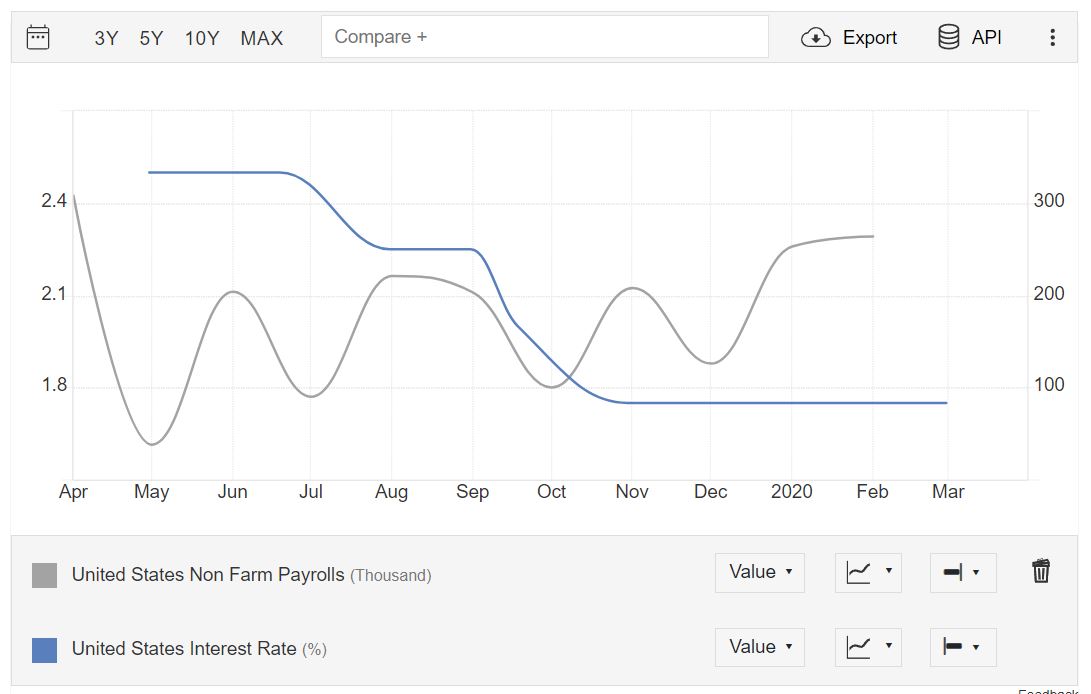

Luna trecută, numărul de salariați din sectorul neagricol a crescut cu 142.000, ușor sub așteptările economiștilor, care anticipau o creștere de 165.000. În plus, cifrele privind salariile din iunie și iulie au fost revizuite semnificativ în scădere, cu un total de 86.000 de locuri de muncă.

În mod obișnuit, atunci când economia nu se află în recesiune, se adaugă aproape 250.000 de locuri de muncă pe lună. În prezent, ne aflăm cu aproximativ 100.000 de locuri de muncă mai puțin decât acest ritm, iar această tendință persistă de șase luni.

Șansele unei reduceri de jumătate de punct procentual a ratei fondurilor federale în septembrie au crescut temporar la 50%, iar EURUSD a urcat la 1,1155. Totuși, ulterior, situația s-a schimbat.

Scăderea șomajului de la 4,3% la 4,2% și accelerarea salariului mediu de la 0,3% la 0,4% m/m sugerează că piața muncii continuă să se înmoaie, dar nu se înrăutățește. Aceste aspecte sunt esențiale pentru viitoarea decizie a Fed. Christopher Waller, membru al FOMC, a rezumat statisticile privind ocuparea forței de muncă din august, iar EURUSD a reacționat imediat, scăzând la 1,1065.

Pariurile investitorilor că Fed va reduce ratele cu 25 de puncte de bază erau de 73% luni dimineață, conform instrumentului FedWatch al CME Group. Probabilitatea unei reduceri de 50 de puncte de bază se situa la 27%.

Unii experți consideră că Fed intenționează să reducă rata dobânzii cu 225 de puncte de bază în următoarele 12 luni, echivalentul a 2,25%. Aceasta ar însemna o reducere de 0,25% la fiecare 1,3 luni, adică aproximativ 9 reduceri consecutive. În ciclurile de reducere a ratelor, Fed preferă să ajusteze rata fondurilor federale la un nivel cel puțin egal cu rata inflației. Cu o inflație de 2,5%, se preconizează că Fed va reduce rata fondurilor federale de la 5,25% la aproximativ 2,5% în următorul an, ceea ce ar implica cel puțin 9-10 reduceri ale ratelor, conform așteptărilor pieței futures.

Este evident că majoritatea economistilor consideră că FED a întârziat cu aproximativ două luni în luarea deciziilor, ceea ce ar putea fi un alt motiv pentru o posibilă reducere a ratei cu 0,5% în loc de 0,25%.

Analistii sugerează că singurul motiv pentru care FED ar decide o reducere directă de 0,5% ar fi o creștere a numărului de locuri de muncă cu mai puțin de 100.000 în luna august, împreună cu o rată a șomajului care depășește 4,4%, ceea ce ar putea conduce la o încetinire economică severă.

Această situație ar putea provoca fluctuații pe piața financiară, cum ar fi scăderea randamentului titlurilor de trezorerie americane pe 10 ani la aproximativ 3% și o reducere a prețului petrolului la 60 de dolari pe baril.

Nu putem exclude niciunul dintre scenarii în ceea ce privește decizia FED, având argumente atât pentru o scădere de 0,25%, cât și pentru una de 0,5%.

- Dacă rata dobânzii va scădea cu 0,25% și se vor da semnale pentru 9-10 reduceri într-un an, cred că piața va experimenta o volatilitate pe termen scurt, dar, în general, este pregătită pentru o astfel de mișcare. Aceasta ar putea stimula încrederea investitorilor și ar putea conduce la o reacție pozitivă pe termen scurt.

- Pe de altă parte, dacă rata va fi redusă cu 0,5%, consider că acest lucru ar fi un semnal negativ pentru piață, sugerând că FED anticipează o posibilă recesiune. În acest caz, ar putea exista o volatilitate mai mare, iar sectoarele sensibile ar putea suferi scăderi semnificative. În plus, activele de refugiu, cum ar fi aurul și obligațiunile, s-ar putea aprecia considerabil, pe fondul incertitudinii economice. Această dinamică ar putea influența semnificativ strategiile de investiții pe termen scurt și mediu.

Încetinirea economică actuală a început în 2022 și 2023, când Rezerva Federală a început să crească rapid ratele, afectând piețele de creditare. Totodată, FED ar putea contracara această încetinire printr-o reducere agresivă a ratelor în 2025 și prin stimularea piețelor de creditare.

De asemenea, soarta președintelui Consiliului FED, Jerome Powell, este în joc. El ar putea fi perceput fie ca un erou – cel care a reușit să înfrunte inflația de 9% și să conducă economia spre o aterizare lină – fie ca un eșec – cel care a menținut ratele prea ridicate pentru prea mult timp, provocând o recesiune.

Cu o aterizare lină realizabilă, inflația a scăzut aproape la 2%, iar piața muncii se stabilizează, iar tot mai mulți oficiali își exprimă deja sprijinul pentru reducerea ratelor, pare foarte probabil ca FED să reducă ratele de mai multe ori în anul următor.

https://www.cmegroup.com/markets/interest-rates/cme-fedwatch-tool.html – Indicatorul care reflectă probabilitatea deciziilor FED în funcție de principalele scenarii este supus unei volatilitate ridicate. Acești indicatori pot suferi modificări semnificative în funcție de datele macroeconomice până la întâlnirea FED.

Putina istorie despre NFP

Istoria arată că, dacă aceste tendințe persistă, creșterea numărului de locuri de muncă se va transforma, în cele din urmă, în pierderi de locuri de muncă, ceea ce ar putea conduce economia SUA în recesiune. În iulie 2019, creșterea locurilor de muncă neagricole a scăzut la 90.000, iar în luna următoare, Rezerva Federală a început să reducă ratele. Aceasta a continuat să facă reduceri până la sfârșitul anului.

La începutul anului 2020, economia a adăugat din nou peste 250.000 de locuri de muncă pe lună, iar acțiunile au crescut cu aproximativ 10%. O situație similară a avut loc în iulie 1998, când creșterea locurilor de muncă neagricole a scăzut la aproximativ 130.000. Câteva luni mai târziu, banca centrală a început să reducă ratele, iar până la mijlocul anului următor, economia a creat constant peste 250.000 de locuri de muncă pe lună, cu o creștere a acțiunilor de aproximativ 25%.

De obicei, când FED inițiază un ciclu de reducere a ratelor, acest lucru revitalizează economia SUA și stimulează o creștere semnificativă a pieței bursiere. Acest lucru se întâmplă în cadrul unui ciclu „bun” de reducere a ratelor, în care FED reduce ratele, iar economia evită recesiunea.

În prezent, ne aflăm pe cale să intrăm într-un ciclu „bun” de reducere a ratelor. Prin urmare, consider că această consolidare laterală frustrantă a acțiunilor, care durează de aproximativ două luni, se va încheia curând, fiind probabil înlocuită de o creștere puternică care va continua cel puțin până la sfârșitul anului.

Dacă acest ciclu se dovedește a fi unul „bun”, ar trebui să genereze numeroase oportunități de investiții, iar noi trebuie să ne concentrăm pe valorificarea celor mai promițătoare dintre ele.

Reacția piețelor în funcție de activul tranzactionat

Desigur, o reducere a ratei nu va avea un impact semnificativ asupra deblocării pieței imobiliare sau a celei auto, nici nu va stimula cheltuielile de consum sau nu va îmbunătăți condițiile de împrumut. Însă, un număr de 9-10 reduceri ale ratei ar putea schimba acest lucru. Aceasta este exact ceea ce anticipăm că se va întâmpla în următorul an. Reducerile vor revitaliza industria construcțiilor și cea prelucrătoare, vor facilita împrumuturile și rambursarea datoriilor, și vor stimula cheltuielile de consum, determinând consumatorii să facă achiziții importante.

Aceste reduceri vor face cu adevărat diferența.

Piața este deja conștientă că prima reducere nu va fi un eveniment singular; se așteaptă la o a doua reducere, posibil în noiembrie, urmată de o a treia în decembrie și o a patra în ianuarie, și așa mai departe.

Investitorii așteaptă ca primul domino să cadă. Odată ce prima reducere oficială a FED va avea loc în aproximativ două săptămâni, ne așteptăm la o reacție rapidă din partea traderilor, care se vor grăbi să revină pe piața de acțiuni, având în vedere că urmează o serie de reduceri ale ratelor, ceea ce va consolida semnificativ economia și va duce la o creștere a acțiunilor.

În ultimele săptămâni, am realizat că este foarte probabil ca SUA să evite recesiunea și că Rezerva Federală a SUA (Fed) să înceapă să reducă ratele. Aceasta m-a făcut să reflectez asupra ciclului de înăsprire din 1994-1995, pe care l-aș considera o poveste de succes, deoarece nu a dus la o recesiune. Deși istoria nu se repetă adesea, există similitudini, iar studiul evenimentelor din acea perioadă ar putea oferi lecții valoroase.

În primul rând, să stabilim o cronologie:

Între februarie 1994 și februarie 1995, Fed a crescut ratele cu 300 de puncte de bază. În iulie 1995, a început să relaxeze politica monetară, reducând ratele cu doar 75 de puncte de bază între iulie și ianuarie 1996, menținându-le la acest nivel timp de mai bine de un an.

Ce s-a întâmplat cu piețele în primele șase luni după ce Fed a început să reducă dobânzile pe 6 iulie 1995? Între 6 iulie 1995 și 5 ianuarie 1996:

- Acțiunile au crescut, S&P 500 având un câștig de 11,32% în cele șase luni de la începutul relaxării.

- Acțiunile cu capitalizare mare au avut o performanță superioară. Indicele Russell 2000 a crescut cu 9,05%, în timp ce indicele Russell 1000 a înregistrat un randament de 11,46%.

- Stilul value a depășit stilul growth. Indicele Russell 3000 Value a crescut cu 12,0%, comparativ cu 10,48% pentru indicele Russell 3000 Growth. Aceasta a fost valabil și pentru capitalizările mari; indicele Russell 1000 Growth a crescut cu 10,66%, în timp ce indicele Russell 1000 Value a crescut cu 12,31%.

- Sectorul sănătății a fost cel mai performant în primele șase luni ale ciclului de relaxare din 1995 al Fed, înregistrând o rentabilitate de 26,06%. Alte sectoare, precum energia, industria, finanțele, utilitățile și bunurile de larg consum, au avut toate o rentabilitate de două cifre în aceeași perioadă. În contrast, sectorul de consum discreționar a avut un câștig modest de 2,91%, sectorul materialelor a rămas stabil, iar sectorul tehnologic a suferit o pierdere.

- Acțiunile internaționale au avut o performanță inferioară. Deși acțiunile europene și britanice au înregistrat câteva câștiguri solide, acestea au subperformat comparativ cu acțiunile americane, Stoxx 600 crescând cu 10,05% și FTSE 100 cu 9,33% în aceleași șase luni. Pe de altă parte, acțiunile din piețele emergente au avut o performanță mai slabă, înregistrând o pierdere modestă, influențată de probleme specifice fiecărei țări, cum ar fi criza peso-ului mexican.

- Obligațiunile au avut câștiguri semnificative, indicele Bloomberg US Aggregate Total Return crescând cu 5,28%, iar indicele Bloomberg High Yield Total Return cu 6,02% în perioada menționată. De asemenea, proprietățile imobiliare au performat bine, indicele FTSE NAREIT având o creștere de 6,89%.

- Dolarul american s-a întărit, indicele acestuia începând să crească în vara anului 1995, odată cu reducerile de rate ale Fed. Aceasta poate părea surprinzătoare, având în vedere că dolarul a scăzut semnificativ la începutul anului din cauza crizei peso-ului mexican. Consolidarea ulterioară a reflectat probabil o normalizare pe măsură ce criza a fost rezolvată.

Ce s-a întâmplat în următoarele șase luni?

În general, randamentele au fost mai slabe în perioada de la 5 ianuarie 1996 la 5 iulie 1996. Indicele S&P 500 a înregistrat un câștig, dar acesta a fost modest, de 6,6%. Titlurile cu capitalizare mică și acțiunile internaționale au avut, de asemenea, câștiguri mai reduse. Obligațiunile au performat, de asemenea, mai slab. În această perioadă, creșterea a depășit valoarea, sectorul tehnologic având cel mai mare randament, cu un randament de 15,10% pentru sectorul tehnologic al S&P 500. Consider că reducerile de 75 de puncte de bază ale ratelor au oferit un impuls limitat pentru creșterea activelor de risc.

Ce se întâmplă când ratele scad?

Atunci când economia încetinește, Rezerva Federală reduce rata fondurilor federale pentru a stimula activitatea economică. O scădere a ratelor dobânzilor are un efect contrar unei creșteri a acestora. Investitorii și economiștii percep ratele scăzute ale dobânzilor ca fiind catalizatori ai creșterii, beneficiind împrumuturile personale și corporative. Aceasta conduce la profituri mai mari și la o economie mai robustă.

Consumatorii tind să cheltuie mai mult, având impresia că pot, în sfârșit, să își permită o casă nouă sau să își trimită copiii la o școală privată. Întreprinderile beneficiază de posibilitatea de a finanța operațiuni, achiziții și extinderi la o rată mai mică, ceea ce le sporește potențialul de câștiguri viitoare. Aceasta, la rândul său, conduce la creșterea prețurilor acțiunilor.

Sectoarele care beneficiază cel mai mult de pe urma ratelor scăzute ale fondurilor federale sunt cele care plătesc dividende, cum ar fi serviciile publice și trusturile de investiții imobiliare (REIT). De asemenea, companiile mari cu fluxuri de numerar stabile și bilanțuri solide se bucură de o finanțare mai ieftină prin îndatorare.

- Piata de actiuni

În general, acțiunile companiilor tind să se aprecieze datorită costurilor mai mici pentru împrumuturi și a altor cheltuieli operaționale reduse, ceea ce duce la creșterea marjei de profit. Totuși, evoluția statistică variază în funcție de sector. Investitorii instituționali sunt conștienți de acest lucru, iar companiile mari din sectorul tehnologic (BIG Tech) au continuat să crească, în special datorită revoluției AI, ceea ce sugerează o tendință pe termen lung.

Cu toate acestea, există sectoare care au înregistrat scăderi. Este important de menționat că S&P 500 și alți indici bursieri au crescut în principal datorită companiilor cu capitalizare mare, majoritatea provenind din sectorul tehnologic. Există companii care au avut o evoluție modestă sau chiar depreciată în perioada de creștere a ratelor, din cauza costurilor operaționale mai mari. Cred că aceste companii vor fi căutate de investitori pe termen scurt, deoarece sectorul BIG Tech este supraevaluat, în timp ce alte sectoare sunt subevaluate, având potențial de randamente mai bune.

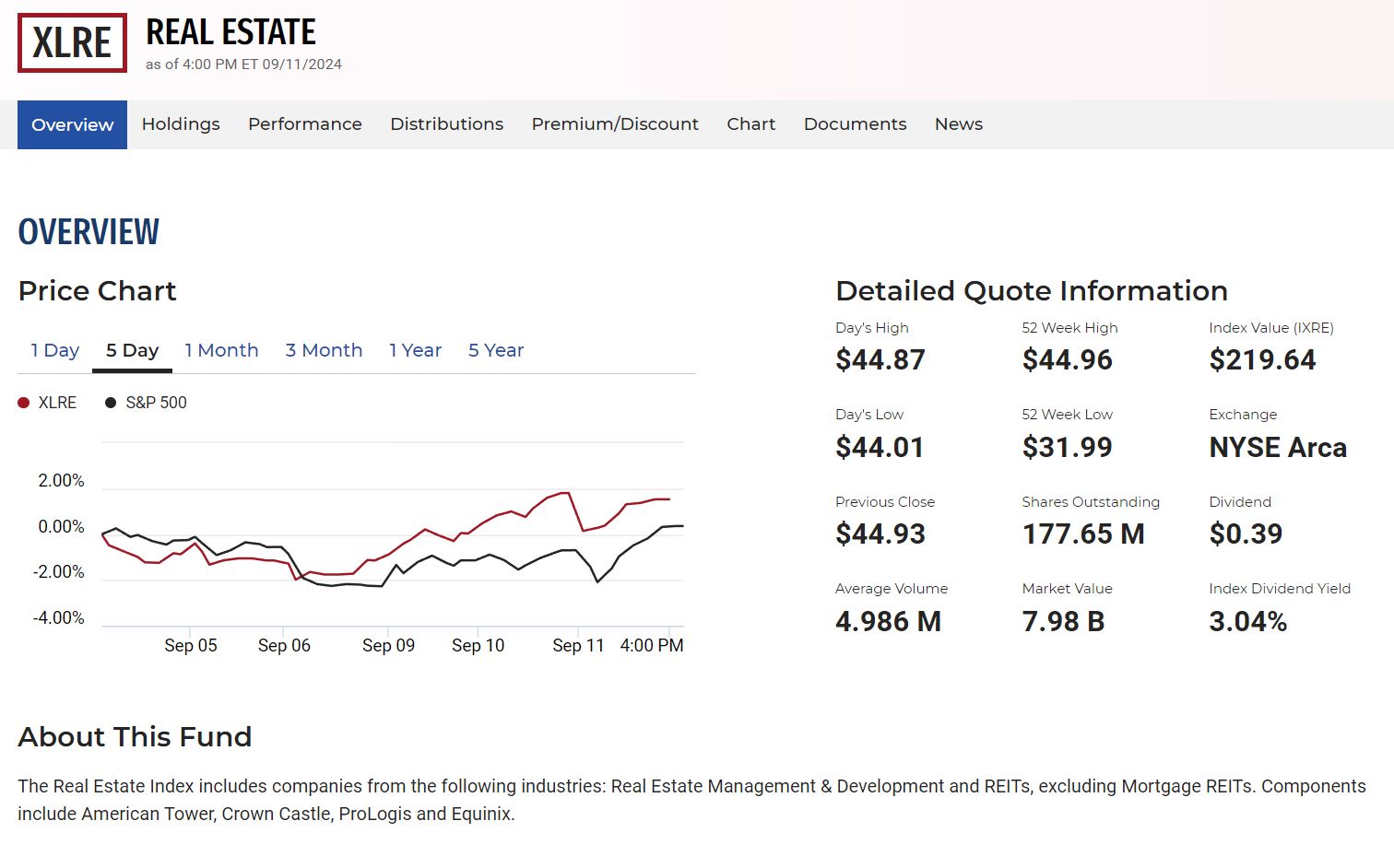

Sectorul imobiliar: Aici includ REIT-urile, companiile care vând materiale de construcții și amenajări (ex: Home Depot), companiile care comercializează utilaje industriale pentru construcții (ex: Caterpillar), agențiile și dezvoltatorii imobiliari.

Deși sectorul imobiliar a avut o tendință descendentă inițial, s-a adaptat treptat pieței. Cererea pentru imobile rămâne ridicată, mai ales când prețurile scad, ceea ce sugerează o tendință de recuperare.

https://www.sectorspdrs.com/mainfund/xlre

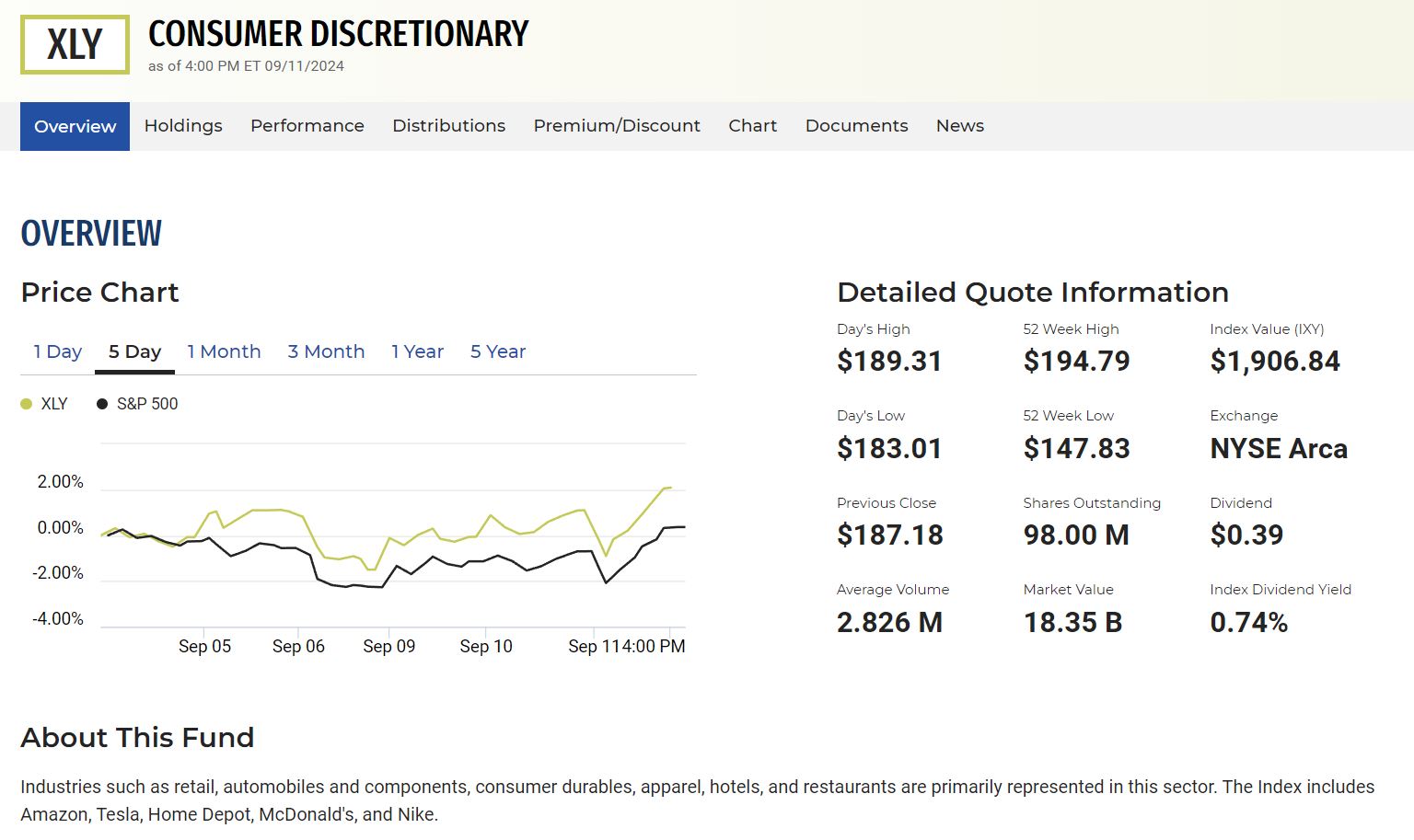

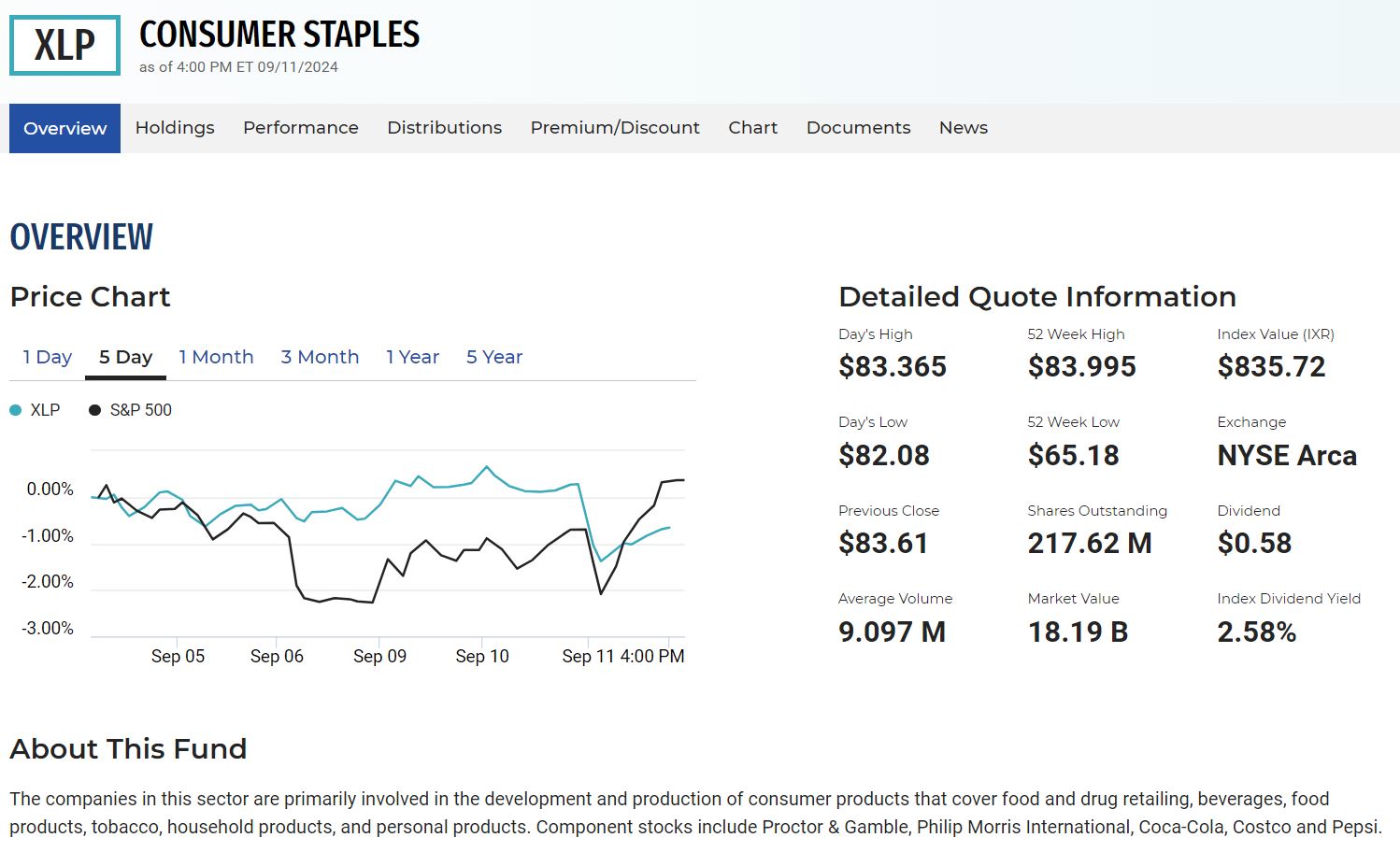

Sectorul de consum: Acesta include atât consumul discreționar (zona de lux), cât și bunurile de larg consum (fashion, electrocasnice), precum și sectorul auto, care face parte din consumul discreționar, dar merită menționat separat.

https://www.sectorspdrs.com/mainfund/xly

Graficul arată că indicele consumului discreționar a crescut mai lent decât S&P 500. În ultimul an, consumul discreționar a înregistrat o creștere de doar 8%, în timp ce bunurile de larg consum au crescut cu 16%, comparativ cu o creștere de peste 22% pentru S&P 500.

https://www.sectorspdrs.com/mainfund/xlp

Cum afectează ratele dobânzilor cheltuielile

Sistemul de creditare există astfel încât debitorii să poată cheltui banii imediat, în loc să aștepte să economisească suficienți bani pentru a face o achiziție. Cu cât rata dobânzii este mai mică, cu atât oamenii sunt mai dispuși să împrumute bani pentru a face achiziții mari, cum ar fi case și mașini.

Atunci când consumatorii plătesc mai puțină dobândă, ei sunt mai dispuși să cheltuiască și sunt dispuși să cheltuiască mai mult. Acest lucru creează un efect în lanț de creștere a cheltuielilor în întreaga economie.

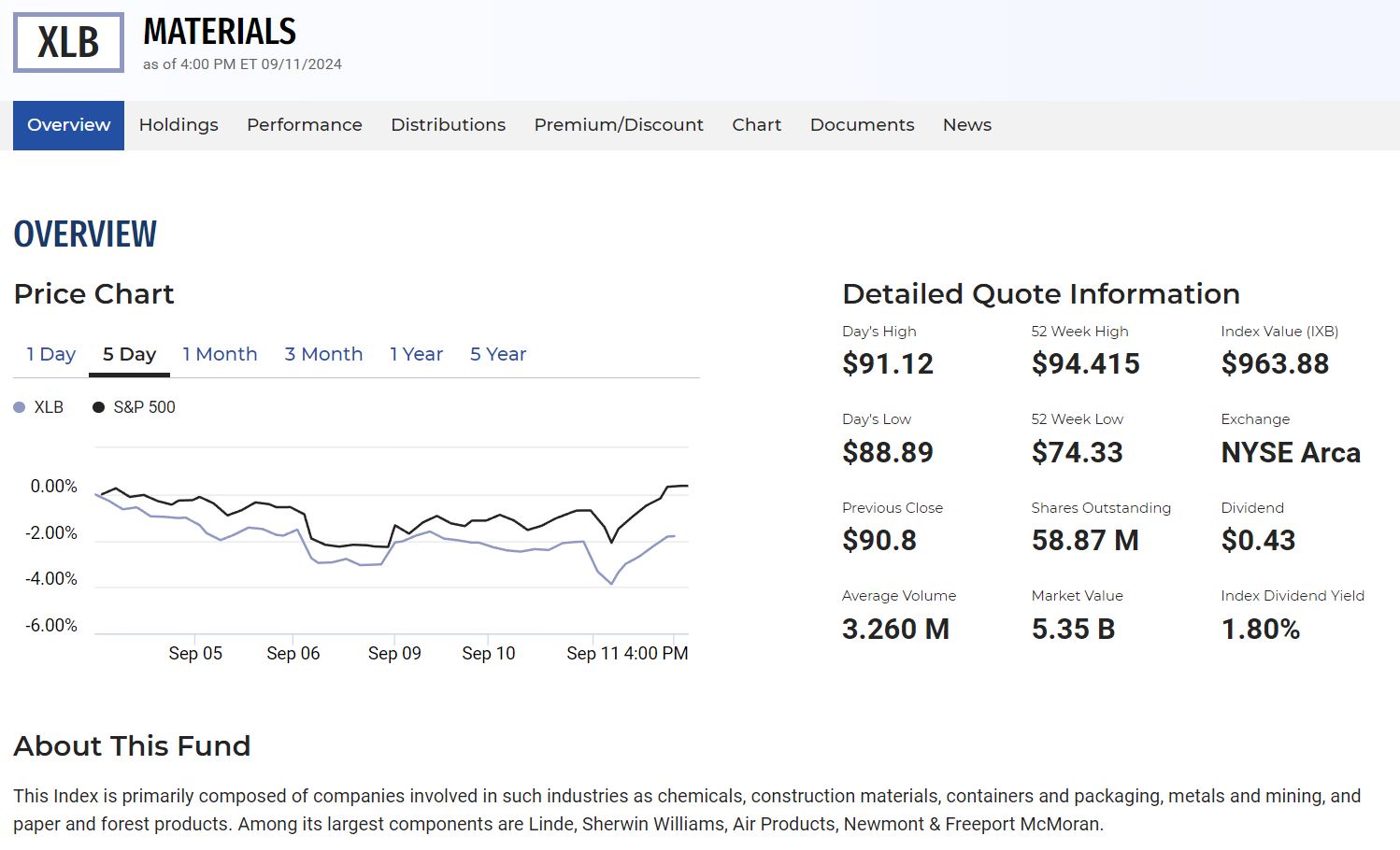

Materii Prime: Acest indice este format în principal din companii active în industrii precum produse chimice, materiale de construcții, containere și ambalaje, metale și minerit, hârtie și produse forestiere.

Dacă consumul scade, în special din cauza costurilor ridicate ale creditelor, este de așteptat ca și producția industrială să scadă. Aceasta a fost confirmată de macrostatisticile recente pentru luna august, care indică o reducere a consumului de materii prime. Această corelație între consum și producție subliniază impactul pe care ratele ridicate ale dobânzilor îl pot avea asupra întregului sector industrial.

https://www.sectorspdrs.com/mainfund/xlb

Cum se modifică cheltuielile întreprinderilor

Întreprinderile și fermierii beneficiază, de asemenea, de ratele scăzute ale dobânzilor. Acestea sunt încurajate să facă achiziții mari de echipamente sau chiar să se extindă în zone noi datorită costului scăzut al împrumuturilor.

În general, acest lucru creează un ciclu în care producția economică și productivitatea cresc.

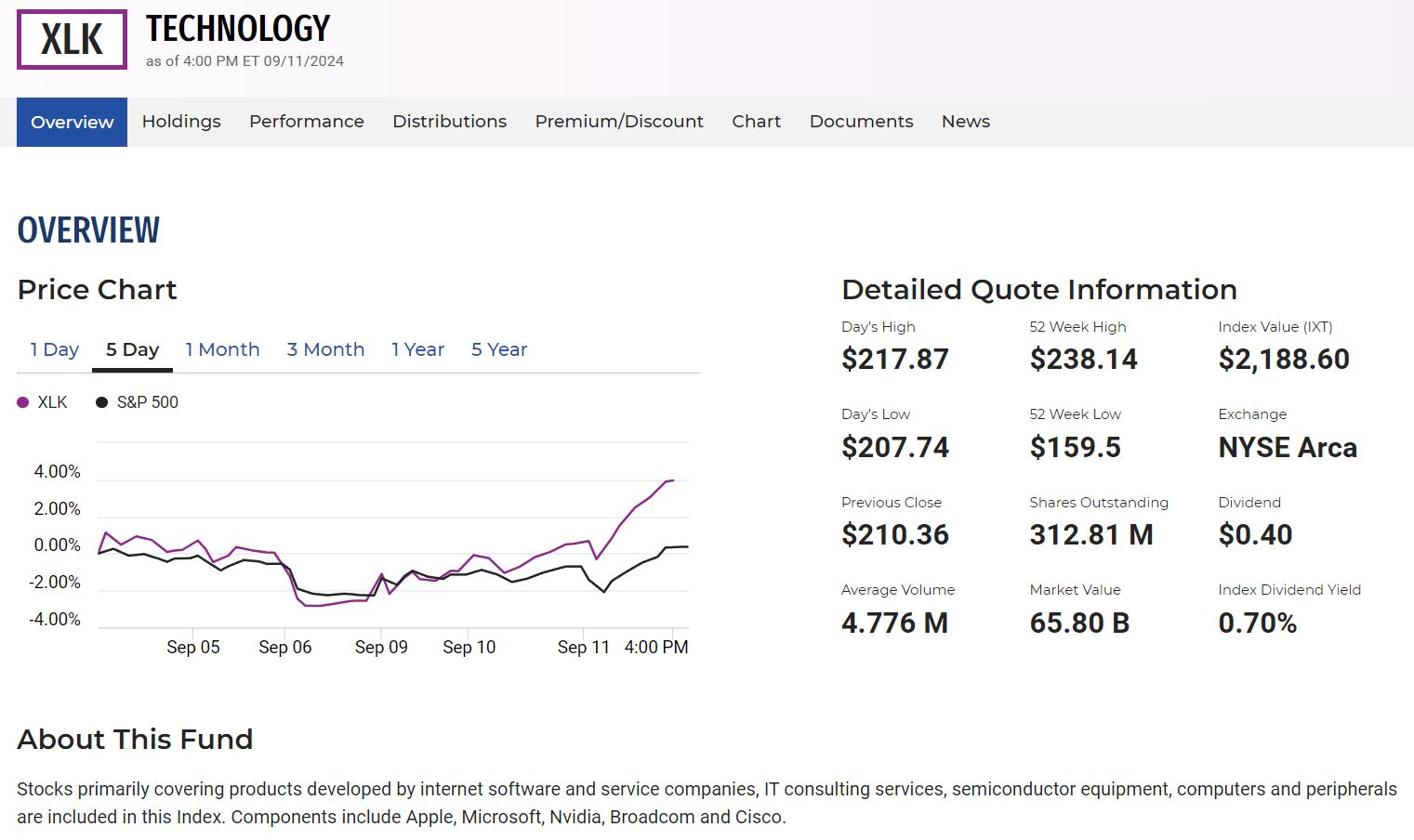

Pentru a avea un termen de comparație, este util să analizăm graficul sectorului tehnologic. Acesta poate evidenția tendințele de performanță ale companiilor din acest sector în raport cu cele din alte sectoare, cum ar fi materiile prime.

https://www.sectorspdrs.com/mainfund/XLK

Pe grafic, se observă că sectorul tehnologic a avut o creștere mai rapidă decât benchmark-ul S&P 500, reprezentat de linia neagră. De asemenea, se remarcă o scădere agresivă în luna august, care, interesant, nu este reflectată în mod similar pe graficele altor sectoare.

Această discrepanță sugerează că sectorul tehnologic a fost mai sensibil la fluctuațiile recente ale pieței, în timp ce alte sectoare au avut o performanță mai stabilă.

Titlurile de stat

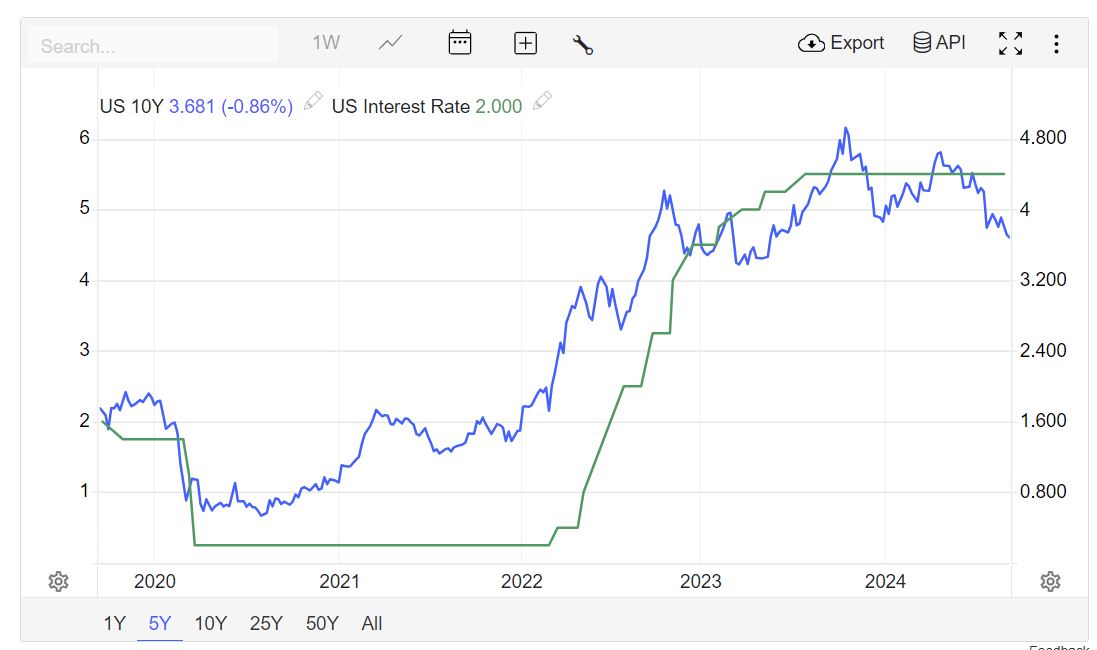

Ratele dobânzii au un impact semnificativ asupra prețurilor obligațiunilor și randamentului certificatelor de depozit (CD), obligațiunilor de trezorerie și bonurilor de trezorerie. Există o relație inversă între prețurile obligațiunilor și ratele dobânzilor: pe măsură ce ratele dobânzilor cresc, prețurile obligațiunilor scad și invers. Cu cât scadența obligațiunii este mai lungă, cu atât fluctuațiile în funcție de modificările ratei dobânzii sunt mai pronunțate.

Când Rezerva Federală crește rata fondurilor federale, titlurile de stat nou emise, precum bonurile și obligațiunile de trezorerie, sunt adesea considerate cele mai sigure investiții. Acestea tind să înregistreze o creștere corespunzătoare a ratelor dobânzilor, ceea ce duce la o creștere a ratei rentabilității fără risc, făcând aceste investiții mai atractive.

Pe măsură ce rata fără risc crește, crește și randamentul total necesar pentru investițiile în acțiuni. Astfel, dacă prima de risc necesară scade, iar randamentul potențial rămâne constant (sau scade), investitorii pot percepe acțiunile ca fiind prea riscante și pot decide să își plaseze banii în alte instrumente financiare. Această dinamică subliniază importanța monitorizării ratei dobânzii și a impactului său asupra piețelor financiare.

Pe grafic, se observă clar cum a crescut rentabilitatea obligațiunilor de stat americane pe 10 ani, care sunt printre cele mai populare instrumente financiare. Această creștere este un indicator important, corelându-se cu majorarea ratei de către FED.

Pentru investitorii orientați spre venituri pasive, diminuarea ratei fondurilor federale înseamnă o scădere a oportunității de a câștiga bani în dobânzi. Obligațiunile nou emise, inclusiv obligațiunile Trezoreriei SUA, vor plăti mai puțin.

Astfel, o scădere a ratelor dobânzii va determina investitorii să transfere bani de pe piața obligațiunilor pe piața acțiunilor, în speranța unor oportunități mai mari. În schimb, afluxul de capital nou poate determina creșterea piețelor bursiere.

Sectorul imobiliar

Sectorul imobiliar este complex și se împarte în două părți principale: piața secundară, care se ocupă cu imobilele existente, și piața primară, care include casele noi construite și vândute. În timp ce imobilele existente pot fi vândute mai greu, iar prețurile pot fi ajustate în funcție de necesitățile financiare ale vânzătorului, impactul ratelor mari ale dobânzilor este mult mai pronunțat asupra pieței primare.

Pentru a ilustra acest aspect, un indicator relevant este numărul de autorizații de construire noi în Statele Unite. Acest indicator reflectă sănătatea pieței imobiliare primare și poate oferi informații despre tendințele de dezvoltare și construcție. O scădere a autorizațiilor de construire poate indica o încetinire a activității în sectorul imobiliar primar, influențată de ratele mari ale dobânzilor, care fac împrumuturile mai costisitoare pentru dezvoltatori și cumpărători.

Analizând ultimii 5 ani, se observă clar cum indicatorul autorizațiilor de construire a înregistrat un boom atunci când ratele dobânzilor au fost scăzute. Aceasta a dus la o cerere crescută pentru imobile și la o activitate intensificată în construcții. Pe de altă parte, când ratele au început să crească, s-a observat o scădere semnificativă a cererii și, implicit, a numărului de imobile construite.

Această dinamică subliniază faptul că, în condiții de rate mari ale dobânzilor, dezvoltatorii sunt mai reticenți în a iniția noi proiecte, iar cumpărătorii devin mai prudenți, ceea ce duce la o reducere a activității pe piața imobiliară. Astfel, fluctuațiile ratelor dobânzilor au un impact direct asupra cererii și ofertei în sectorul imobiliar.

Impactul așteptărilor

Nimic nu trebuie să se întâmple cu consumatorii sau companiile pentru ca piața bursieră să reacționeze la modificările ratei dobânzii. Creșterea sau scăderea ratelor dobânzilor poate avea un impact și asupra psihologiei investitorilor.

Atunci când Rezerva Federală anunță o reducere, se presupune că consumatorii și întreprinderile vor crește cheltuielile și investițiile. Acest lucru poate determina creșterea prețurilor acțiunilor.

În cazul în care așteptările diferă semnificativ de acțiunile Rezervei Federale, aceste reacții generalizate și convenționale pot să nu se aplice. De exemplu, să presupunem că se așteaptă ca Rezerva Federală să reducă ratele dobânzilor cu 50 de puncte de bază la următoarea sa reuniune, dar în schimb anunță o scădere de numai 25 de puncte de bază. Vestea ar putea, de fapt, să determine scăderea acțiunilor, deoarece presupunerea unei reduceri de 50 de puncte de bază fusese deja inclusă în prețul pieței.

Ciclul economic și stadiul în care se află economia pot afecta, de asemenea, reacția pieței. La începutul unei economii slăbite, un impuls modest oferit de ratele scăzute ale dobânzii nu este suficient pentru a compensa pierderea activității economice; acțiunile pot continua să scadă. Dimpotrivă, spre sfârșitul unui ciclu de expansiune, când Rezerva Federală se îndreaptă spre creșterea ratelor – un semn al îmbunătățirii profiturilor corporative – anumite sectoare continuă adesea să se descurce bine, cum ar fi acțiunile tehnologice, acțiunile de creștere și acțiunile companiilor de divertisment și recreative.

Cum gestionez investitiile ca si investitor?

Sectoare de evitat temporar

- Sectoare defensive: În perioade de creștere economică anticipată, sectoarele considerate defensive, precum utilități, produse de larg consum și sănătate, pot deveni mai puțin atractive. Deși oferă stabilitate, randamentele lor pot fi limitate într-un mediu cu rate scăzute și apetit crescut pentru risc.

- Sectoare legate de rate: Companiile din sectorul financiar, în special băncile, pot fi afectate negativ de scăderea ratelor, deoarece marjele lor de profit se reduc.

Sectoare de inclus sau crescut în portofoliu

- Sectoare ciclice: Companiile din sectoare precum industrial, tehnologie, materiale de construcții și bunuri de consum discreționare tind să beneficieze cel mai mult de o economie în expansiune. Cererea pentru produsele și serviciile lor crește, iar profiturile se îmbunătățesc.

- Tehnologie: Sectorul tehnologic, în special companiile din domeniul software, e-commerce și inteligență artificială, continuă să fie un motor de creștere. Investițiile în cercetare și dezvoltare și inovația sunt susținute de ratele scăzute – insa in contextul actual, cand acest sector este supraevaluat, ar fi bine de cautat companii subevaluate si de evitat cele supraevaluate

- Imobiliare: Sectorul imobiliar poate înregistra o creștere semnificativă, atât rezidențial, cât și comercial. Scăderea ratelor face creditele mai accesibile, stimulând astfel cererea pentru locuințe și spații comerciale.

- Energie regenerabilă: Investițiile în energie regenerabilă pot fi atractive pe termen lung, având în vedere tendința globală către o economie cu emisii scăzute de carbon și sprijinul politic pentru aceste proiecte.

Ce efecte vor fi asupra Romaniei? vor fi sau nu?

Deciziile Federal Reserve (FED) privind ratele dobânzii pot avea au un impact indirect asupra economiilor globale, inclusiv asupra României. Aceste decizii pot influența în mod direct sau indirect o gamă largă de factori economici, precum:

- Investițiile străine directe: Atunci când FED scade ratele, investitorii pot fi atrași de piețele emergente precum România, în căutarea unor randamente mai mari. Cu toate acestea, dacă FED crește ratele, investitorii pot retrage capitalul din țările emergente și îl pot redirecționa către economia americană.

- Cursul de schimb: O scădere a ratelor în SUA poate duce la o depreciere a dolarului american față de alte monede, inclusiv leul românesc. Acest lucru poate face exporturile românești mai competitive, dar poate crește costul importurilor..

În concluzie, deciziile FED au un impact complex și indirect asupra economiei românești. Deși aceste decizii pot crea oportunități, ele pot genera și riscuri.

📊 Dacă vrei să înțelegi mai bine cum te afectează aceste schimbări și cum poți să valorifici oportunitățile pieței, înscrie-te la cursul nostru gratuit! Vei învăța să interpretezi mișcările pieței, să îți optimizezi strategiile de investiții și să fii pregătit pentru orice provocare economică.

🔗 Înscrie-te acum la cursul gratuit!