Să-mi permiți să încep cu o confesiune: de fiecare dată când aud pe cineva întrebând „Când crezi că reduce Fed rata?”, îmi vine să-i răspund cu aceeași întrebare pe care o pun părinții copiilor nerăbdători în mașină: „N-am ajuns încă?”

Problema nu e că întrebarea e greșită – e că ne concentrăm pe evenimentul în sine în loc să înțelegem efectul domino care urmează. E ca și cum te-ai uita la primul minut al unui film și ai ieși din sală gândindu-te că știi cum se termină povestea.

Întrebarea care contează cu adevărat nu e „când”, ci „ce urmează”. Pentru că, dragul meu investitor, care probabil citești asta în timp ce bei cafeaua de dimineață și te gândești la portofoliul tău, reducerea ratei dobânzii e doar prima carte dintr-un castel complicat care poate să se prăbușească spectaculos sau să se transforme într-o catapultă pentru investițiile inteligente.

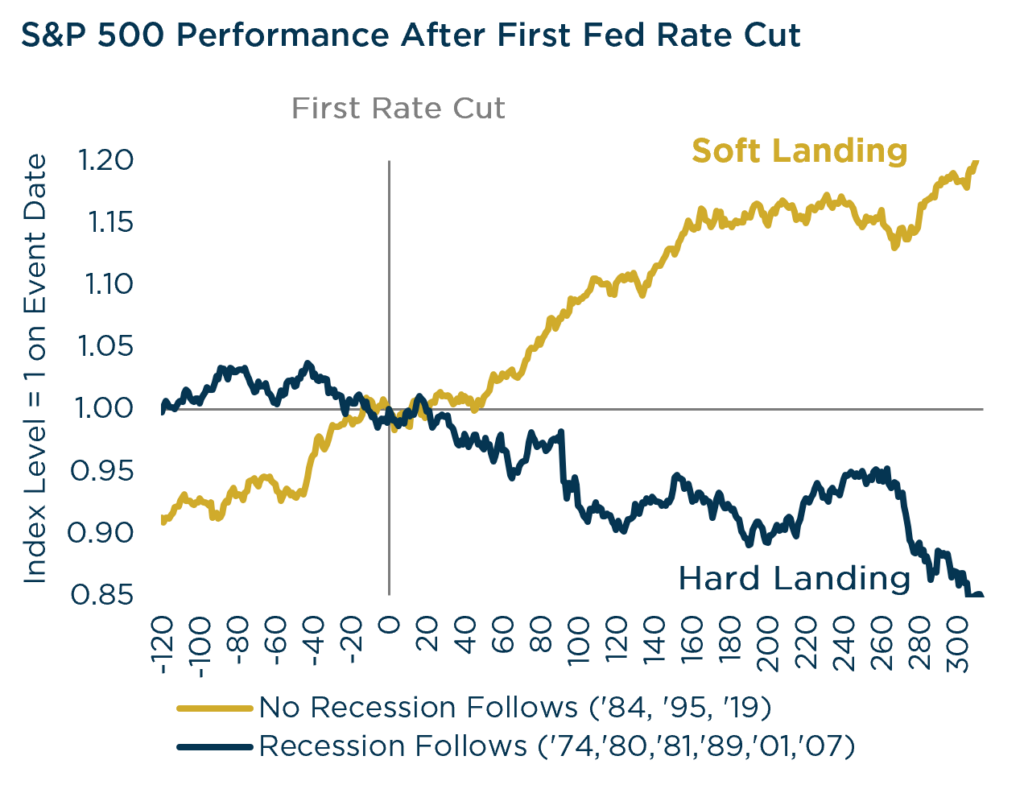

Să-ți spun un secret pe care Wall Street-ul nu vrea să-l auzi: primele 90 de zile după ce Fed reduce rata sunt ca primele 90 de zile dintr-o relație – stabilesc tonul pentru tot ce urmează. Și dacă în relații poți să mai repari ulterior, în investiții… ei bine, să zicem că piața e mai puțin iertătoare decât un partener supărat.

De ce nimeni nu vorbește despre asta? Pentru că e mult mai ușor să vinzi speranță decât să explici mecanisme complexe. E mult mai simplu să spui „Fed reduce, acțiunile urcă” decât să analizezi de ce capitalizările mici pot fi diamantul brut al următorului ciclu.

Narativul care se schimbă peste noapte

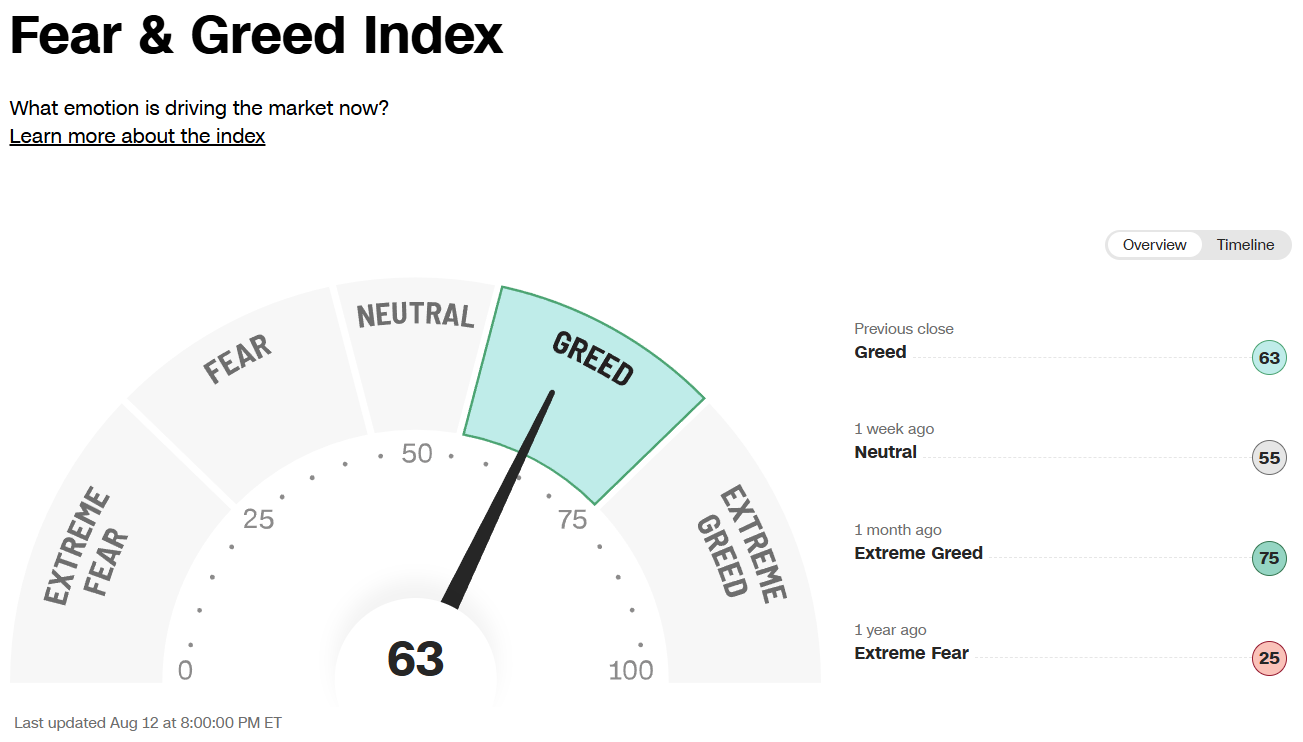

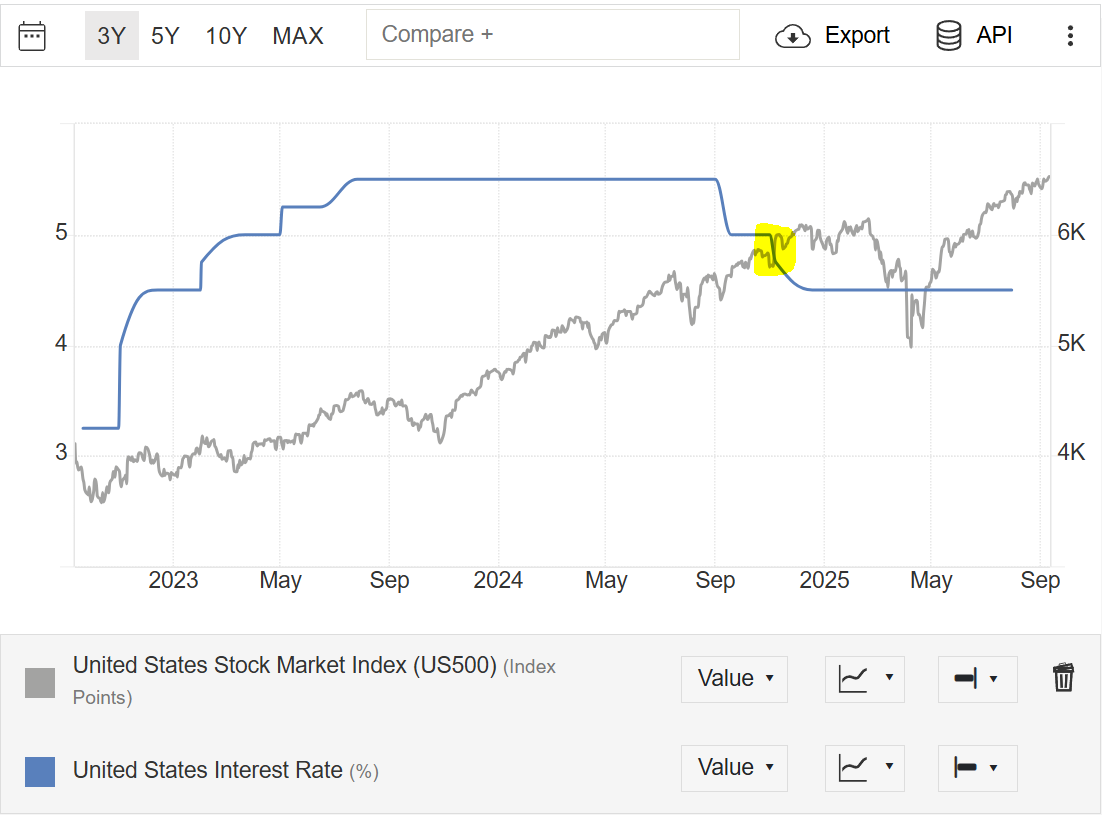

Până acum, toată lumea s-a concentrat pe inflație. Era obsesia dominantă, subiectul de conversație la orice masă de investitori care se respectă. Dar iată ce se întâmplă când Fed reduce rata: switch-ul de la teamă la lăcomie se face în 24 de ore.

Jerome Powell trece de la rolul de „luptător împotriva inflației”, la cel de „salvator al economiei”. E ca o transformare de supererou, doar că în loc de costum mulat și pelerină, Powell poartă costume serioase și vorbește în termeni pe care doar economiștii îi înțeleg cu adevărat.

Și aici vine partea interesantă: 7,4 trilioane de dolari stau acum în fonduri monetare americane.

Pentru a pune lucrurile în perspectivă, asta e e ușor sub PIB-ul Germaniei și Japoniei la un loc. E ca și cum întreaga economie americană ar fi pus banii sub saltea, așteptând momentul potrivit.

Întrebarea e: unde se duc acești bani când Fed dă semnalul că e sigur să ieși din „buncăr”?

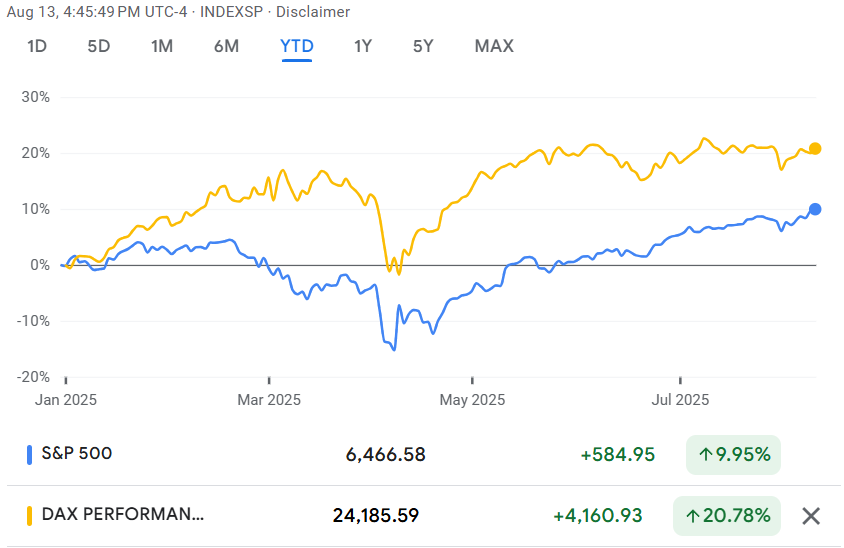

Lecția de geografie financiară: când toată lumea face altceva

Dacă Fed ar fi într-un film de acțiune, ar fi protagonistul care crede că salvează lumea în timp ce în fundal se întâmplă o grămadă de alte chestii pe care le ignoră complet.

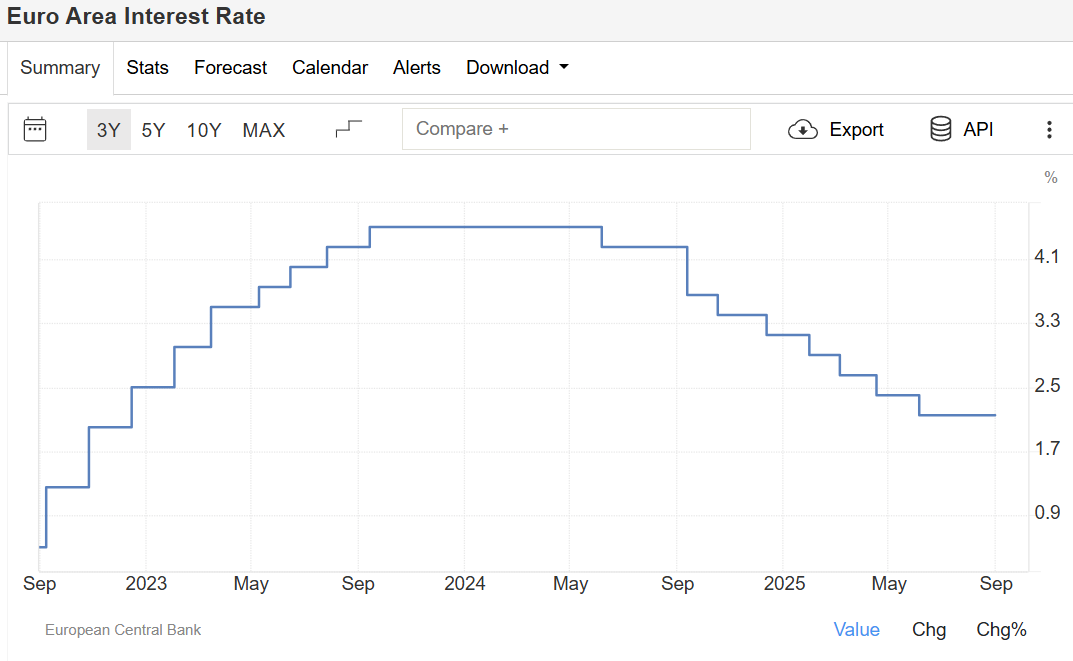

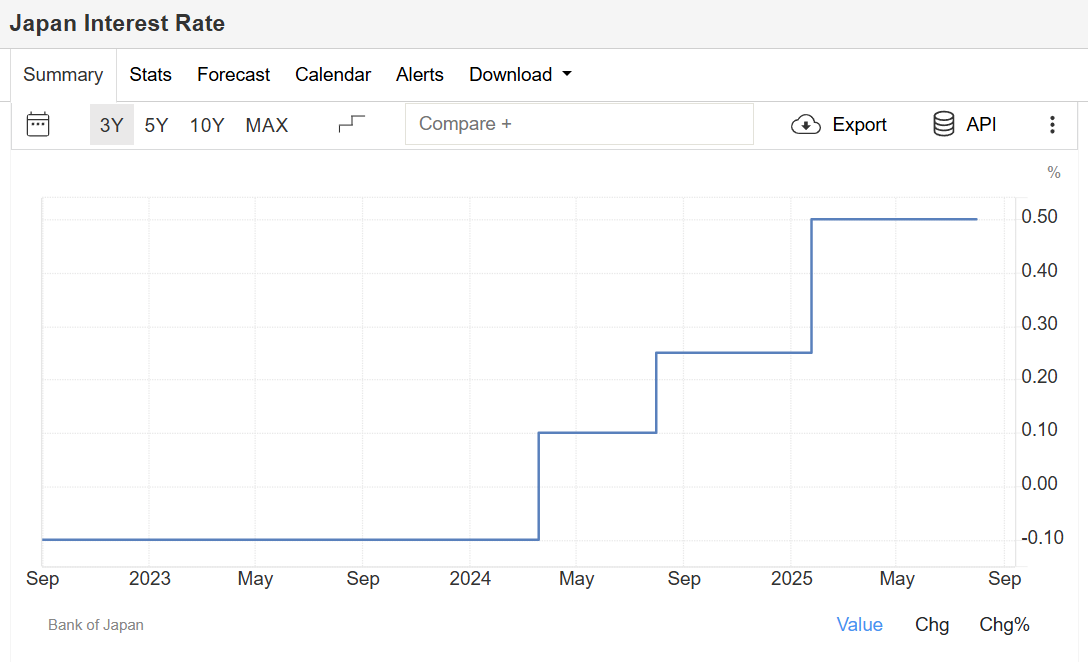

Să vedem ce fac „colegii” lui Powell pe glob în timp ce America se pregătește să reducă ratele:

Marea Britanie tocmai a redus rata la 4%.

Banca Centrală Europeană rămâne la 2% și se uită circumspect la tot ce se întâmplă, ca un părinte care urmărește copiii cum se joacă cu focul. Christine Lagarde probabil bea ceai și se gândește „să vedem ce fac americanii înainte să ne băgăm și noi”.

Japonia – ah, Japonia! Țara care a inventat ratele negative și le-a ținut atât de mult timp încât o generație întreagă de investitori japonezi nu știe cum arată o rată pozitivă. Acum încearcă să majoreze ratele încet, ca un om care încearcă să-și amintească cum se merge pe bicicletă după 20 de ani.

China face ce face China de obicei – stimulează selectiv și strategic.

De ce îți pasă de toate astea? Pentru că în economia globalizată de azi, ceea ce face Fed nu există în vid. E ca și cum ai încerca să-ți planifici vacanța uitându-te doar la vremea din orașul tău, ignorând complet faptul că destinația ta e în altă zonă.

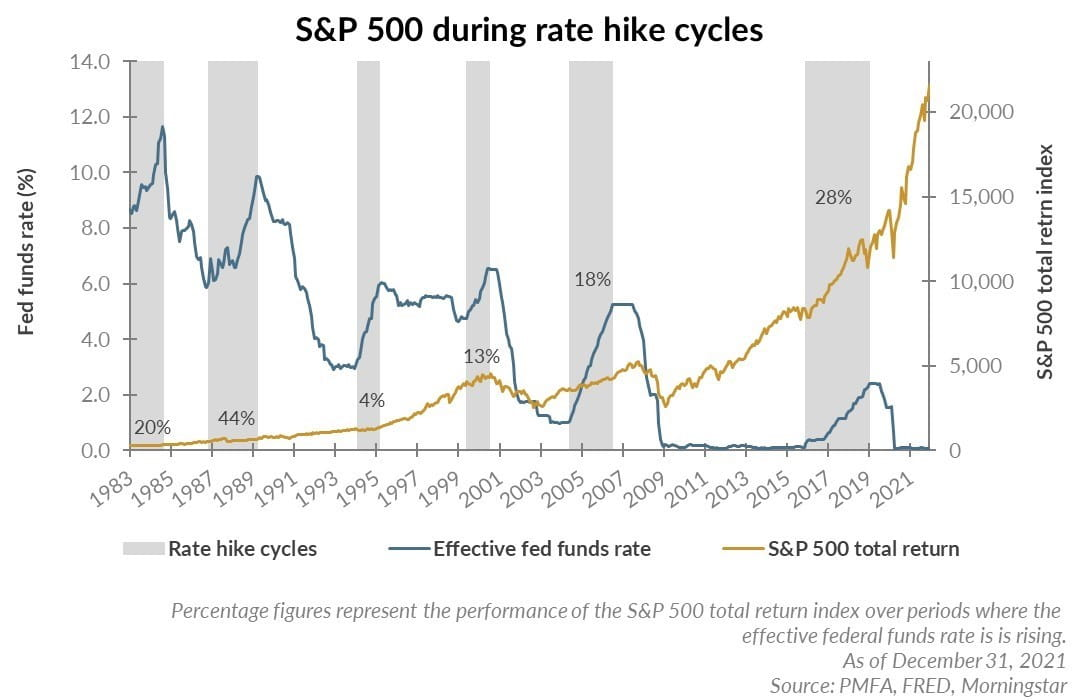

Ghidul investitorului prin istoria reducerilor: nu toate sunt egale

Să-ți spun o poveste în patru acte despre cum ratele scăzute pot fi atât binecuvântare, cât și blestem, în funcție de context.

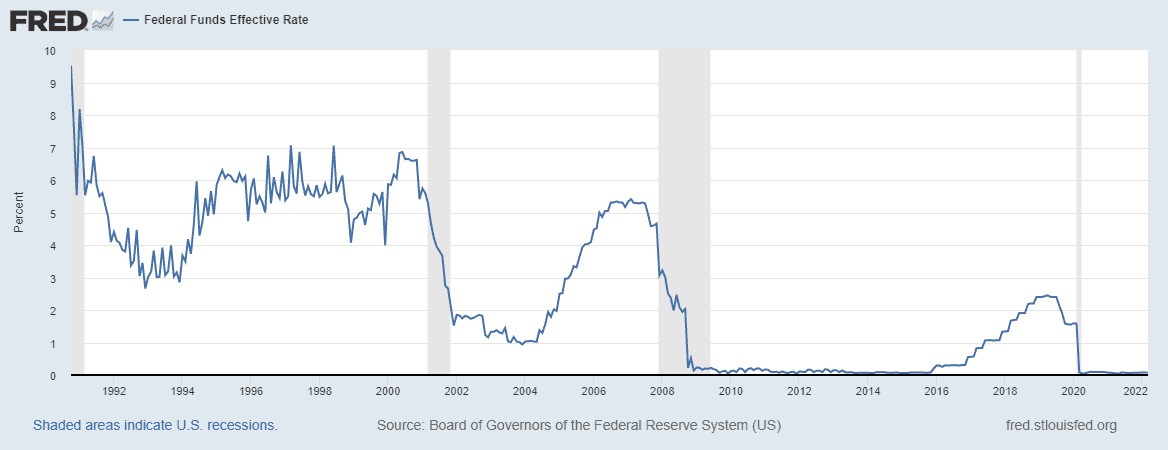

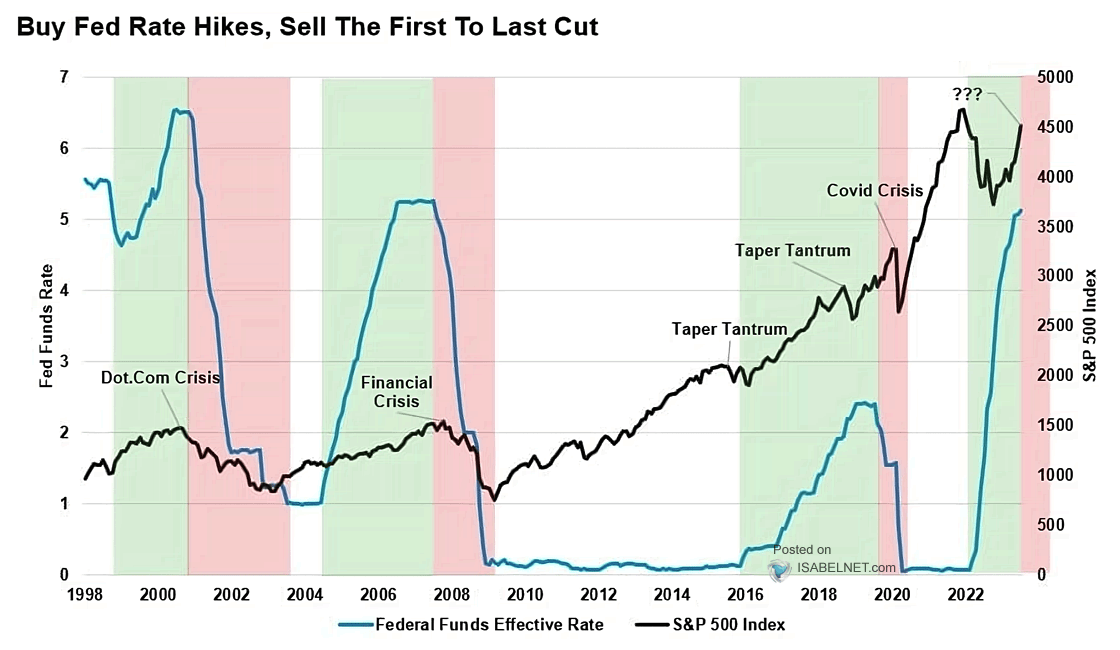

Actul I – 2001: „Desperation move” (mișcarea disperării)

Când balonul dot-com a explodat, Fed a început să reducă ratele ca un pompier care aruncă cu apă pe o casă în flăcări.

Problema? Casa era deja cenușă. Acțiunile au continuat să scadă pentru că teama era mai puternică decât stimulentul.

Lecția: Când reduci ratele din panică, piața simte panica, nu salvarea.

Actul II – 2008: „Survival mode” (modul supraviețuire)

Criza financiară a fost ca un tsunami economic. Fed a redus ratele aproape la zero, dar nimeni nu avea curaj să investească în nimic mai riscant decât cizmele de cauciuc și conservele. Băncile se prăbușeau, companiile falimentau, iar cuvântul „investiție” părea o glumă proastă.

Lecția: În criză, ratele mici nu ajută dacă nimeni nu are încredere să împrumute sau să investească.

Actul III – 2019: „The safety net” (plasa de siguranță)

Aici devine interesant. Economia încetinea, dar nu era în criză. Fed a redus ratele preventiv, ca un părinte care pune genunchiere copilului înainte să învețe să meargă pe bicicletă. Rezultatul? Activele de risc au sărit în aer, ca lasoul cowboy-ilor în filmele western. Companiile cu capitalizare mică au avut inițial performanțe mai bune, deși cele mari au recuperat ulterior.

Actul IV – 1995: „The sweet spot” (punctul perfect)

Reducerile din mijlocul ciclului economic – fără criză, fără panică, doar o economie care avea nevoie de o mică împingere. Rezultatul a fost o expansiune prelungită și câștiguri consistente pentru cei care au avut curajul să riște.

Contextul actual seamănă cel mai mult cu 2019 – o reducere proactivă într-o economie care încetinește, dar fără semnale majore de criză. Și asta, dragă cititorule, înseamnă că s-ar putea să asistăm la un spectacol interesant în următoarele luni.

Dar să nu ne grăbim să sărbătorim. Pentru că, așa cum știe orice investitor care și-a văzut portofoliul în diferite condiții de piață, diavolul e întotdeauna în detalii.

Diamantele uitate: de ce capitalizările mici sunt oferta secolului

Să-ți spun ceva care ar putea să-ți facă ziua mai interesantă: în timp ce toată lumea se holbează la magnificii 7 din S&P 500 (Apple, Microsoft & Co.) ca la niște vedete de cinema, companiile cu capitalizare mică stau în colț ca niște actori talentați care așteaptă să fie descoperiți.

Și, vai, ce descoperire ne așteaptă!

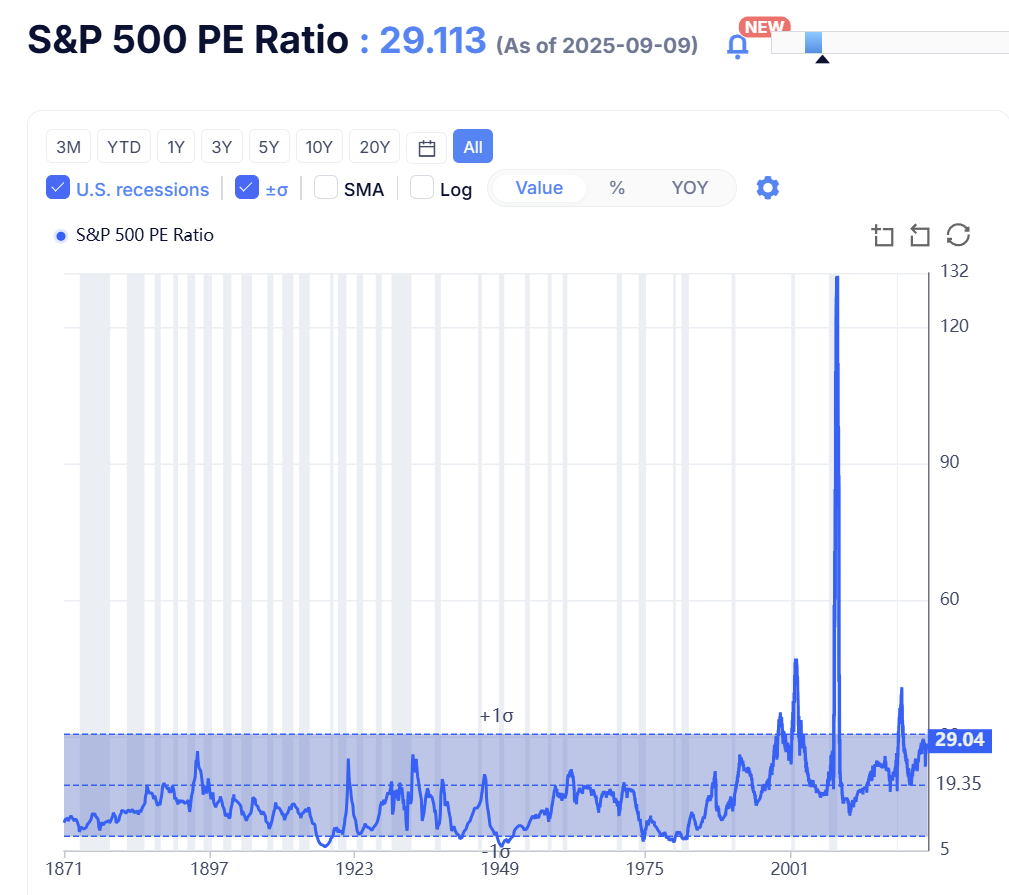

Hai să vorbim despre cifre, pentru că cifrele nu mint (spre deosebire de politicienii care promit că creșterea taxelor nu va afecta populația).

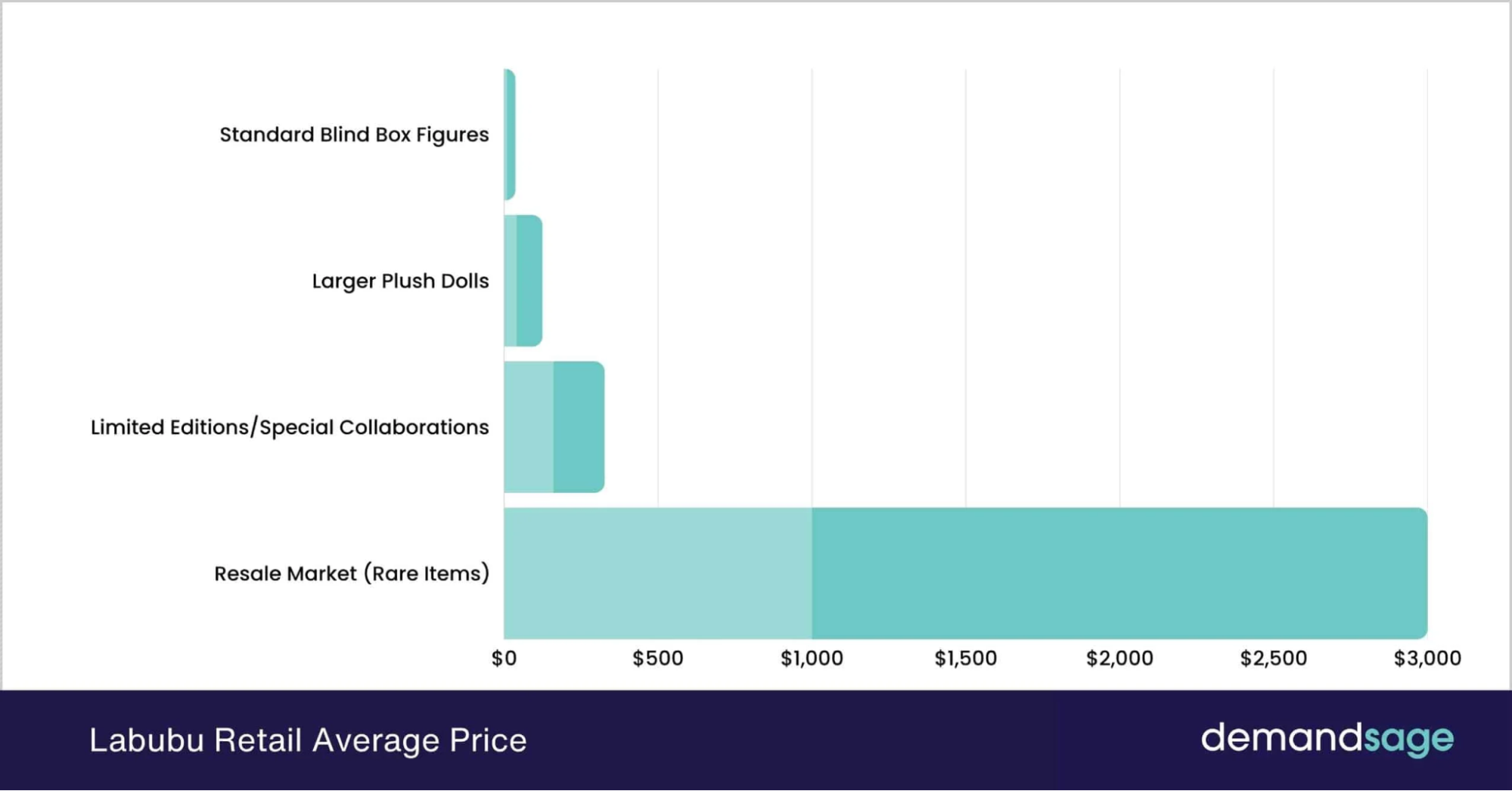

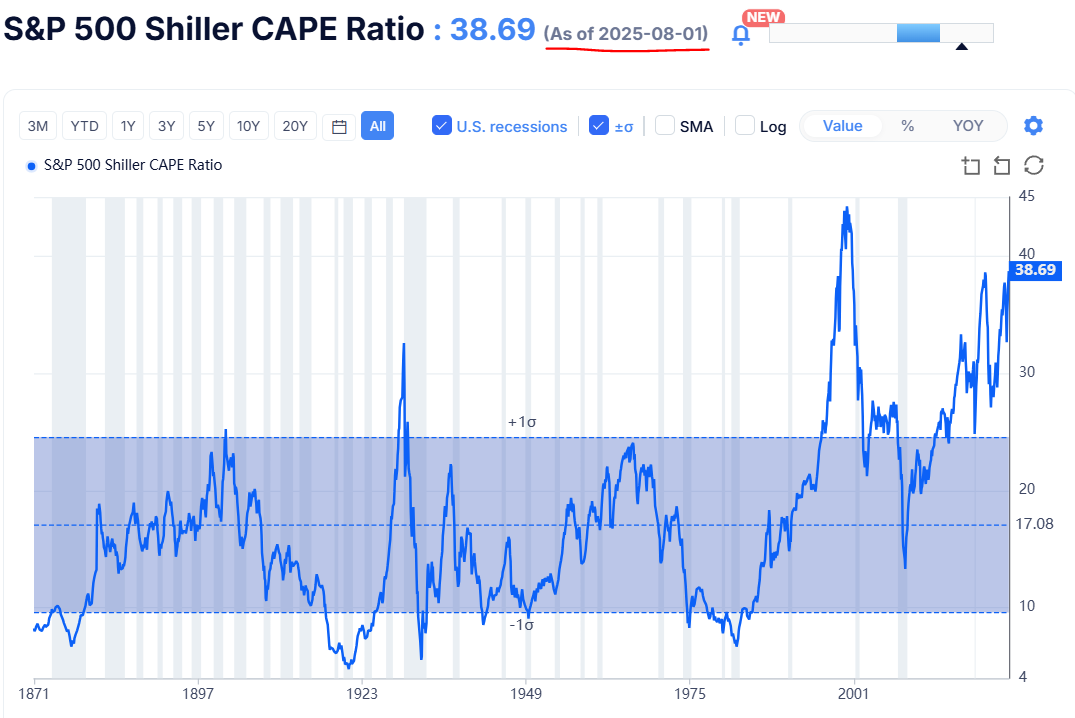

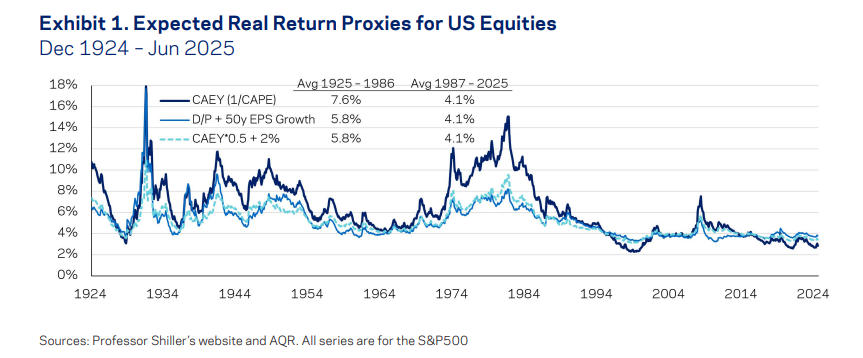

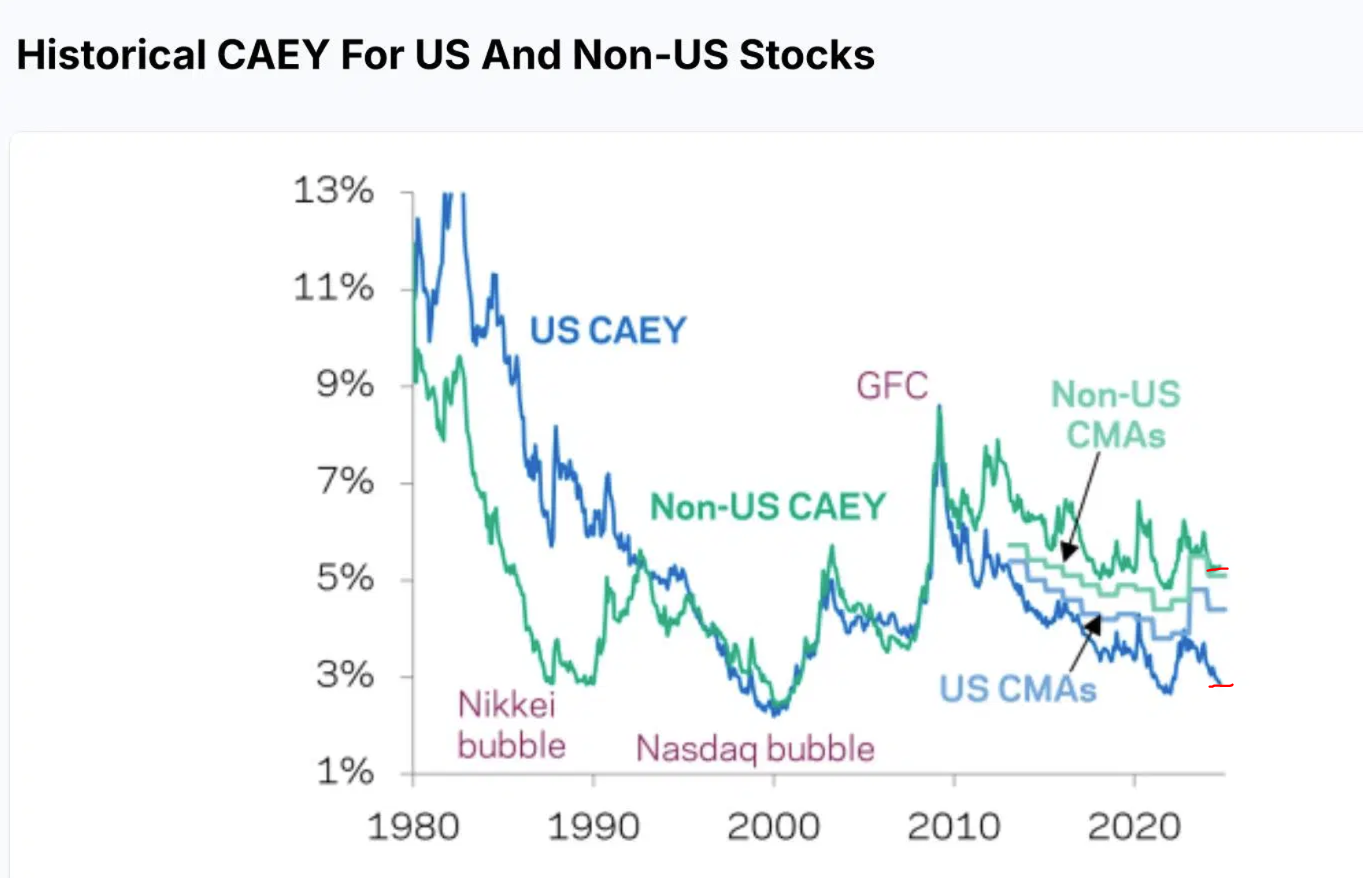

S&P 500 se tranzacționează la 29x câștigurile viitoare. Pentru cei care nu vorbesc fluent „financiar”, asta înseamnă că plătești 29 de dolari pentru fiecare dolar de profit pe care compania îl va face anul viitor. E ca și cum ai plăti un prânz la un restaurant cu stele Michelin.

Russell 2000 (indicele companiilor cu capitalizare mică) se tranzacționează la 16-17x câștigurile viitoare. Asta e ca un prânz foarte bun la un restaurant local de calitate – îl poți savura fără să-ți golești complet portofelul.

Dar să mergem mai departe cu anatomia acestei diferențe:

- Multiplii de vânzări: ~3x pentru giganți vs ~1x pentru companiile mici

- Multiplii valorii contabile: 5x vs 2x

E ca și cum ai compara prețul unui apartament în centrul Bucureștiului cu unul în Timișoara – ambele sunt locuibile, dar unul te costă mult mai puțin și are potențial de creștere semnificativ mai mare.

De unde vine această diferență dramatică?

Simplu: sindromul „sigur e mai bun”. Investitorii plătesc prime pentru numele cunoscute, pentru siguranța percepută a giganților. Este aceeași psihologie care te determină să alegi carne de pui de la un brand cunoscut în loc de aceeași carne de pui de la același magazin, dar sub marcă proprie, chiar dacă înțelegi rațional că diferența de calitate nu justifică diferența de preț.

Dar iată ce nu realizează majoritatea: în septembrie 2025, această diferență de evaluare este una dintre cele mai mari din ultimii ani. Practic, piața îți oferă o reducere masivă la companiile cu capitalizare mică, dar scrie cu litere mici pentru că nu vrea să pară prea evidentă oportunitatea.

Anatomia reacției: de ce companiile mici reacționează ca niște sportivi la cafea

Aici devine fascinant din punct de vedere tehnic. Companiile cu capitalizare mică nu sunt doar „sensibile la rate” – ele sunt dependente de rate.

40% din datoria companiilor Russell 2000 este cu rată variabilă, față de doar 9% pentru S&P 500.

Să traducem asta în termeni umani: când Fed reduce rata cu 25 de puncte de bază, companiile mari simt ca o briză plăcută de vară. Companiile mici simt ca și cum li s-a redus chiria cu 25%.

Pentru o companie mică cu datorii de 100 de milioane la rată variabilă, o reducere de 0.25% înseamnă 250.000 de dolari pe an economisiți la costuri financiare. Pentru o companie care face 10 milioane profit anual, asta e o creștere de 2.5% – instantanee.

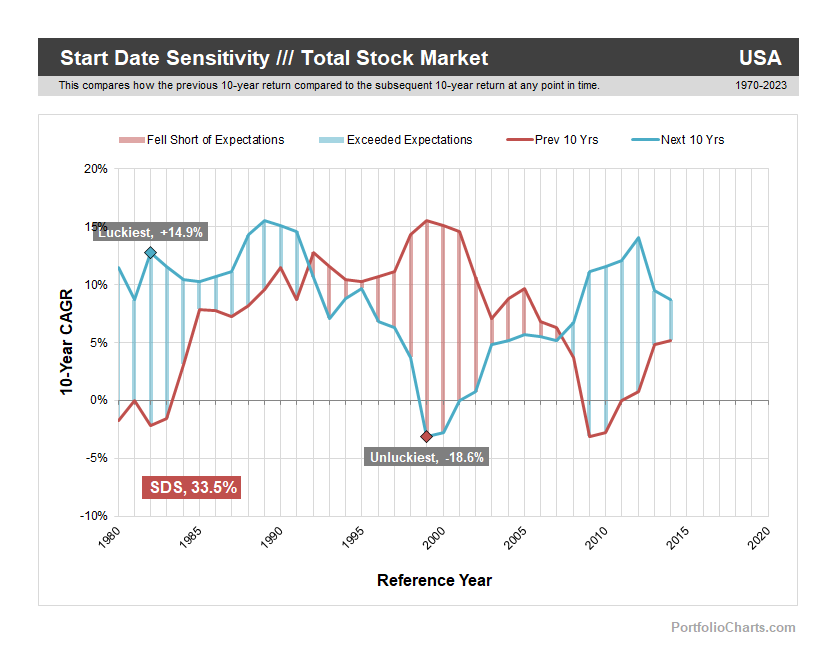

Istoria care se repetă (dar nu exact)

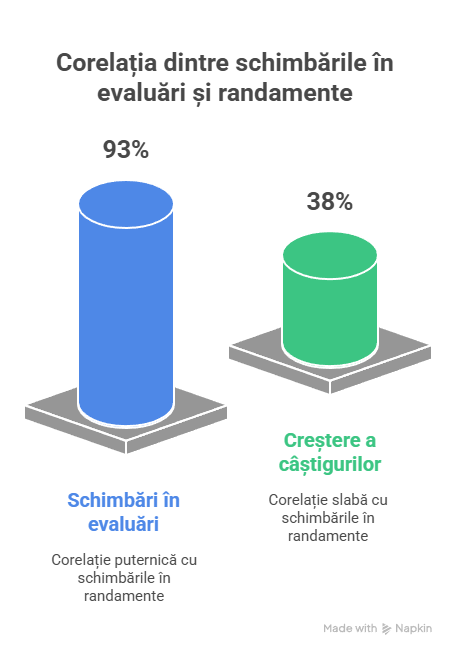

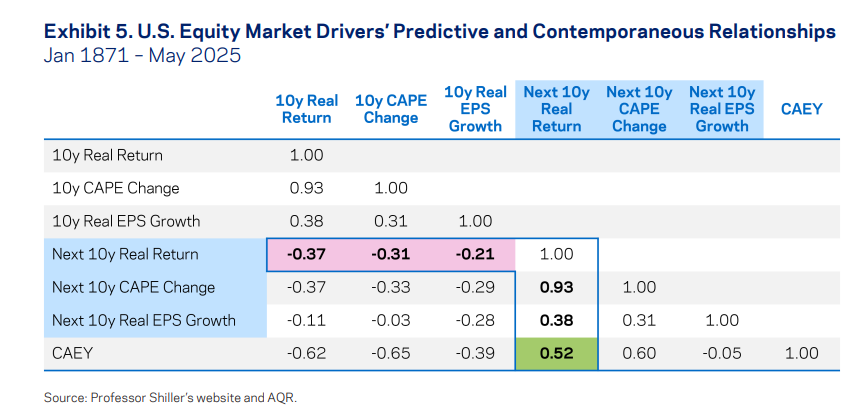

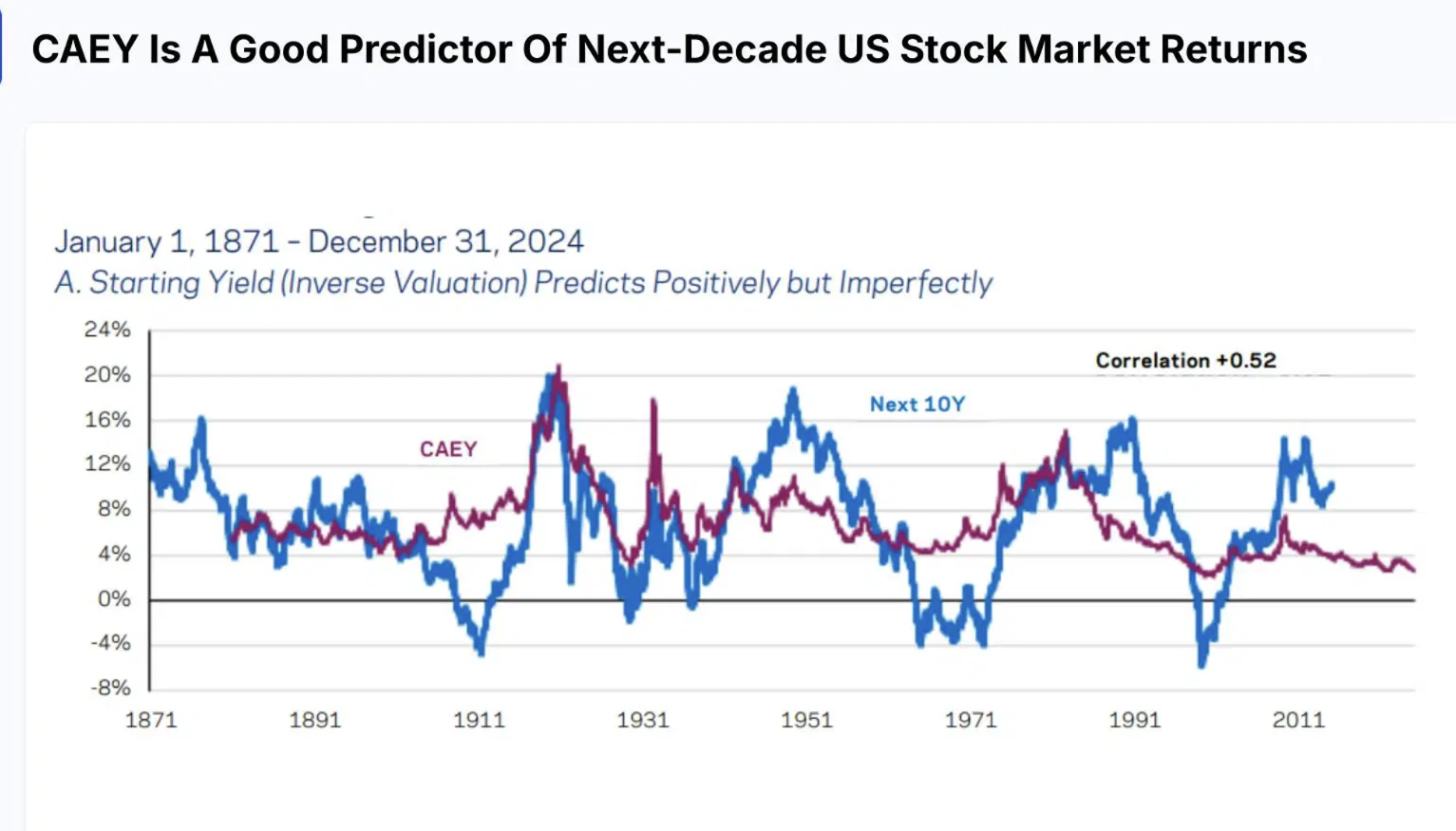

Datele istorice susțin cu tărie companiile mici după reducerile de rate:

- După ultima reducere dintr-un ciclu: Russell 2000 a câștigat în medie 36% într-un an

- După doi ani: performanțe superioare cu 42%

- După primul trimestru: outperformance de aproape 15%

Sunt cifrele astea garantate? Nu, pentru că în investiții nu există garanții, doar probabilități educate. Dar să ignori aceste modele istorice e ca să ignori faptul că ploaia face asfaltul ud.

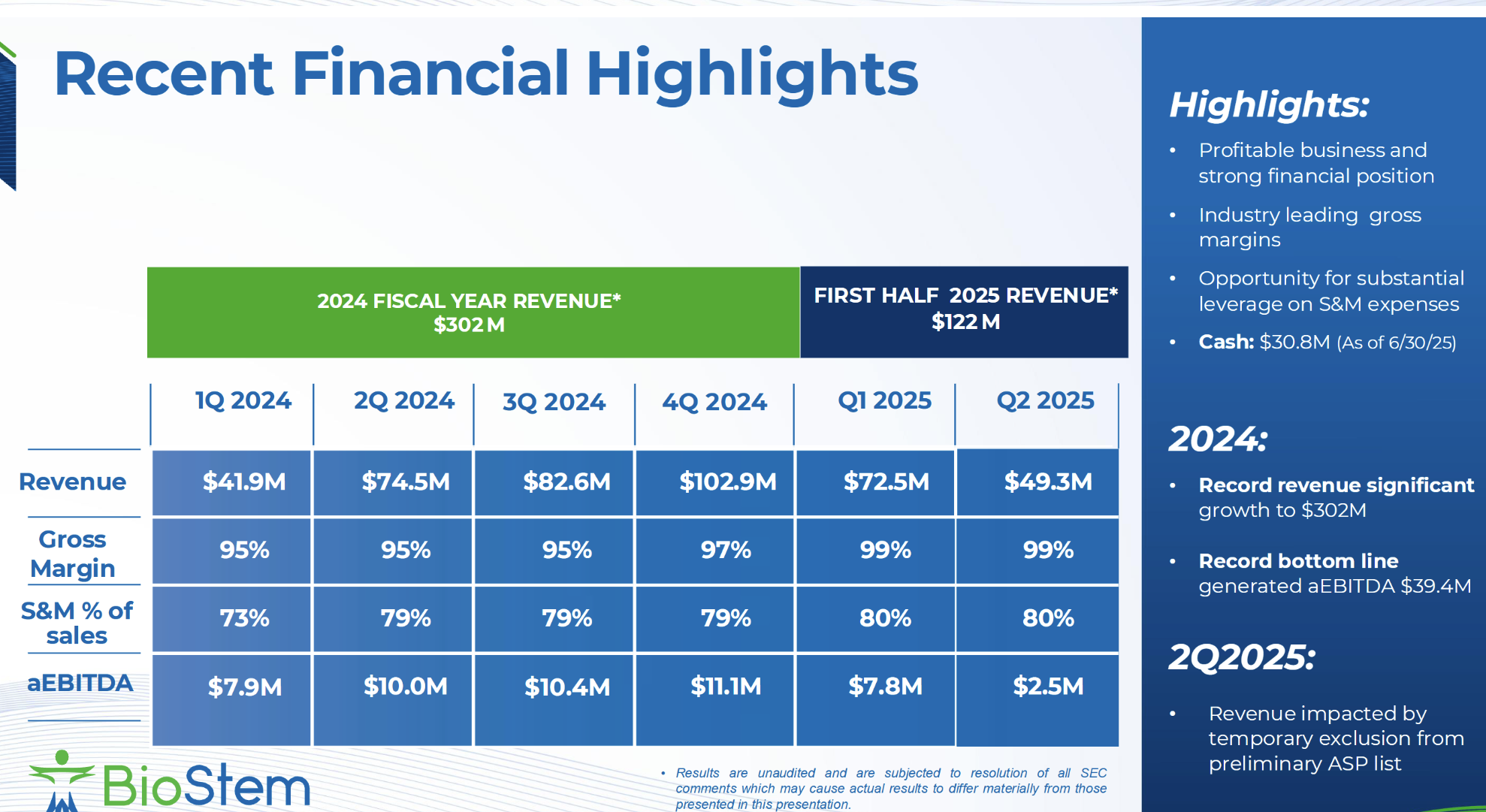

Să luăm un exemplu concret pentru a ieși din abstracțiunea cifrelor. BioSTem Technologies – o companie cu capitalizare mică specializată în terapii regenerative pentru răni cronice. Nu e numele care îți sare în ochi când citești Forbes, dar:

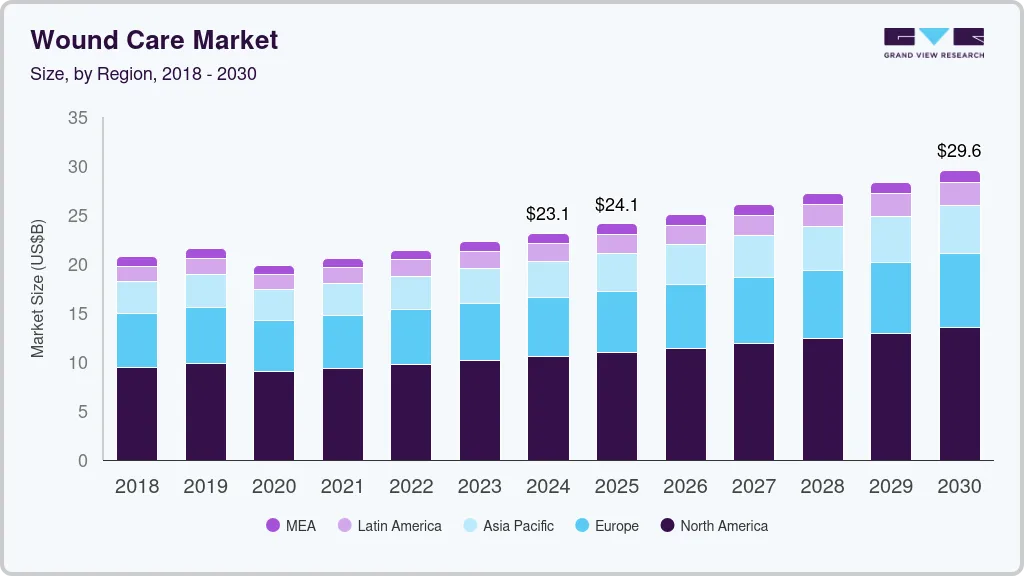

- Piața țintă: capitalizarea pieței va ajunge la 29 de miliarde de dolari până în 2030

- Tehnologie brevetată: alogrefe de țesut perinatal

- Profitabilitate în creștere: veniturile cresc semnificativ year-over-year

- Listare NASDAQ în pregătire: amplificatorul perfect pentru vizibilitate

E tipul de companie care nu apare în headline-urile CNBC, dar care poate transforma 10.000 de dolari investiți astăzi în… ei bine, să nu ne lăsăm purtați de visuri, dar să spunem că matematica e în favoarea noastră.

Călătoria banilor: de la buncărul de siguranță, la jackpot-ul de risc

Să-ți explic ceva pe care școlile de business nu te învață: banii nu se mișcă prin piață ca apa prin conductă – rapid și direct. Se mișcă mai degrabă ca oamenii printr-un mall – cu ezitare, cu opriri la vitrine, cu întorsături din drum și cu cumpărături pe care nu le-au planificat inițial.

Și dacă vrei să primești aceste analize în timp real, fără să aștepți să le citești în rapoarte de 50 de pagini, newsletter-ul Pastila Financiară îți oferă exact asta – știrile financiare „traduse” într-un limbaj pe care chiar îl poți folosi. Plus versiunea audio pentru cei care preferă să consume informația în mașină sau la alergat.

Etapa 1: de la numerar la „numerar mai bun”

Primul reflex al investitorilor când Fed semnalează relaxare nu e să cumpere acțiuni – e să treacă de la cash la bonuri de trezorerie. E ca atunci când iarna îți schimbi haina groasă cu una mai ușoară – nu renunți la protecție, doar o faci mai confortabilă.

Randamentele bonurilor scad de la, să spunem, 5.3% la 4.8%, dar pentru cineva care avea milioane în cash la 0.1%, diferența e încă substanțială. Plus că rămâi liquid și sigur.

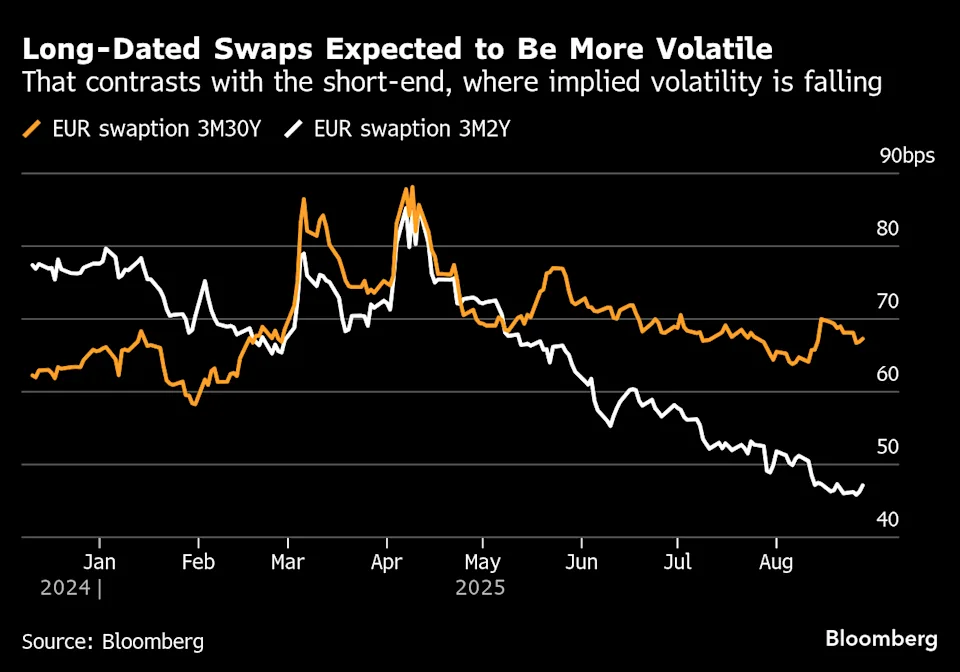

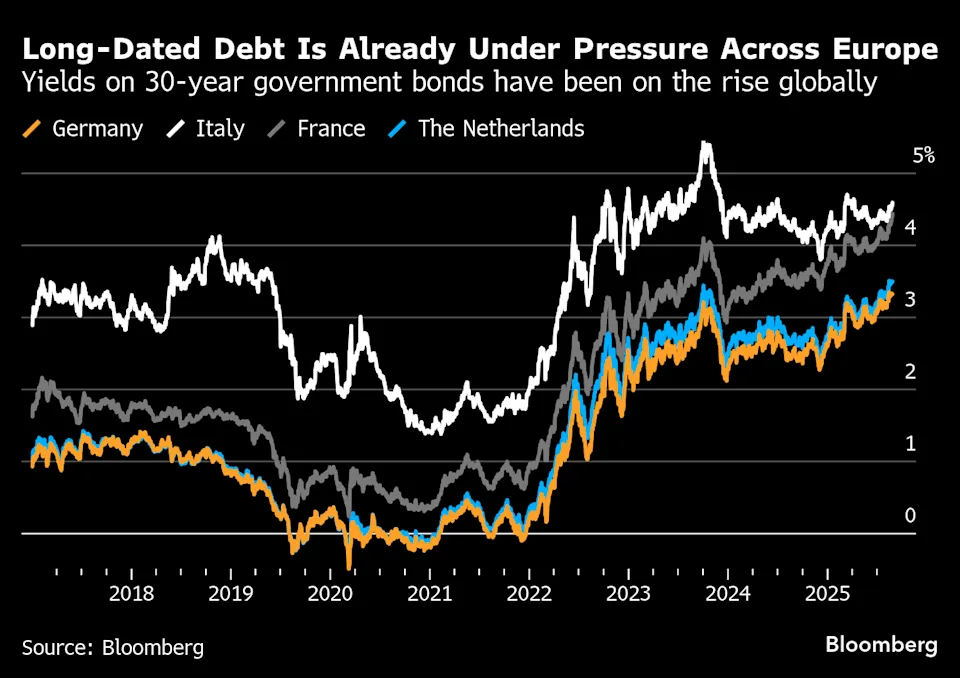

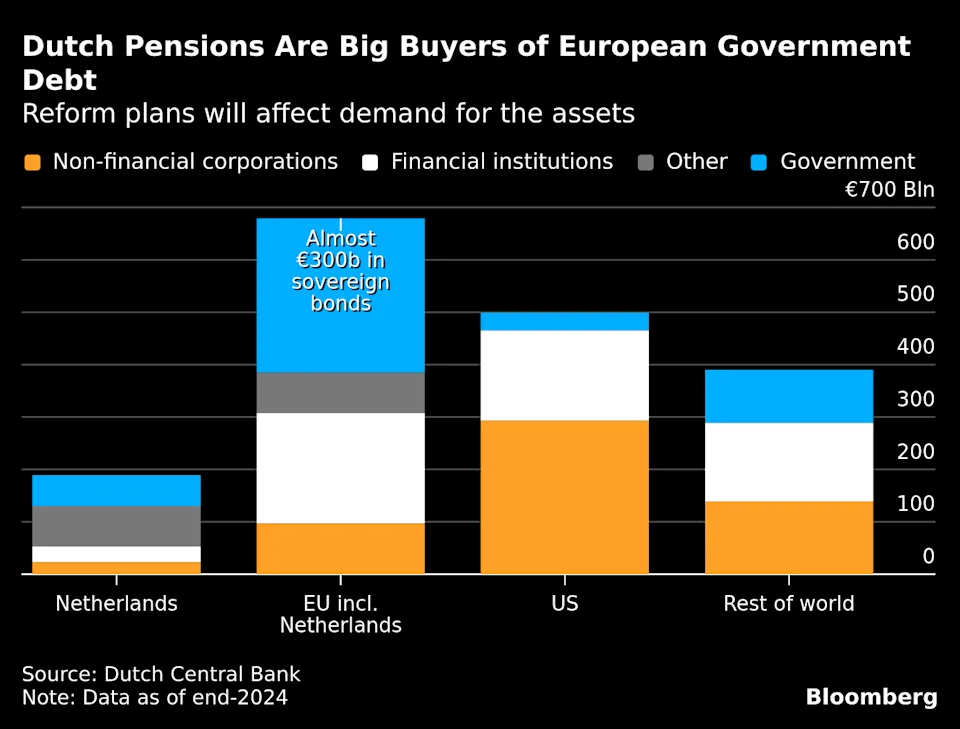

Etapa 2: dansul tentant al obligațiunilor

Dacă inflația începe să se răcească (și aici e un „dacă” mare cât Carpații), obligațiunile cu durată mai lungă devin dintr-odată atractive. E momentul în care investitorii încep să-și asume puțin mai mult risc pentru randamente mai mari.

Dar – și aici e un „dar” important – dacă inflația rămâne înțepenită din cauza tarifelor și a politicilor fiscale expansioniste, obligațiunile stagnează ca o mașină în traficul din București la ora de vârf.

Etapa 3: intrarea triumfală în acțiuni

Abia după ce s-a restabilit încrederea, investitorii încep să privească către acțiuni. Și ghici care sunt primele beneficiare?

Exact: companiile cu capitalizare mică.

De ce? Pentru că sunt ca primii invitați la o petrecere – au loc să se miște, să crească, să impresioneze. Giganții sunt deja prea mari pentru sala de dans.

Rotația sectorială:

Aici devine strategic. În funcție de tipul de „aterizare” economică, diferite sectoare iau fața:

Scenariul „soft landing” (aterizarea ușoară):

- Sectorul ciclic domină: industriale, financiare, bunuri de consum discreționare

- Logica: dacă economia e stabilă, oamenii își permit să riște și să consume

Scenariul „inflația persistentă”:

- Sectorul defensiv atrage capitalul: sănătate, produse de bază, utilități

- Logica: dacă inflația continuă să muște, oamenii se refugiază în necesități

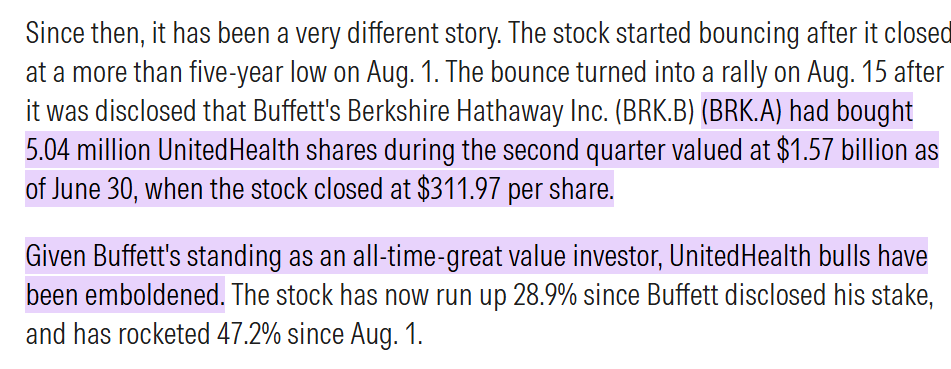

Un indicator fascinant al poziționării defensive actuale: Berkshire Hathaway a investit 1.6 miliarde de dolari în UnitedHealth. Pentru cei care nu știu, asta e echivalentul financiar al lui Warren Buffett care îți spune că „poate ar trebui să-ți iei umbrelă, că pare că se înnoră”.

De ce e asta important? Pentru că Buffett nu investește în sănătate din altruism – o face pentru că sectorul defensiv oferă stabilitate când inflația de servicii rămâne problematică.

Totuși, să nu ne lăsăm purtați de entuziasm fără să vorbim despre elefantul din cameră: companiile cu capitalizare mică sunt și foarte fragile.

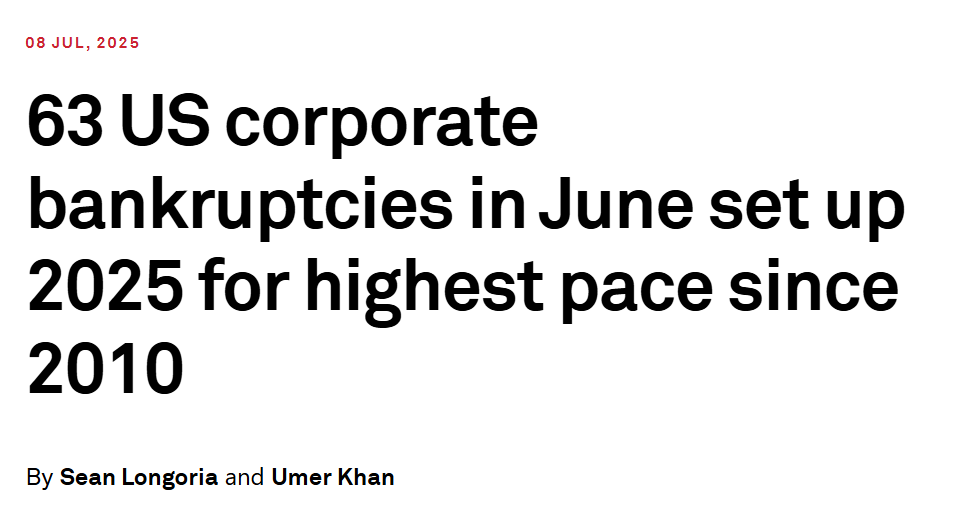

63 de falimente în iunie 2025 – cel mai ridicat nivel din 2020. Numărul total de cereri de faliment de la începutul anului a atins niveluri care nu s-au mai văzut din 2010.

E ca diferența între a investi în startup-uri și a juca la loterie – amândouă pot aduce câștiguri mari, dar unul necesită analiză, celălalt necesită doar noroc.

Recomandarea mea? Concentrează-te pe indici de calitate precum S&P 600 în loc să-ți faci propriul ETF din companii despre care ai citit pe net.

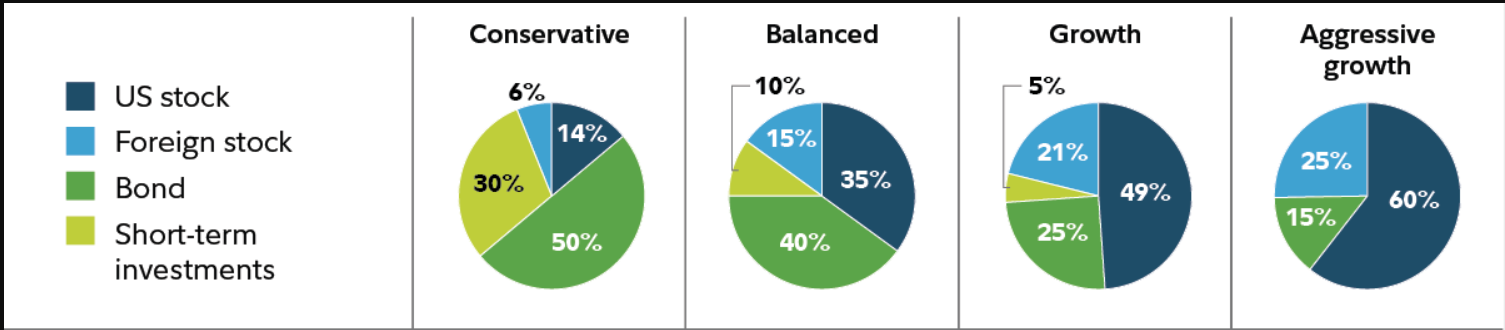

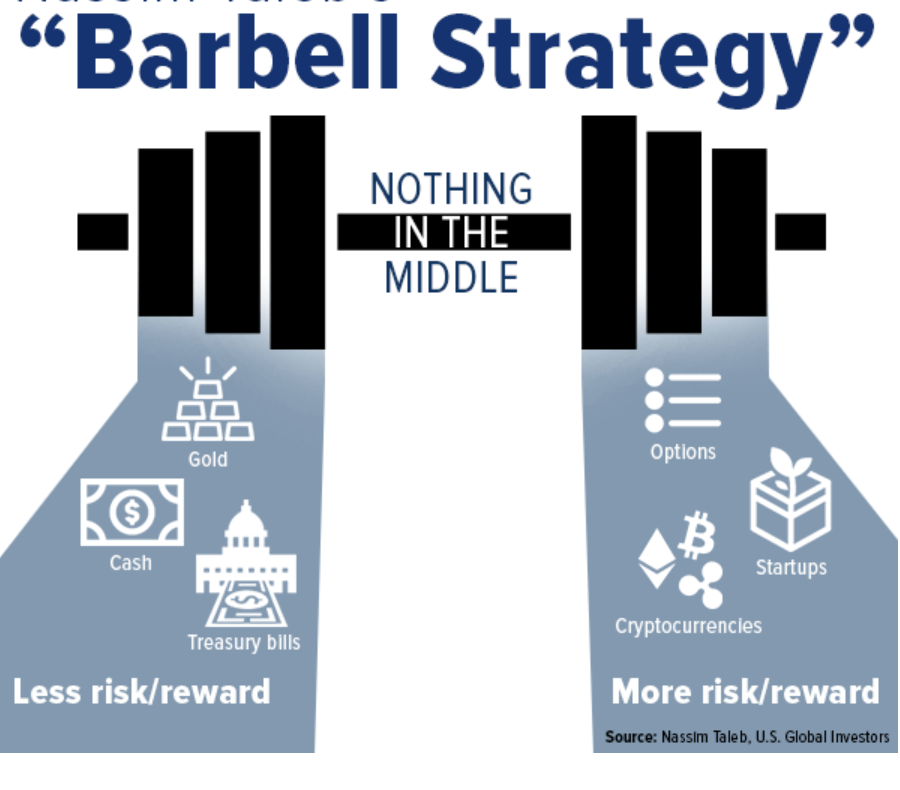

Strategia „Barbell” funcționează perfect aici:

- Partea 1: Companii cu capitalizare mică de calitate (40% din portofoliu)

- Partea 2: Sectoare defensive solide (40% din portofoliu)

- Partea 3: Cash pentru oportunități (20% din portofoliu)

Această abordare te pregătește pentru multiple scenarii, inclusiv pentru un potențial boom dacă se întâmplă miracolul și tarifele sunt declarate ilegale și eliminate – ceea ce ar reduce inflația și ar stimula simultan creșterea.

Efectul domino: de ce următoarele 90 de zile vor decide câștigătorii și perdanții

Să recapitulez pentru că, să fiu sincer, am aruncat multe informații și vreau să fii sigur că pleci de aici cu ideile clare, nu cu dureri de cap.

Reducerea ratei dobânzii de către Fed nu e sfârșitul unei povești – e începutul unui thriller economic în care tu alegi dacă ești protagonist sau figurant.

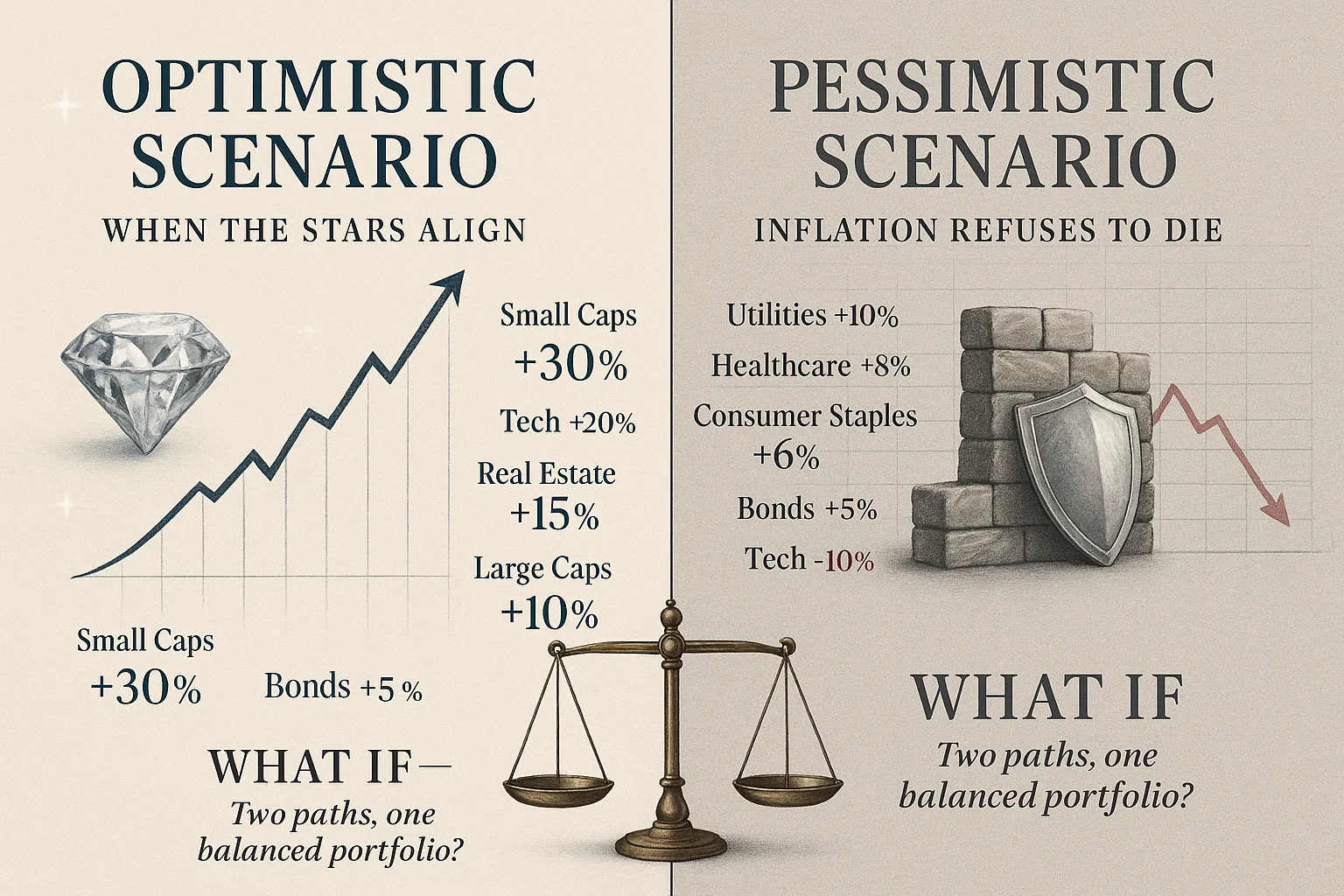

Scenariul optimist: când stelele se aliniază

Dacă contextul actual seamănă cu 2019 (și toate indiciile sugerează asta), companiile cu capitalizare mică de calitate nu doar că vor „merge bine” – vor fi starurile acestui spectacol. Matemática e simplă:

- Datoria cu rată variabilă se ieftinește instant

- Evaluările sunt la cele mai mici niveluri din ani

- Lichiditatea masivă caută oportunități

- Istoricul confirmă modelul

Traducere: Dacă ai curajul să investești în diamantele neșlefuite acum, în loc să cumperi diamantele deja scumpe și strălucitoare, următorul an poate fi foarte generos cu tine.

Scenariul pesimist: când inflația nu vrea să moară

Dacă inflația rămâne înțepenită (mulțumită tarifelor și cheltuielilor guvernamentale), atunci sectoarele defensive vor fi refugiul silent al capitalului inteligent. Nu spectaculos, nu viral pe TikTok, dar solid și predictibil.

Traducere: Chiar și în cel mai rău caz, o strategie echilibrată cu sectoare defensive te protejează de volatilitate și îți oferă stabilitate.

Semnalele de urmărit: sistemul tău de avertizare timpurie

Nu te lăsa surprins de schimbări. Urmărește:

- Tendințele de faliment – dacă cresc, companiile mici vor suferi

- Condițiile de creditare – dacă se înăspresc, lichiditatea se usucă

- Hotărârile judecătorești privind tarifele – pot schimba complet peisajul

- Performanța relativă în primele 30 de zile – stabilește direcția pentru restul anului

Iată adevărul crud: cele mai mari oportunități din piețele financiare se ivesc când toată lumea se uită în altă parte. În 2009, când toată lumea spunea că „bursele sunt moarte”, cei care au investit au făcut averi. În 2019, când toată lumea se temea de recesiune, cei care au investit în small caps au avut câștiguri spectaculoase.

Acum, în 2025, toată lumea se uită la AI și la magnificii 7. Dar banii inteligenți se uită la companiile cu capitalizare mică subevaluate.

Nu spun să-ți riști toate economiile – spun să fii strategic, să înțelegi momentul și să nu lași această oportunitate să treacă pe lângă tine pentru că „nu erai sigur”.

În acest context, dacă simți că ai nevoie de o înțelegere mai profundă a mecanismelor investiționale și a modului în care să construiești strategii care rezistă testului timpului, workshop-ul GRATUIT de educație investițională de la Profit Point îți oferă exact instrumentele de care ai nevoie pentru a trece de la spectator la participant activ în propriul succes financiar.

Concluzia

Să-ți spun ceva: emoția te face să cumperi scump și să vinzi ieftin. Matematica te face să cumperi ieftin și să vinzi scump.

Chiar acum, matematica spune că:

- Companiile cu capitalizare mică sunt subevaluate

- Contextul macro le favorizează

- Istoricul confirmă potențialul

- Riscurile sunt calculabile și gestionabile

Emoția spune să aștepți „să fii mai sigur”, să cumperi când „toată lumea confirmă că e ok”, să investești când „nu mai e niciun risc”.

Problema cu emoția? Când dispare riscul, dispare și oportunitatea.

P.S.: pentru cei care au citit până aici

Dacă ai ajuns până la sfârșitul acestui editorial, înseamnă că ești tipul de investitor care nu se mulțumește cu titlurile și cu analizele de suprafață. Ești tipul care înțelege că educația financiară reală necesită timp, efort și un pic de curaj.

Întrebarea finală pentru tine: Ești gata să faci diferența între a fi spectator la propriile investiții și a fi arhitectul propriei independențe financiare?

Comentariile sunt deschise pentru propriile tale experiențe și întrebări despre strategiile de investiții în capitalizări mici. Hai să discutăm serios despre oportunități reale.

Pentru toate resursele și proiectele de educație financiară inteligentă, explorează ecosistemul Profit Point – locul unde teoria întâlnește practica investițională românească.

Găsești sprijin și răspunsuri în comunitatea noastră – canal Telegram

👥 Vrei să vezi cum gândesc și alții ca tine? Intră aici – pagina facebook Bani în +

📱 TikTok 📸 Instagram 📘 Facebook

📥 Contactează-ne oricând la: comunicare@profit-point.eu