Dacă ai fost atent la cum arată portofoliile standard de investiții, probabil ai dat peste celebrul „portofoliu cu 3 fonduri”. Născut din mintea strălucită a lui Jack Bogle acum peste 40 de ani, acest portofoliu a fost odată revoluționar: acțiuni americane, acțiuni internaționale și obligațiuni – simplu, elegant și… învechit pentru 2025. E ca și cum ai folosi o hartă fizică într-o lume dominată de GPS.

Globalizarea a schimbat regulile jocului, iar piețele nu mai reacționează așa cum o făceau înainte. Obligațiunile, cândva stabilizatorii de încredere ai unui portofoliu, nu mai joacă același rol de protecție. Acțiunile internaționale? Nici ele nu mai sunt o necesitate stringentă, mai ales când marile companii americane sunt deja globalizate.

Așa că… poate e timpul pentru un upgrade.

Ce vei descoperi în acest articol

Dacă îți place să-ți construiești portofoliul ca un arhitect meticulos, vei aprecia analiza de mai jos. Vom demonta punctele slabe ale modelului tradițional cu 3 fonduri și vom explora o variantă modernă, adaptată realităților din 2025. Concret, vom vedea:

- De ce obligațiunile, odată considerate sanctuarul siguranței financiare, au devenit acum pasagerii periculoși ai portofoliului tău

- Cum acțiunile internaționale și-au pierdut farmecul exotic într-o lume unde Google știe mai multe despre piața din Shanghai decât mulți brokeri locali

- O strategie actualizată cu 3 fonduri care să facă față provocărilor și oportunităților din 2025

Portofoliul tradițional cu 3 fonduri: nostalgia financiară

Hai să privim înapoi la gloria de odinioară a portofoliului clasic cu 3 fonduri. Jack Bogle, fondatorul Vanguard și părintele spiritual al investitorilor de pretutindeni, a aruncat pe piață această strategie într-o epocă în care „diversificare” era cuvântul magic care deschidea toate ușile prosperității financiare.

Ingredientele acestei rețete clasice erau:

- Acțiuni americane – De obicei servite sub forma unui fond de indice Total Stock Market (VTI, VTSAX) sau S&P 500 (VOO, SPY) – partea „carne” a portofoliului

- Acțiuni internaționale – Un strop de exotism financiar prin ETF-uri precum VXUS sau VEU – „condimentul” care aducea acel je ne sais quoi

- Obligațiuni – Prezentate sub formă de BND sau AGG, menite să fie airbag-ul care te protejează când piața se prăbușește – elementul „de siguranță”

Ca orice rețetă veche de patru decenii, acest mix financiar a început să-și arate vârsta. Iar timpul nu a fost blând cu această strategie.

De ce obligațiunile nu mai sunt „cavalerul alb” al portofoliului tău

Dacă obligațiunile ar fi un prieten de-al tău, ar fi acel prieten care odată te-a ajutat să te muți, dar acum nu mai răspunde la telefon când ai nevoie de el. Timp de decenii, obligațiunile au fost eroul neîncoronat al portofoliilor, oferind refugiu în furtunile pieței de capital. Dar în 2025? E mai degrabă un superb… dezastru.

Iată de ce relația ta cu obligațiunile ar trebui să primească statutul „it’s complicated”:

Performanță mai slabă:

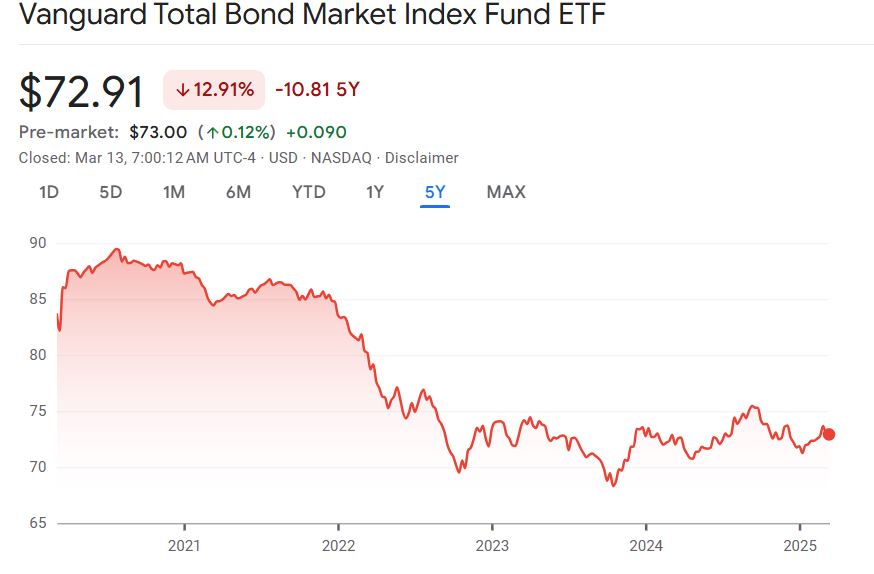

- BND, copilul-poster al ETF-urilor de obligațiuni, a livrat un impresionant -2,36% pe an în ultimii trei ani. Portofelul tău ți-ar mulțumi dacă ai ține acei bani chiar și într-un cont de economii.

- În ultimii cinci ani, obligațiunile au scăzut cu aproape 15%. Asta e ca și cum paznicul de noapte ar fi adormit fix când au venit hoții.

Corelația cu acțiunile – o poveste de dragoste nedorită:

- În teoria clasică, acțiunile și obligațiunile ar trebui să fie ca doi dușmani – când unul e fericit, celălalt e trist. Însă în ciclurile economice recente, ele suferă împreună, ca într-o dramă romantică de proastă calitate.

Inflația – kryptonita obligațiunilor:

- Cu un randament anemic de 1-2%, obligațiunile tradiționale pierd lupta cu inflația.

Apropo, te simți dezorientat după ce ai aflat că obligațiunile nu mai sunt aliatul de încredere al portofoliului tău? Nu ești singur. În cadrul cursului nostru GRATUIT de educație financiară de 3 zile, dedicăm o întreagă sesiune cum să-ți reconstruiești strategic portofoliul pentru protecție reală împotriva inflației. Înscrie-te acum și descoperă instrumentele practice pe care le poți implementa imediat pentru a-ți securiza viitorul financiar!

Alternative încă există:

- Acțiunile cu dividende, precum prietenul nostru SCHD, nu doar că oferă randamente mai mari, dar te și scutesc de volatilitatea care îți provoacă insomnii.

Acțiunile internaționale – când diversificarea devine redundantă

Investițiile internaționale erau cândva acea vacanță exotică pe care o făceai pentru a te lăuda la prieteni. „Am acțiuni în piețele emergente” suna la fel de impresionant precum „Am vizitat Bali săptămâna trecută”. Dar în 2025, această aroganță financiară și-a pierdut din strălucire.

Globalizarea a făcut granițele irelevante:

- Companiile americane sunt deja turiști experți ai lumii: peste 30% din veniturile S&P 500 provin de pe alte meleaguri. Apple vinde iPhone-uri în China, Google domină căutările în Europa (cu excepția acelor colțuri unde UE îi dă bătăi de cap), iar Amazon livrează pachete de la un capăt la altul al lumii.

Performanță ca a unei echipe de fotbal din liga a treia:

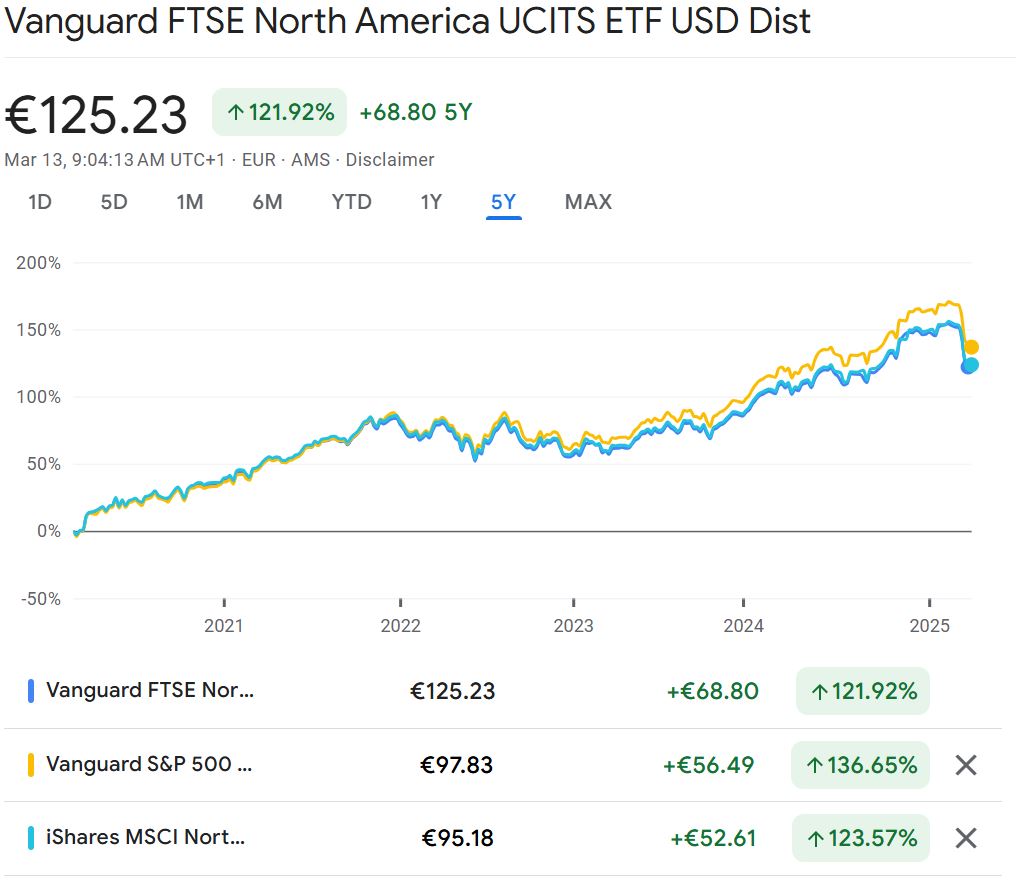

- VXUS, stegarul acțiunilor internaționale, a livrat un modest 5% anual în ultimul deceniu. Între timp, S&P 500 se lăuda cu peste 10% anual.

Riscuri politice, economice și… zeci de alte motive de îngrijorare:

- Investind pe piețele străine te expui la o colecție impresionantă de riscuri: fluctuații valutare, reglementări imprevizibile și politici economice volatile

Portofoliul modern cu 3 fonduri: reinventarea roții financiare pentru 2025

Dacă strategia tradițională cu 3 fonduri ar fi un film vechi, ar fi momentul perfect pentru un remake care să capteze atenția noii generații. Fără Johnny Depp, dar cu mult mai multă substanță și adaptare la realitățile actuale. Iată distribuția noastră de premii pentru portofoliul modern:

U.S. Total Market ETF – protagonistul principal:

- Opțiuni: VNRT, VUAA, IQQN

- Rolul: să ofere creștere constantă și solidă, asemenea unui protagonist carismatic care nu dezamăgește niciodată

- De ce îl vrei în portofoliu: pentru că piața americană nu doar că supraviețuiește, ci prosperă în orice condiții, adaptându-se constant la noile realități economice

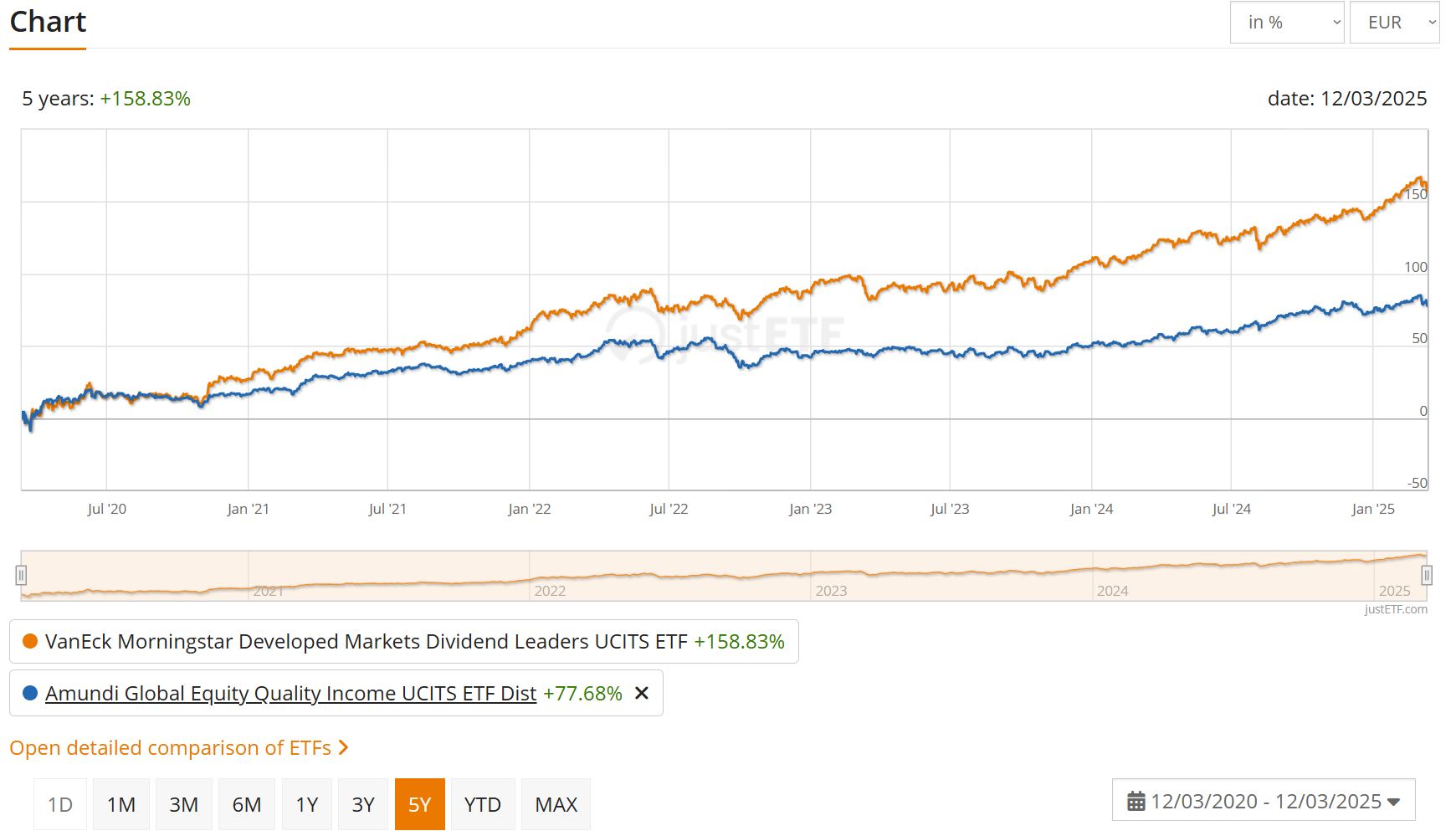

ETF axat pe dividende – actorul de susținere care fură uneori scena:

- Opțiuni: VDIV, LGQI

- Rolul: să-ți ofere stabilitate și un flux constant de numerar, ca un prieten bogat care îți trimite un cec în fiecare trimestru

- Atracția: volatilitate mai scăzută decât obligațiunile, dar cu beneficiul tangibil al dividendelor care picură regulat în contul tău

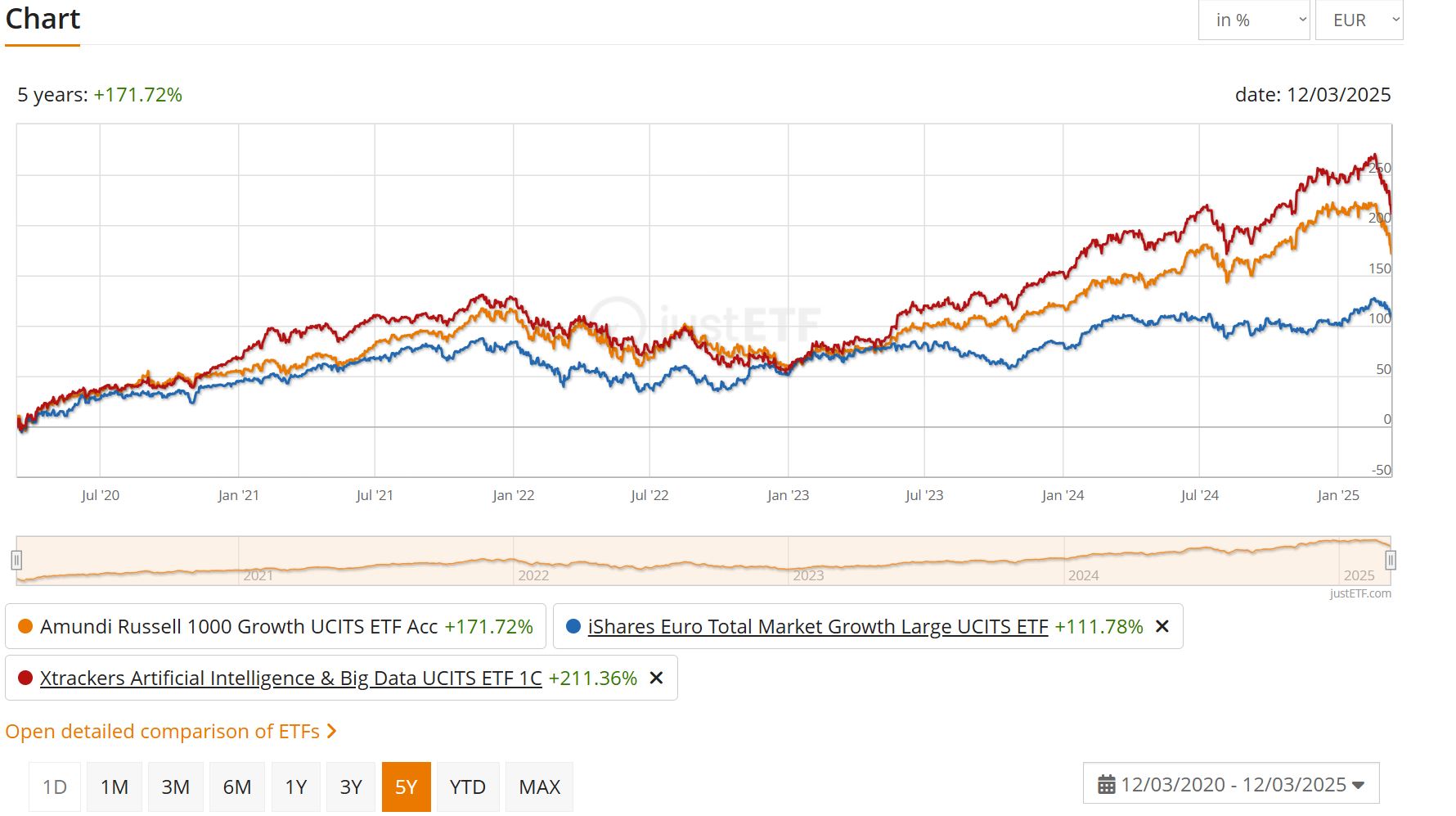

ETF de creștere – adolescentul rebel dar genial:

- Opțiuni: MWOW, IQQG, XAIX

- Rolul: să capteze potențialul exploziv al sectoarelor de top, în special AI și tehnologie

- Atuul: când inteligența artificială va prelua controlul lumii, tu măcar vei profita financiar de pe urma acestei revoluții

Această nouă distribuție nu doar că arată bine pe marele ecran al investițiilor, dar asigură și o balanță perfectă între creștere, stabilitate și fluxul de numerar de care ai nevoie pentru a-ți menține stilul de viață dorit.

Alocarea portofoliului: Personalizare în funcție de vârstă (pentru că nu toate ridurile financiare sunt create egal)

Așa cum nu porți același stil vestimentar la 20 și la 60 de ani (deși unii încă încearcă), portofoliul tău ar trebui să evolueze odată cu tine. Iată cum să-ți adaptezi strategia în funcție de cât de mult ai petrecut pe această planetă:

Grupa de vârstă | ETF Dividende | U.S. Total Market | ETF Creștere | Cash/Obligațiuni (dacă e necesar) |

Pensionare (65+) | 50% | 40% | 10% | Economii pentru 3 ani de cheltuieli |

Cu 5 ani înainte de pensionare | 40% | 40% | 20% | 1-3 ani în numerar |

Cu 10 ani înainte de pensionare | 40% | 30% | 30% | 1 an în numerar |

Cu 20 ani înainte de pensionare | 30% | 35% | 35% | 6 luni în numerar |

Vârsta 30-45 | 30% | 30% | 30% | 10% investiții discreționale |

Notă pentru cei care se uită confuzi la acest tabel: Da, îți poți personaliza portofoliul și mai mult, dar există un risc de a-l complica atât de mult încât nici măcar consultantul tău financiar nu-l va mai înțelege. Uneori, simplitatea este cea mai sofisticată formă de inteligență financiară.

Această abordare îți permite să te adaptezi la diferitele etape ale vieții, maximizând potențialul de câștig când timpul e de partea ta și consolidând siguranța financiară pe măsură ce te apropii de anii de pensie. E ca și cum ai trece de la sporturile extreme la plimbările relaxante – ambele sunt plăcute, dar riscurile suportabile se schimbă.

Acum, știm că cifrele din acest tabel pot părea simpliste pentru situația ta unică. De aceea, în cursul nostru GRATUIT de educație financiară de 3 zile, vei pleca cu un plan concret de acțiune, adaptat obiectivelor tale și toleranței la risc. Locurile sunt limitate pentru a asigura atenție individualizată – rezervă-ți locul acum pentru următoarea sesiune!

Adaptare sau extincție financiară

Portofoliul tradițional cu 3 fonduri a fost precum Nokia 3310 – revoluționar la timpul său, dar depășit în era smartphone-urilor. Obligațiunile nu mai sunt adăpostul sigur care odată proteja capitalul tău de furtunile pieței, iar acțiunile internaționale au devenit redundante într-o lume unde Apple generează venituri din China fără ca tu să trebuiască să cumperi direct acțiuni din Shanghai.

Noul portofoliu cu 3 fonduri pe care ți l-am prezentat nu este doar o actualizare cosmetică – este o regândire fundamentală a modului în care îți construiești viitorul financiar. Această abordare modernă:

- Optimizează pentru randamente mai mari prin concentrarea pe sectoarele cu adevărat promițătoare

- Reduce volatilitatea prin acțiuni cu dividende în loc de obligațiuni tradiționale

- Facilitează acumularea de avere pe termen lung prin strategii adaptate vârstei și obiectivelor tale

Gândește-te la strategia ta de investiții ca la un sistem de operare – necesită actualizări regulate pentru a gestiona noile aplicații și a preveni vulnerabilitățile. În 2025, portofoliul tău are nevoie de acest „upgrade critic” pentru a rămâne relevant și eficient.

Implementând strategia actualizată prezentată în acest articol, nu doar că îți modernizezi portofoliul – îți asiguri că banii tăi lucrează la fel de inteligent ca tine. La urma urmei, dacă ai actualiza aplicațiile de pe telefonul tău fără să eziti, de ce ai menține o strategie de investiții din era Floppy Disk?