Sau cum să-ți faci pensia de 25.000 lei cu 10% contribuție și să dormi liniștit pe banii altora.

Dragă cititorule care plătești cu sârg impozitele și îți calculezi obsesiv contribuțiile la pilonul II de pensii, permite-mi să-ți prezint o poveste fascinantă despre o categorie specială de români. Aceștia au descoperit secretul unei investiții cu randament garantat de peste 900% – și nu, nu vorbesc despre crypto sau stock picking pe bursa americană. Vorbesc despre pensiile speciale, acea bijuterie a sistemului românesc care transformă contribuția minimă în privilegiu maxim.

Lecția de matematică financiară pe care nu o înveți la facultate

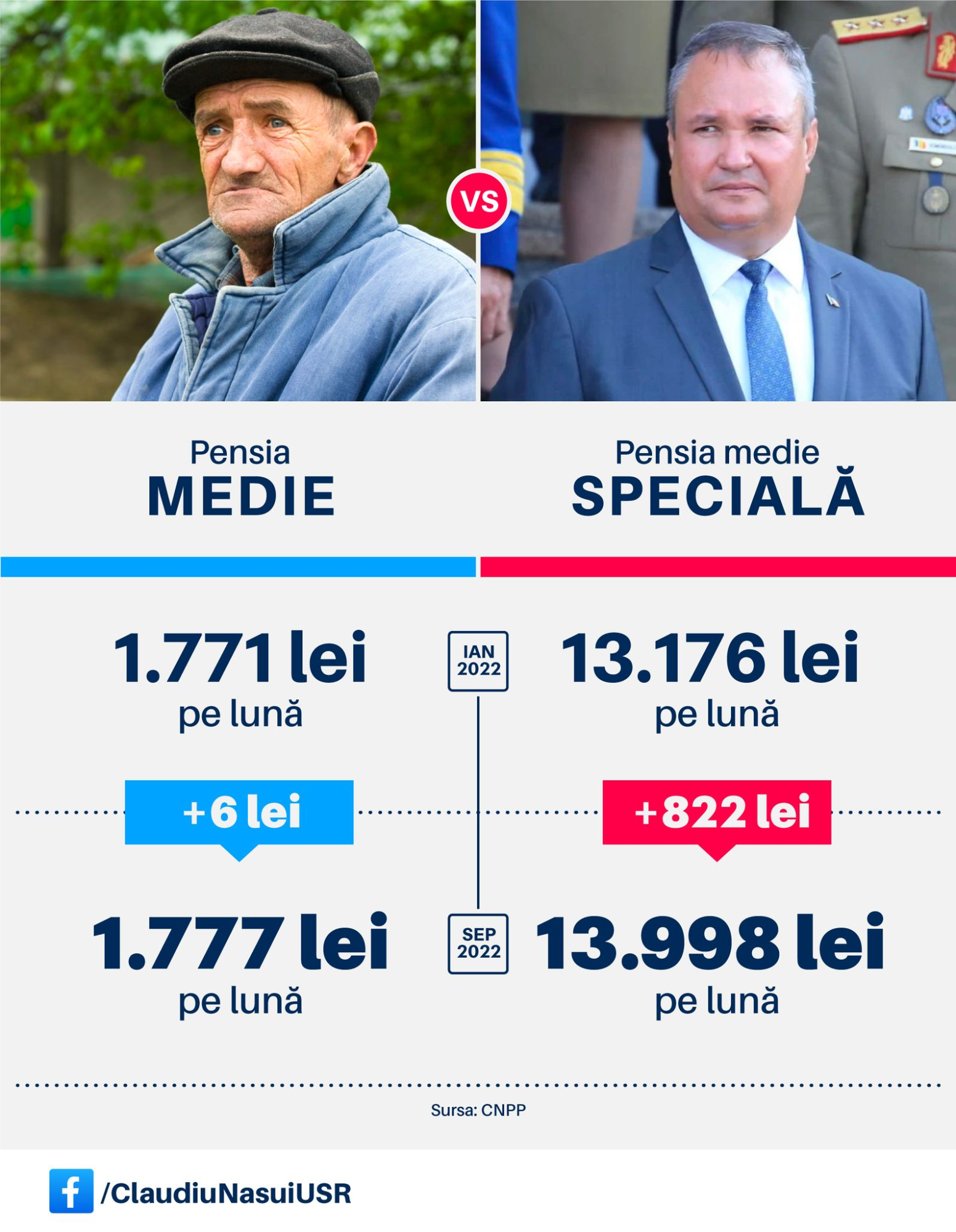

Să facem niște calcule simple, pentru că educația financiară începe cu aritmetica de bază. Pensia medie românească conform INS: 2916 lei. Pensia medie a unui magistrat: 25.214 lei. Diferența? Doar de 9 ori. Nimic dramatic, doar cât salariul unui programator senior față de minimul pe economie.

Dar partea cu adevărat educativă vine când analizezi contribuția versus beneficiu. Contribuțiile magistraților acoperă mai puțin de 10% din pensia primită. Restul de 90%? Din buzunarul tău, al meu, al pensionarului care supraviețuiește cu 500 de euro pe lună.

Este ca și cum ai investi 100 de euro și ai primi înapoi 1.000 – în mod constant, garantat de stat, fără risc de piață. Warren Buffett ar plânge de invidie la asemenea randament, iar noi plătim cu stoicism această performanță investițională extraordinară.

Contextul istoric: cum s-au născut privilegiile

Pentru a înțelege geneza acestei „inovații financiare”, să ne întoarcem în anii 2000. România post-comunistă căuta stabilitate instituțională și independența justiției. Ideea în sine era nobilă: compensezi restricțiile profesionale (magistrații nu pot face politică sau afaceri) cu securitate financiară sporită.

Problema? Ca la multe „investiții” românești, s-a mers pe principiul „dacă puțin e bun, mult e mai bun”. Ce trebuia să fie o compensație rezonabilă s-a transformat într-un sistem care îți permite să ieși la pensie la 47 – 48 de ani cu 80% din ultimul salariu brut. În contextul în care speranța de viață în România depășește 75 de ani, înseamnă că un magistrat poate să „se bucure” de pensia specială timp de aproape 30 de ani. Câte generații de contribuabili sunt necesare pentru a susține această performanță?

Impactul bugetar: când 1% din PIB devine „cost rezonabil”

Să vorbim cifre concrete, pentru că în educația financiară detaliile fac diferența. 11.637 de beneficiari de pensii de serviciu consumă aproximativ 12 miliarde de lei anual din bugetul de stat. Adăugăm și cei 211.000 de pensionari militari, și ajungem la aproximativ 1% din PIB – sau 3,5 miliarde de euro.

Pentru perspectivă: această sumă ar putea finanța integral sistemul de sănătate publică timp de două luni sau ar putea construi aproximativ 100 de kilometri de autostradă. Dar de ce să construiești infrastructură când poți susține un sistem care îți garantează pensionarea la 48 de ani?

Cel mai interesant aspect? Comisia Europeană ne-a suspendat 231 de milioane de euro din PNRR pentru că nu am reformat acest sistem. Riscăm să pierdem 3,1 miliarde de euro pentru că nu vrem să renunțăm la privilegii care costă… 3,5 miliarde de euro. Logica economică românească în toată splendoarea ei.

Evoluția sistemului: de la criză la „inovație” legislativă

Criza din 2009-2010 a adus o lecție temporară de realism financiar. Guvernul Boc a eliminat pensiile speciale, mizând pe austeritate. Dar cine poate rezista presiunii unei „investiții” atât de profitabile? În 2015, Parlamentul controlat de PSD a reintrodus beneficiile prin Legea 223/2015 – o lege atât de generoasă încât guvernul a fost nevoit să adopte în același an OUG 57/2015 pentru a o corecta.

Este echivalentul financiar al unui yo-yo: elimini, reintroduci, corectezi, amâni. Volatilitatea pe piețele de capital pare stabilitate pură față de aceste manevre legislative.

Momentul de umor absolut: în 2019, guvernul PSD a introdus pensii speciale pentru aleșii locali (primari, viceprimari), dar acestea nu au intrat încă în plată. Partidele le amână repetat pentru a evita „costurile politice”. Traducere: și ei știu că sistemul e toxic electoral, dar nu vor să fie cei care îl desființează.

Argumentele pro: filosofia compensației

Să fim echitabili și să analizăm argumentele susținătorilor. Curtea Constituțională susține că pensiile speciale compensează „restrângerea unor drepturi fundamentale”. Magistrații nu pot face politică sau afaceri, militarii își riscă integritatea fizică, diplomații… călătoresc mult și mănâncă mâncare exotică?

Argumentul pare solid până când îl pui în contextul real. Un magistrat cu 25 de ani vechime și pensie de 25.000 lei beneficiază de o „compensație” echivalentă cu salariul unui CEO de corporație multinațională. Pentru comparație, un profesor cu aceeași vechime primește o pensie de aproximativ 2.000 lei, deși și el are restricții profesionale și contribuie la independența sistemului educațional.

Într-adevăr, majoritatea țărilor europene oferă compensații pentru profesii cu restricții. Diferența? Nicăieri nivelul acestor compensații nu creează o castă de super-privilegiați cu pensii de 10 ori mai mari decât media națională.

Argumentele contra: realitatea contribuabilului

Acum să ne întoarcem la realitate, cea în care trăiește 99% din populația României. Dacă tu, cititorule care îți calculezi cu atenție contribuțiile la pensii și te întrebi dacă vei avea cu ce să trăiești la bătrânețe, ai fost vreodată curios cum ar arăta pensia ta cu formula magistraților?

Să facem un exercițiu de imaginație financiară: dacă ai lucrat 25 de ani și ai contribuit conform legii, dar în loc să primești pensia pe care o meriti din contribuții, ai primi 80% din ultimul salariu brut. Diferența? Ar fi ca și cum cineva altcineva și-ar plăti factura la electricitate din buzunarul tău, lunar, timp de 30 de ani.

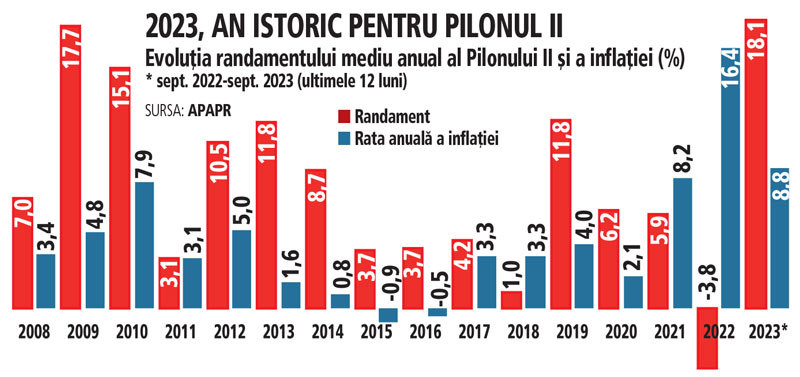

Principiul contributivității – fundamentul oricărui sistem de pensii civilizat – devine brusc „concept flexibil” când vorbim de categorii privilegiate. În timp ce tu îți monitorizezi contribuțiile la Pilonul II și îți faci calcule pentru suplimentele de pensie privată, magistrații beneficiază de un sistem care garantează randamente de care nici măcar cele mai agresive fonduri speculative nu îndrăznesc să viseze.

Tentativele de reformă: arta amânării

Fiecare tentativă de reformă devine un masterclass de procrastinare instituțională. În 2010: eliminare totală. În 2015: reintroducere cu „corecții”. În 2020: anulare declarată neconstituțională. În 2023: reformă cu „perioade de tranziție” până în… 2043.

Da, ai citit bine. 2043. Pentru context, asta înseamnă că un copil născut azi va fi adult când această „reformă” se va finaliza. Este echivalentul unei investiții cu orizont de timp de 20 de ani, doar că în loc să genereze profit, generează doar amânări.

Unele partide politice și societatea civilă au acuzat coaliția de guvernare că a diluat reforma pentru a proteja clientela politică. Mai exact, au făcut o reformă care să pară reformă fără să fie reformă. O strategie pe care o întâlnești și în portofoliile unor manageri de fonduri – mult zgomot pentru performanțe mediocre.

Propunerile Bolojan: în sfârșit, cineva care știe matematica

În iulie 2025, premierul Ilie Bolojan a lansat cea mai coerentă propunere de reformă. Vârsta de pensionare: 65 de ani. Vechime minimă: 35 de ani. Penalizări pentru anticipat: 2% pe an. Simplu, clar, și – surpriză – în linie cu standardele europene.

Exemplu: un magistrat poate ieși la pensie la 58 de ani, însă va suporta o penalizare de 14% din pensie.

Bolojan a observat că două treimi dintre magistrați se pensionează la 47-49 de ani și a făcut o remarcă care ar trebui brodată pe pernuțe decorative: „pensiile speciale nu pot să fie mai mari decât salariile”. Genial! Cine ar fi crezut că matematica de clasa a II-a se aplică și la finanțele publice?

Propunerea sa de reformulare: pensia să fie 55% din media veniturilor din ultimii cinci ani, cu plafon de 70% din ultimul salariu net. Pentru tine, care probabil îți calculezi pensia pe baza a 2% din salariul mediu pe an de cotizare, asta poate părea încă generos. Dar e progres – de la absurd la doar „foarte generos”.

Ce părere ai despre aceste propuneri? Crezi că sunt suficiente sau încă prea timide? Lasă un comentariu – e interesant să văd cum gândește cineva care nu beneficiază de asemenea „optimizări” fiscale.

Analiză critică: când absurdul devine normalitate

Să recapitulăm această capodoperă a ingineriei financiare românești. Avem un sistem în care contribuția de 10% garantează beneficii de 1000% – un randament care ar face ca schema piramidală a lui Bernie Madoff să pară o investiție conservatoare în obligațiuni de stat.

Imaginează-ți că intri la banca și spui: „Vreau să depun 100 de lei și să retrag 1.000, lunar, timp de 30 de ani.” Bancherul ar chema securitatea. Când o face statul român, se numește „reformă a sistemului de justiție”.

Dar să ne gândim la impactul real asupra economiei. 3,5 miliarde de euro anual (acum) pentru un sistem care încurajează profesioniștii să părăsească piața muncii la 48 de ani.

Un magistrat care se pensionează la 48 de ani cu 25.000 lei pe lună are un net present value al pensiei de aproximativ 6-7 milioane de lei. Pentru comparație, cu aceeași sumă ai putea cumpăra 6 de apartamente în Cluj sau ai putea finanța studiile complete pentru 300 de studenți la medicină. Dar de ce să investești în viitor când poți premia trecutul?

Comparația europeană: sau cum să fii campion la disciplina greșită

România excelează la un capitol foarte specific: pensii speciale disproporționate. În Germania, un judecător se pensionează la 65-67 de ani. În Franța, la 62-65 de ani. În România? La 48 de ani, cu pensia mai mare decât salariul unui ministru german.

Este ca și cum ai participa la o competiție de alergat pe 100 de metri, dar tu ai hotărât să alergi în direcția opusă și să declari că ai câștigat pentru că ai fost cel mai rapid… spre linia de start.

Întrebare pentru tine: dacă România ar fi o acțiune pe bursă, ai investi în ea pe baza acestor „fundamentale”? Sau ai considera că managementul are nevoie de o restructurare urgentă?

Propunerile lui Bolojan sunt un început, dar să fim sinceri – încă tratează simptomele, nu boala. Soluția reală ar fi integrarea completă în sistemul contributiv, cu excepția unor compensații clare și justificate.

Gândește-te așa: dacă ai avea o investiție care pierde constant bani și distorsionează întreaga ta strategie de portofoliu, ce ai face? Ai continua să „optimizezi” pierderea sau ai ieși complet din acea investiție?

Sistemul actual este echivalentul unui fond de investiții care:

- Garantează randamente irrealiste

- Se finanțează din buzunarele investitorilor care nu beneficiază de aceleași randamente

- Are o strategie de ieșire care încurajează retragerea timpurie a celor mai productivi manageri

- Refuză să fie evaluat după criteriile standard de performanță

Această poveste a pensiilor speciale este, în esență, o lecție brutală de educație financiară. Ne învață că:

- Contributivitatea nu este negociabilă într-un sistem sustenabil

- Transparența în alocarea resurselor publice este esențială

- Sustenabilitatea pe termen lung bate privilegiul pe termen scurt

Dacă această analiză ți-a trezit curiozitatea pentru o abordare mai profesionistă a propriilor investiții și planificării financiare, Profit Point oferă un workshop GRATUIT de educație investițională care te învață să îți gestionezi banii cu strategii reale, nu cu privilege legislative.

De asemenea, pentru a rămâne la curent cu analize similare despre impactul deciziilor economice asupra portofoliului tău personal, Profit Point oferă o gamă completă de resurse pentru educația ta financiară:

📩 Primești zilnic, pe mail, știrile și analizele esențiale – Pastila Financiara

🧩 Asculți pastila financiară în timp ce mergi spre job sau sală – Pastila Financiara Spotify

Găsești sprijin și răspunsuri în comunitatea noastră – canal Telegram

👥 Vrei să vezi cum gândesc și alții ca tine? Intră aici – pagina facebook Bani în +

📱 TikTok 📸 Instagram 📘 Facebook

📥 Contactează-ne oricând la: comunicare@profit-point.eu

Concluzia: realitatea bate ficțiunea

Pensiile speciale românești sunt dovada că realitatea poate depăși orice ficțiune când vine vorba de creativitate financiară. Într-o lume în care tinerii se întreabă dacă vor avea pensie, România a creat un sistem care garantează pensii de lux pentru o minoritate, finanțate de majoritatea care abia supraviețuiește.

Este ca și cum ai scrie o comedie absurdă, doar că râsul se oprește când îți vine factura la taxe.

Ultima întrebare pentru tine: crezi că România va reuși să reformeze acest sistem în următorii 5 ani, sau vom continua să excelăm la amânări până în 2043? Comentează cu predicția ta – să vedem cât de optimist sau realist ești.