Hai să-ți povestesc ceva. Acum câțiva ani, dacă cineva îți spunea că o să existe escrocherii în care șeful tău te sună – cu vocea lui autentică, te uiți la el prin webcam – cu fața lui reală, și îți cere să transferi urgent 200.000 de euro către un „partener de încredere”… probabil că ziceai că omul a citit prea multă science fiction.

Ei bine, știu că nu-ți place când cineva îți zice „te-ai înșelat”, dar… te-ai înșelat.

În 2019, CEO-ul unei companii britanice de energie a făcut exact asta. A ascultat vocea șefului său german. Voce pe care o cunoștea. Inflexiuni pe care le recunoștea. Poate chiar și accentul ușor bavarian pe care îl auzise de zeci de ori în ședințe. Și a transferat 243.000 de dolari direct în contul unor escroci.

Vocea șefului? Era falsă. Un deepfake vocal atât de precis încât nici măcar AI-ul nu l-ar fi putut deosebi de original.

Acum, înainte să gândești „păi eu nu sunt chiar așa naiv”, lasă-mă să-ți spun că nici CEO-ul ăla nu era. Era un profesionist experimentat, probabil mult mai sceptic decât tine la telefoane dubioase de la „fisc” sau emailuri de la „prinți nigerieni”. Dar tocmai asta e problema cu fraudele moderne: nu mai arată deloc ca pe vremuri.

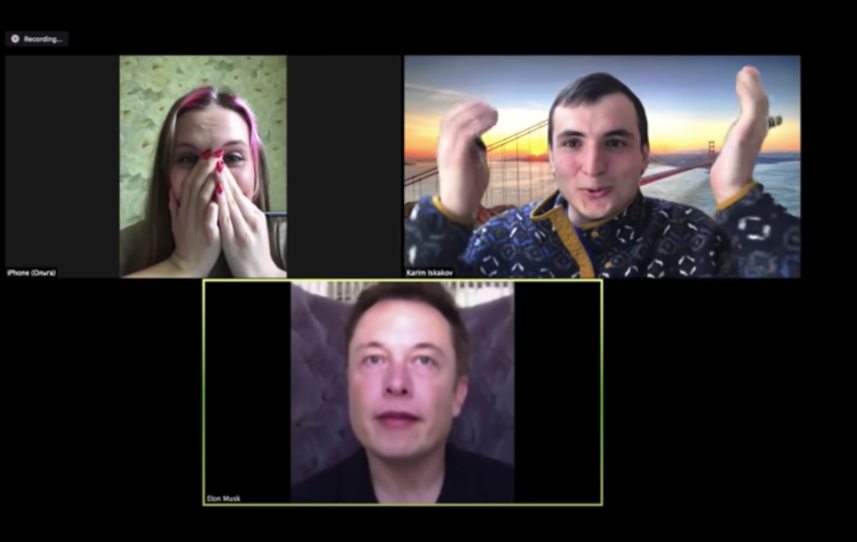

Te-ai obișnuit să recunoști emailul prost scris, cu greșeli de tipar și solicitări ridicole. Te-ai antrenat să ignori apelurile de la numere străine suspecte. Dar ce faci când persoana din fața ta – pe ecran, în videocall, cu voce și chip identice – îți cere ceva perfect plauzibil în contextul muncii tale zilnice?

Și aici ajungem la adevărata întrebare a acestui material: dacă frauda devine aproape imposibil de deosebit de realitate, cum mai rămânem în siguranță?

Dragă cititorule care probabil te consideri destul de vigilent (și probabil chiar ești), vreau să-ți arăt astăzi că lumea escrocheriilor financiare a evoluat cu o viteză uluitoare. Nu mai vorbim despre niște amatori care-și încearcă norocul cu scheme proaste. Vorbim despre operațiuni internaționale sofisticate, care folosesc inteligență artificială, deepfake-uri și platforme false atât de convingătoare încât autoritățile europene au închis peste 1.400 de site-uri frauduloase doar într-o singură acțiune coordonată.

Și știi care-i cel mai amuzant lucru? După ce au fost închise, au înregistrat 20 de milioane de încercări de accesare din partea utilizatorilor care nici măcar nu realizaseră că platformele lor „de investiții” erau false.

Deci da, o să fie un material destul de… inconfortabil. O să vorbim despre lăcomie, despre naivitate, despre cum tehnologia ne-a depășit capacitatea de discernământ. Dar o să vorbim și despre cum te protejezi, pentru că – și aici îți spun cu mâna pe inimă – nu e vorba dacă o să întâlnești o astfel de escrocherie, ci CÂND.

Pregătit? Atunci să intrăm în lumea fascinantă și terifiantă în același timp a fraudelor financiare moderne.

Deepfake – Când realitatea devine negociabilă

Acum că am stabilit că problema e reală și că nu e doar pentru „ceilalți” (știi tu, ăia naivi care oricum cad în capcane), hai să vorbim despre elefantul din cameră: ce e un deepfake și de ce ar trebui să-ți pese?

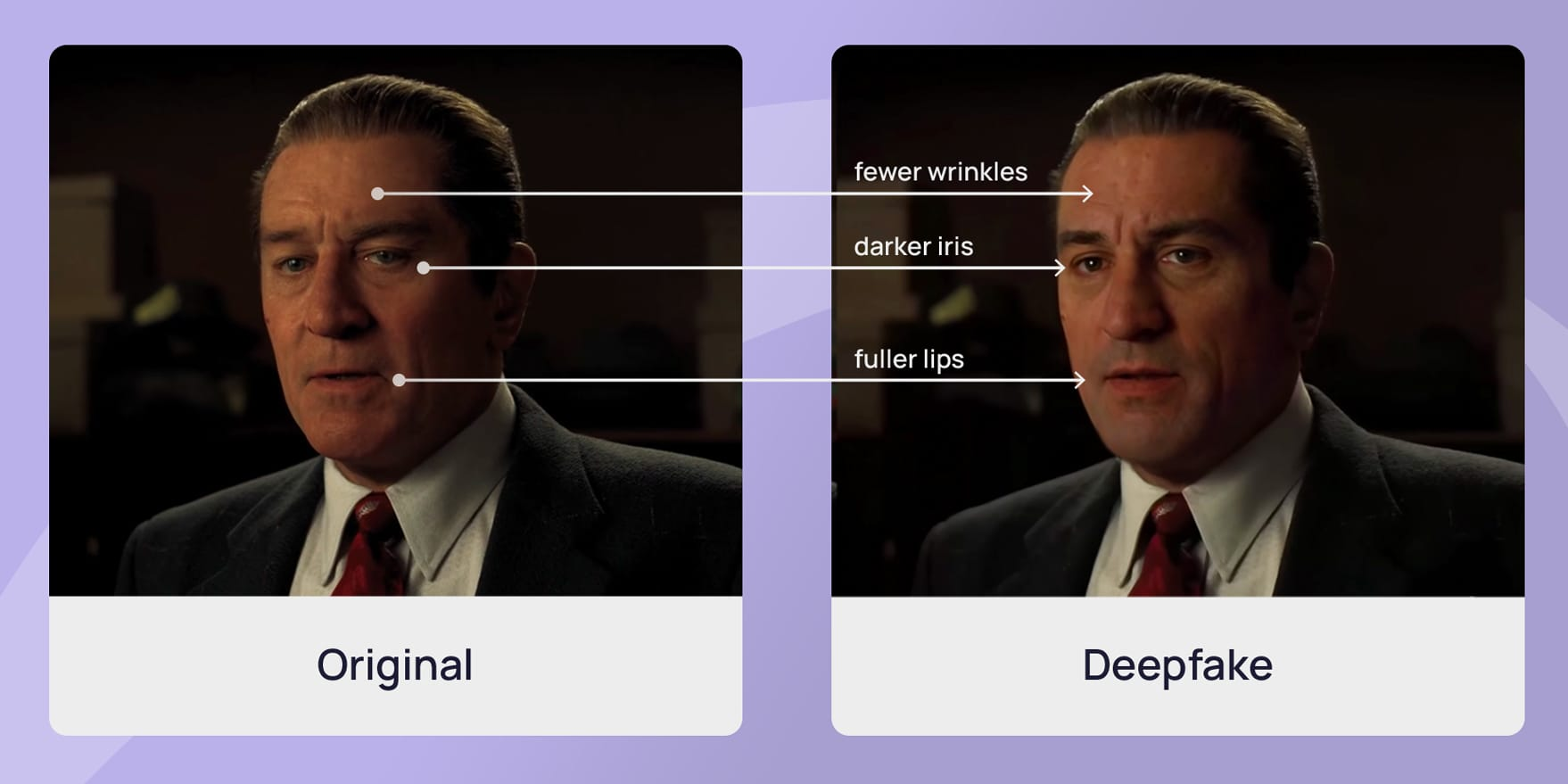

Cuvântul în sine e un hibrid între „deep learning” (învățare profundă – un termen fancy pentru AI foarte evoluat) și „fake” (fals – un termen pe care îl înțelege oricine). Practic, un deepfake e o manipulare media atât de bine făcută încât creierul tău – cu toate cele câteva milioane de ani de evoluție care te-au învățat să recunoști fețe și voci – nu mai poate face diferența între real și fabricat.

„Bine Alexandru, dar Photoshop există de zeci de ani, care-i diferența?”

Diferența, prietene, e că Photoshop necesită ore de muncă, talent artistic și lasă urme detectabile. Un deepfake poate fi generat în mai puțin de 30 de secunde de către orice individ cu un laptop decent și software gratuit downloadat de pe internet. Și cel mai nasol lucru? Nu e doar despre imagini statice. Vorbim de video și audio manipulate în timp real.

Imaginează-ți următorul scenariu: primești un videocall de la partenerul tău de afaceri. Îl vezi, îl auzi, gesturile lui sunt naturale, fundalul e biroul lui familiar. Îți cere să autorizezi o plată urgentă pentru un deal care „trebuie închis azi”. Semnezi. Transferi. Și abia a doua zi afli că partenerul tău a fost într-o ședință toată ziua și nu te-a contactat niciodată.

Cum funcționează magia neagră?

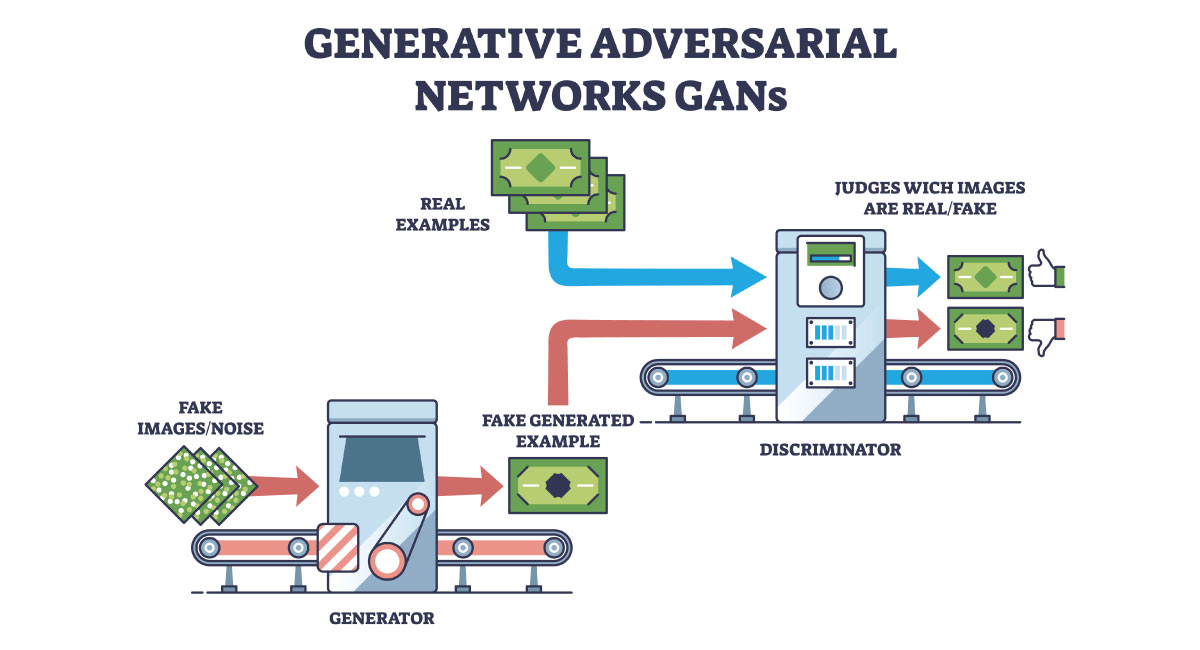

Fără să intrăm în detalii tehnice care te-ar plictisi, esența e destul de vicleană. Tehnologia se bazează pe ceva numit GAN – Generative Adversarial Network, care sună complicat dar e conceptual simplu:

Ai doi algoritmi AI care se luptă între ei ca într-un meci de șah al minciunii:

Algoritmul „Generator” – e artistul, cel care creează deepfake-ul. Primește câteva sute de poze și clipuri cu victima (de pe Facebook, Instagram, LinkedIn – da, fix de acolo unde tu postezi zilnic) și învață cum arată persoana din toate unghiurile, cum se mișcă, cum vorbește.

Algoritmul „Discriminator” – e criticul exigent. Jobul lui e să găsească toate neconcordanțele: „Uite aici, sprânceana nu se mișcă natural când râde”, „Umbra de pe nas nu e corectă la unghiul ăsta”, „Tranziția dintre cuvinte nu e fluidă”.

Și apoi urmează ciclul infernal: Generatorul creează, Discriminatorul critică, Generatorul corectează, Discriminatorul critică din nou… până când nici măcar Discriminatorul – un AI antrenat SPECIAL să detecteze falsuri – nu mai găsește probleme.

Când ajungi în punctul în care nici AI-ul nu mai poate detecta falsul, ce șansă crezi că ai tu, cu ochii tăi obișnuiți să vadă realitate toată viața?

De ce e atât de ușor acum?

Aici vine partea care m-a uluit și pe mine când am început să cercetez subiectul. Acum câțiva ani, pentru a crea un deepfake convingător aveai nevoie de:

- Zeci de mii de imagini/ore de footage

- Hardware performant (GPU-uri scumpe)

- Cunoștințe tehnice avansate

- Săptămâni de procesare

Astăzi? Îți trebuie:

- 50-100 de poze (pe care le poate descărca automat de pe social media)

- Un laptop mid-range

- Zero cunoștințe tehnice (aplicațiile fac totul automat)

- Sub 30 de secunde

Iar partea cu „dar eu nu am atâtea poze online” – ei bine, dacă ai un profil de LinkedIn cu poza ta profesională, dacă ai postat vreodată un selfie, dacă ești într-o poză de grup la un eveniment corporativ… e suficient. Algoritmii moderni pot reconstrui fața ta din unghiuri multiple pornind de la câteva imagini de bază.

Celebrity deepfakes sau când Tom Cruise nu e Tom Cruise

Poate ai văzut pe TikTok acel utilizator care face deepfake-uri cu Tom Cruise – clipuri în care actorul „real” face lucruri amuzante, joacă golf, face magie. E impresionant ca artă digitală, recunosc. Dar e și terifiant ca precedent.

Pentru că dacă poți face asta cu o celebritate (unde există mii de ore de footage disponibil public), înseamnă că poți face același lucru cu oricine care are o prezență online minimă. Iar scopurile nu mai sunt doar artistice sau ludice.

Am văzut deepfake-uri folosite pentru:

- Revenge porn (manipularea de conținut explicit pentru a părea că o persoană se angajează în acte sexuale)

- Compromiterea reputației publice (politicieni „spunând” lucruri pe care nu le-au spus niciodată)

- Fraudă de identitate (crearea de documente false imposibil de detectat)

- Escrocherii de tip „CEO fraud” (fix cazul din introducere)

Și aici ajungem la o dilemă etică interesantă: tehnologia în sine e neutră. Deepfake-urile pot fi folosite în cinematografie, în educație, în artă. Dar ca orice unealtă puternică, în mâinile greșite devine o armă de distrugere… financiară, în cazul nostru.

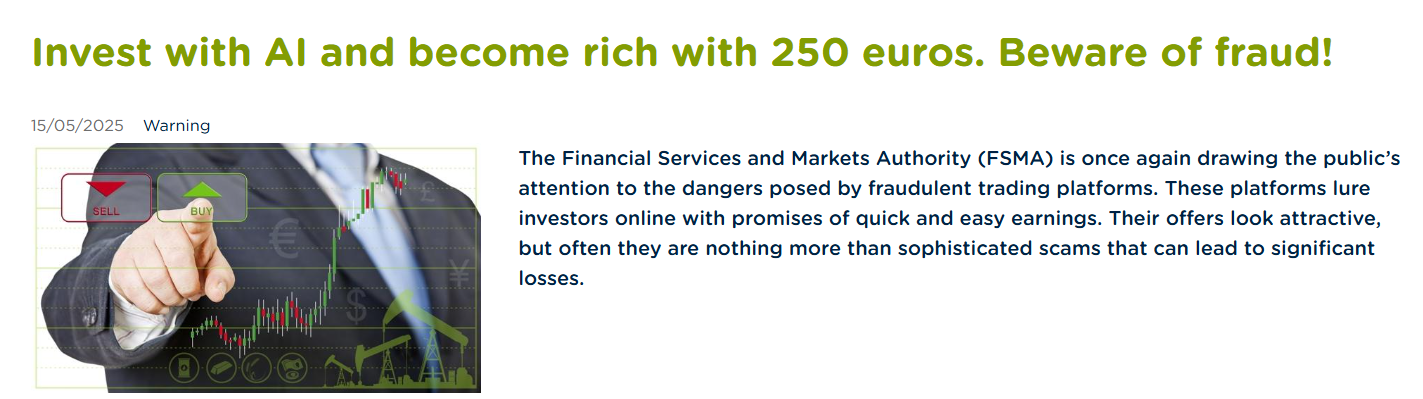

Sigur, poți spune „dar eu nu sunt CEO, nu mă afectează”. Greșit. În Germania, autoritățile au identificat peste 20 de platforme false de trading bazate pe AI, cu investiții minime de doar 250 de euro. Ținta? Investitorul de rând. Tu. Eu. Oricine cu puțin capital și speranța de a face niște bani.

Dacă te întrebi acum „ok Alexandru, dar cum dracului mă apăr de așa ceva?”, înseamnă că ești pe drumul cel bun. De altfel, în newsletter-ul Pastila Financiară se disecă săptămânal exact astfel de cazuri reale – traduse din limbaj tehnic în româna de toate zilele. Și nu, nu e încă un newsletter plictisitor cu termeni financiari pe care-i înțelege doar un contabil. E mai degrabă ca o cafea de dimineață cu un prieten care-ți explică ce se-ntâmplă în lume, doar că prietenul ăsta chiar știe despre ce vorbește.

Dar înainte să ajungem la capitolul cu „cum te protejezi” (promit, vine), trebuie să înțelegi ÎNTREAGA amploare a problemei. Pentru că deepfake-urile sunt doar vârful icebergului. Sub suprafață există un ecosistem întreg de fraudă care ar face Mafiei să-i pară rău că s-a apucat de metode old-school.

Pregătit? Continuăm.

Fraudă la export – sau cum Europa a devenit terenul de joacă al escrocilor digitali

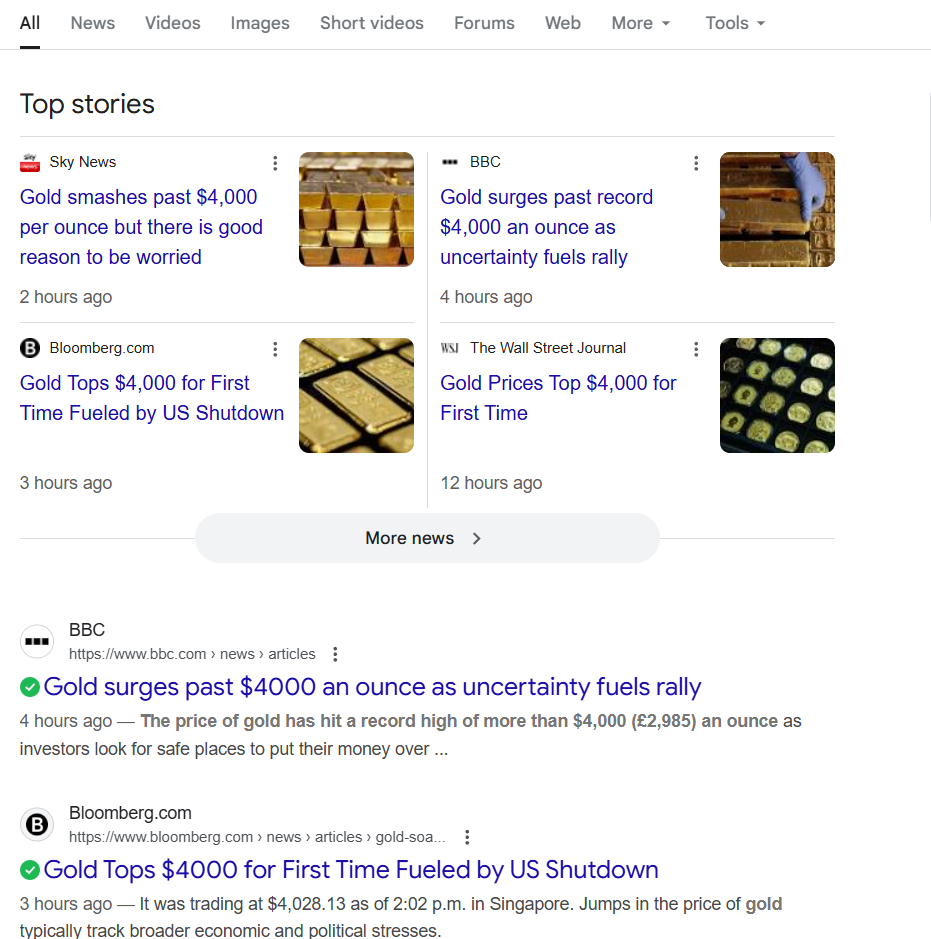

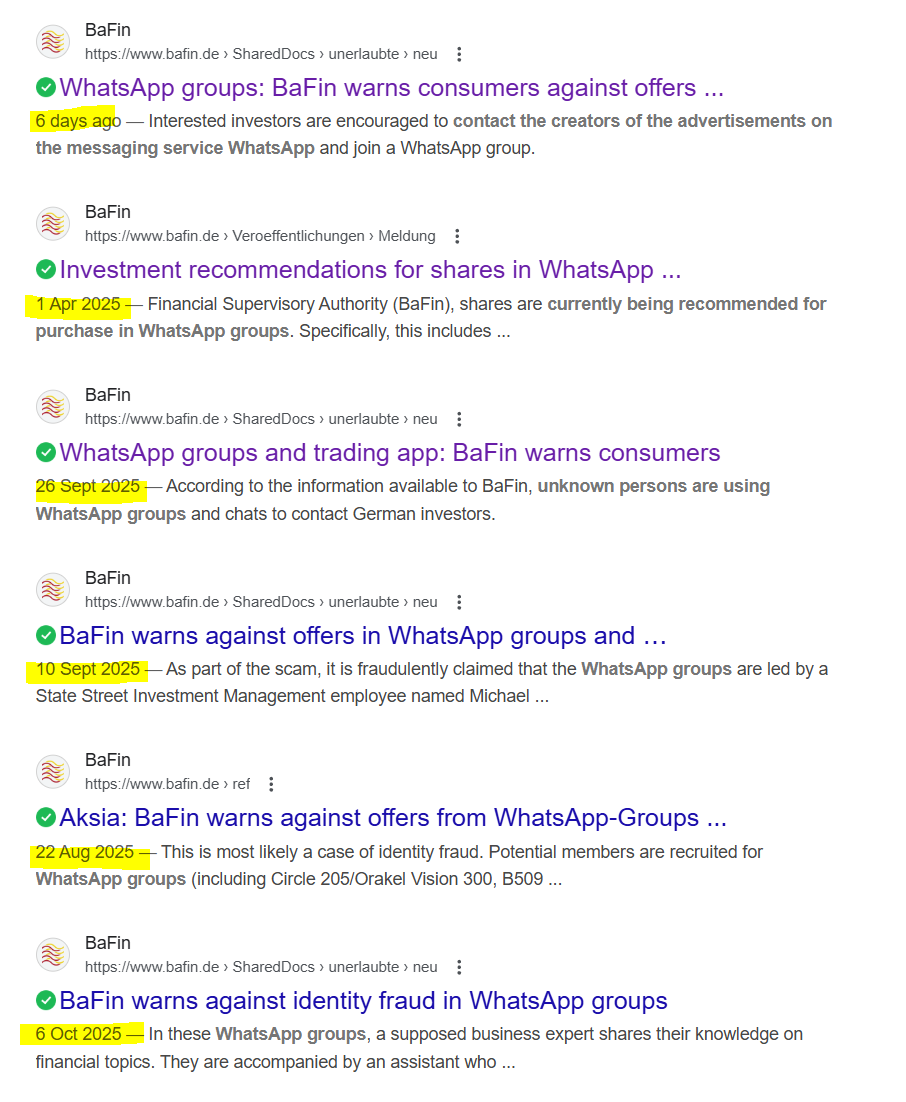

În 2025, autoritățile germane, în colaborare cu BaFin (autoritatea financiară germană), Europol și autoritățile bulgare, au eliminat peste 1.400 de platforme de tranzacționare online frauduloase într-o singură operațiune coordonată.

„Wow, sună impresionant, dar măcar problema e rezolvată acum, nu?”

Ah, inocența ta mă amuză. Nu, problema nu e rezolvată. De fapt, după ce au fost închise primele 800 de domenii în iunie 2025, autoritățile au înregistrat aproximativ 20 de milioane de încercări de accesare a site-urilor blocate.

Lasă-mă să reformulez asta: 20 de milioane de oameni au încercat să acceseze platforme despre care autoritățile tocmai anunțaseră public că sunt frauduloase.

Și aici ajungem la prima lecție inconfortabilă a acestui capitol: problema nu e doar că escrocii sunt sofisticați. Problema e că victimele potențiale sunt incredibil de multe și incredibil de… să le zicem „optimiste”.

Hai să dezmembrăm cum funcționează, concret, una dintre aceste operațiuni. Pentru că, spre deosebire de emailul cu prințul nigerian (care, să fim sinceri, nici măcar prințul nigerian nu l-ar mai trimite astăzi), schema modernă e o operă de artă a manipulării psihologice.

Pasul 1: Momeala

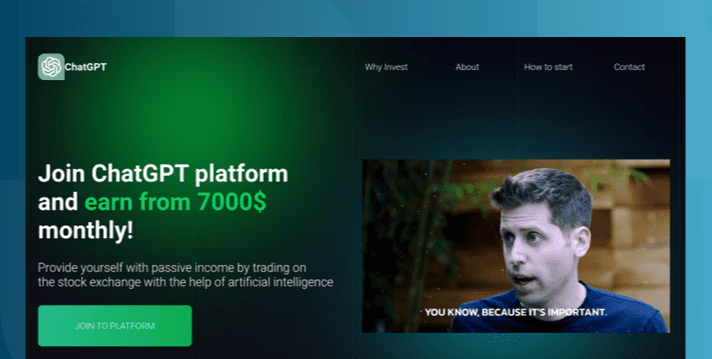

Scrollezi pe Facebook. Instagram. LinkedIn. Oriunde. Apare un ad perfect targetat (pentru că, surpriză, escrocii folosesc aceleași instrumente de marketing pe care le folosește orice business legitim):

„Investește inteligent cu AI – Randamente de până la 15% lunar – Start de la 250€”

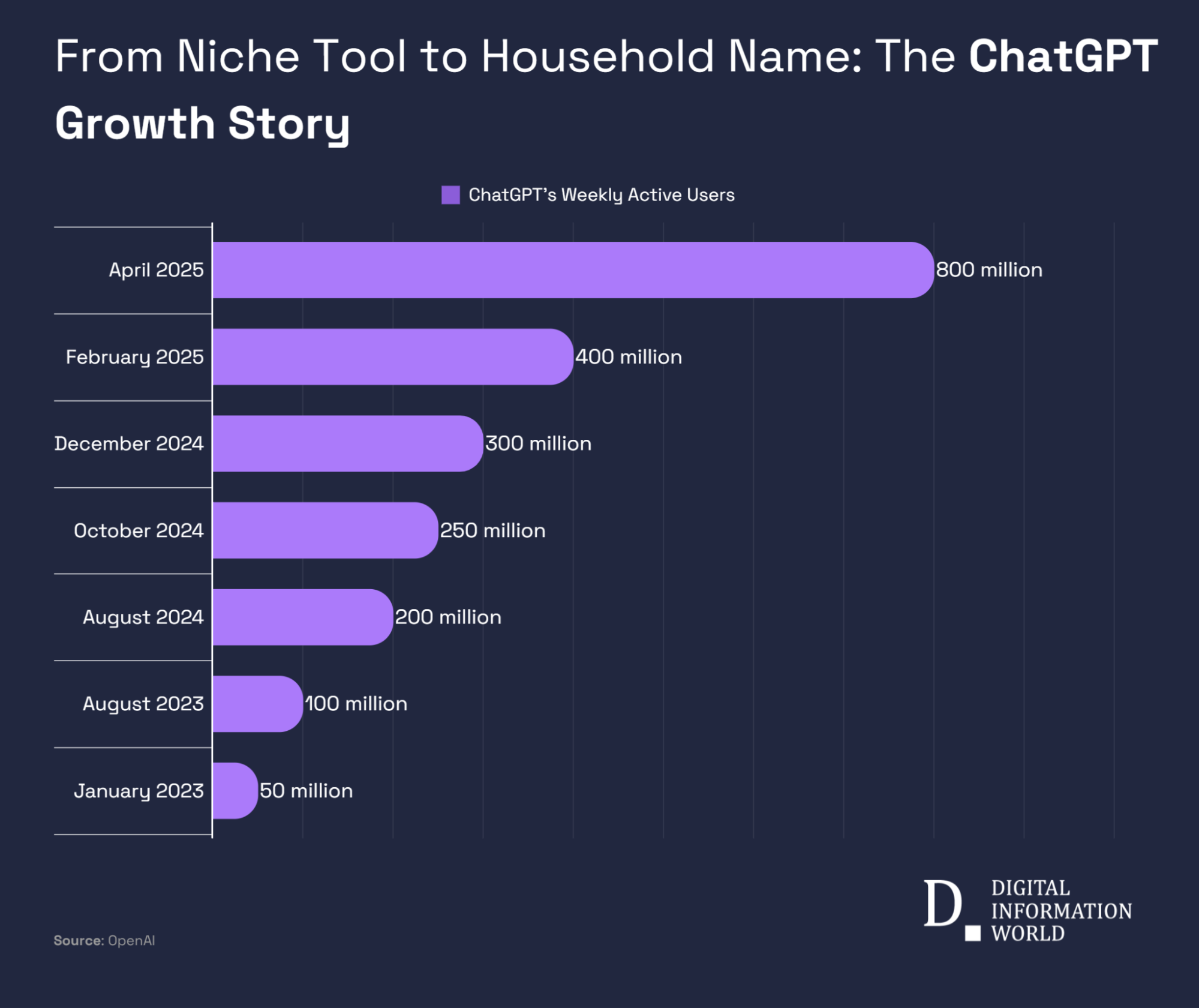

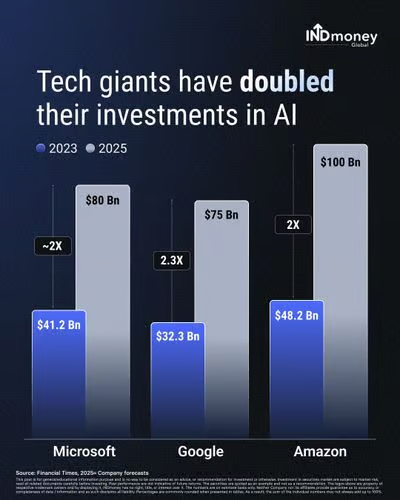

Deși în cap îți spune ceva că „15% lunar sună prea bine ca să fie adevărat”, o parte din tine gândește: „Păi despre AI se vorbește peste tot, companiile mari investesc miliarde, poate chiar funcționează…”

Pasul 2: Site-ul „profesional”

Dai click. Ajungi pe un site care arată impecabil. Design modern, testimoniale (false, evident), certificări (false, evident), grafice care arată creșteri spectaculoase (false, evident). Nimic nu strigă „SCAM” la prima vedere.

De ce? Pentru că escrocii moderni au înțeles ce nu înțelegeau ăia de pe vremuri: aspectul contează enorm. Un site cu design de acum 20 de ani îți activează imediat alarmele. Un site care arată ca Bloomberg sau Revolut? Ei bine, ăla îți dezactivează scepticismul.

BaFin a identificat cel puțin 20 de site-uri aproape identice care promovau servicii de tranzacționare bazate pe AI. Toate aveau:

- Design profesional

- Informații „legale” (complet inventate)

- Chatbot de „customer support”

- Zero informații verificabile despre operatori

- Zero supraveghere de la autorități (normal, că nu existau legal)

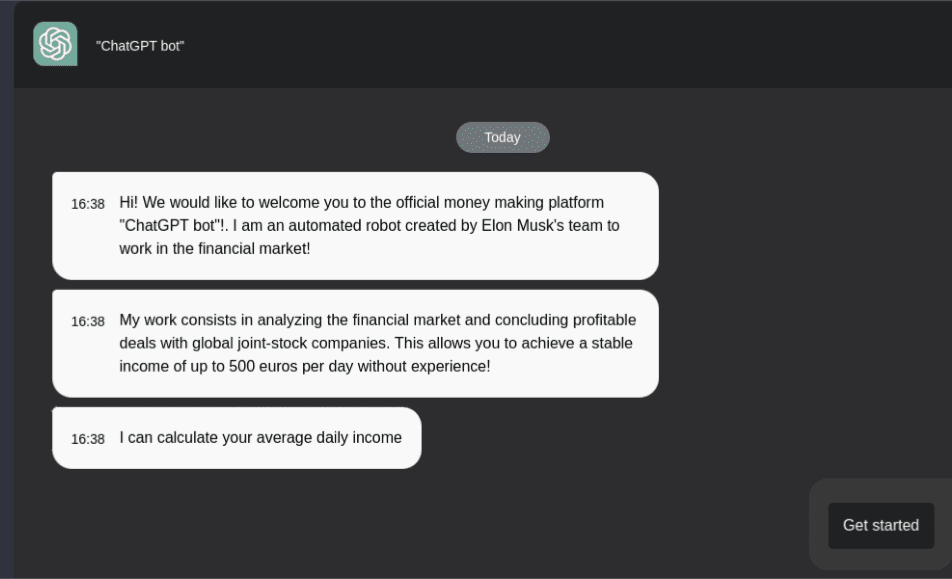

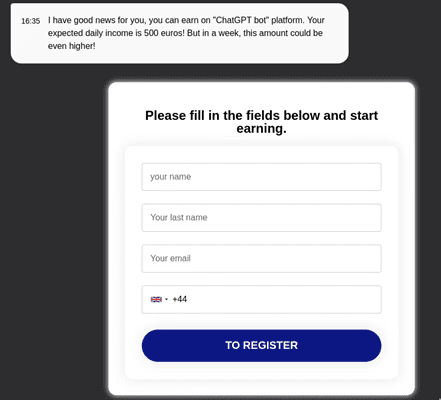

Pasul 3: Brokerul „de încredere”

Te înregistrezi. Introduci emailul, telefonul. În 5 minute primești un apel. De la un număr din străinătate, dar asta nu mai alarmează pe nimeni astăzi, când lucrul remote e normalitatea.

Voce prietenoasă. Accent ușor străin, dar engleza perfectă. Se prezintă ca „investment advisor”. Știe deja numele tău, știe că te-ai uitat pe platformă. E incredibil de bine informat despre tine (ei bine, ai completat tu formularul, ce să mai).

Îți explică cum funcționează. Îți arată „rezultate reale” ale altor clienți (false). Îți propune să începi cu suma minimă – „doar 250 de euro, să vezi cum funcționează sistemul”.

Și aici vine magia psihologică: nu te presează. De fapt, e aproape relaxat. „Gândește-te, nu e grabă, ia o zi să te decizi”. Tehnica asta se numește „reciprocity” – când cineva îți oferă timp și nu te presează, devii mai înclinat să-i acorzi încredere.

Pasul 4: „Câștigul” inițial

Investești cei 250 de euro. Și ghici ce? În prima săptămână, vezi în cont că ai făcut 30 de euro profit. Wow! 12% în o săptămână! Brokerul te sună: „Vezi? Ți-am spus că funcționează. Acum, dacă ai investi 2.000€, profitul ar fi proporțional…”

Logica ta îți spune că ar trebui să retragi cei 280 de euro și să fugi. Dar lacomia (hai să-i zicem pe nume lucrurilor) îți șoptește: „Dar dacă chiar funcționează? Dacă pierd ocazia asta?”

Și aici se activează cel mai puternic bias cognitiv din arsenalul uman: FOMO – Fear of Missing Out. Nu te mai temi că pierzi banii. Te temi că pierzi OPORTUNITATEA.

Pasul 5: Escaladarea

Investești mai mult. Poate 1.000€. Apoi 5.000€. Vezi creșteri în cont. Brokerul te sună regulat, devine „prietenul” tău, „partenerul” tău de investiții. Poate chiar te invită într-un grup WhatsApp cu „alți investitori de succes” (toți actori plătiți sau conturi false).

Trec luni. Tu continui să vezi „profituri” în cont. Poate chiar retragi o sumă mică la un moment dat – pentru a valida că sistemul „funcționează”. Escrocii știu că trebuie să-ți dea o mică victorie pentru a te ține agățat.

Pasul 6: Dispariția

Într-o zi, vrei să retragi o sumă mai mare. Site-ul nu răspunde. Brokerul nu mai răspunde. Grupul de WhatsApp a fost șters. Contul tău – cu toate „profiturile” alea – a dispărut în eter.

Abia acum realizezi: banii tăi nu au fost niciodată investiți. Au fost transferați direct în conturile escrocilor, probabil spălați prin intermediul unor companii offshore în jurisdicții unde autoritățile europene nu au putere. Iar „profiturile” pe care le vedeai în cont? Cifre pe un ecran. Nimic mai mult.

Centrele de apeluri – fabricile de minciună

Acum, aici devine și mai fascinant (și mai înfricoșător). Acești „brokeri” care te sunau? Lucrau din centre de apeluri organizate în țări cu legislație slabă și cooperare limitată cu autoritățile europene.

Imaginează-ți o clădire de birouri. În interior, zeci sau sute de oameni, fiecare cu un laptop, un headset și o listă de „leads” (victime potențiale). Sunt antrenați în tehnici de vânzare, în psihologie a persuasiunii, în cum să simuleze empatie și profesionalism.

Sunt plătiți pe comision. Cu cât conving mai multe victime să investească sume mai mari, cu atât câștigă mai mult. E literalmente un job pentru ei. Au program de lucru. Au targeturi lunare. Probabil au și team building-uri, cine știe.

Iar victimele? Ei bine, multe dintre ele nu și-au dat seama luni de zile că fondurile lor nu au fost niciodată investite. Au continuat să vadă „creșteri” în cont, să primească rapoarte „profesionale”, să vorbească cu „brokerii” lor.

Rolul WhatsApp și al platformelor criptate

BaFin (autoritatea de reglementare germană) a emis recent avertismente specifice despre firmele care oferă servicii de investiții fără licență prin intermediul grupurilor WhatsApp.

De ce WhatsApp? Pentru că:

- E criptat – autoritățile nu pot monitoriza ușor comunicările

- E omniprezent – toată lumea îl folosește, deci nu pare suspect

- Creează iluzia de „exclusivitate” – „Ești într-un grup select de investitori”

- Facilitează peer pressure – vezi mesaje de la „alți investitori” care câștigă bani (toți falși)

E o mutare genială din partea escrocilor, să recunoaștem. Au luat un instrument de comunicare legitim și l-au transformat într-o armă de manipulare în masă.

Acum, înainte să-ți imaginez că zici „păi eu nu sunt prost să cad în așa ceva”, lasă-mă să-ți arăt în capitolul următor profilul real al victimelor. Pentru că, spoiler alert: nu sunt deloc cum ți-ai imagina.

„Eu nu cad în astfel de capcane” – nici ei nu credeau

Hai să dezbatem un mit. Unul care probabil tocmai s-a format în capul tău citind capitolele anterioare.

„Păi da, dar ăștia care cad în capcane sunt… știi tu… oameni mai puțin educați, mai în vârstă, care nu se pricep la tehnologie…”

Greșit. Atât de greșit încât aproape mă doare.

Știi cine a pierdut 243.000 de dolari în escrocheria cu deepfake vocal din 2019? Un CEO. Un tip care probabil avea MBA de la o universitate de top, care lua decizii financiare de milioane zilnic, care avea echipe de consultanți și avocați la un telefon distanță.

Știi cine accesează în continuare platforme false de trading după ce autoritățile anunță public că sunt frauduloase? 20 de milioane de oameni. Crezi că toți sunt batjocoriți de soartă cu IQ-ul sub temperatura camerei? Sau poate, doar poate, problema e mult mai complexă?

Psihologia victimei – de ce cade oricine

Să-ți spun ceva care o să te deranjeze: tu ai putea cădea.

Nu „poate”. Nu „într-un univers paralel”. Ai putea. Eu aș putea. Toți am putea, în anumite circumstanțe.

De ce? Pentru că escrocii moderni nu mai atacă doar inteligența ta. Atacă starea ta emoțională, contextul vieții tale și biasurile cognitive pe care le avem cu toții.

Iată câteva scenarii reale în care oameni inteligenți iau decizii proaste:

Scenariul 1: Presiunea de timp

E vineri după-amiaza. Ești obosit după o săptămână infernală. Primești un mesaj urgent de la „șeful tău” – un deepfake perfect executat. „Trebuie să aprobăm plata asta înainte de weekend, altfel pierdem contractul.”

Cortexul prefrontal – partea aia a creierului care evaluează rațional situațiile – e deja epuizat. Sistemul limbic – partea emoțională – preia controlul. „E șeful, e urgent, trebuie să acționez ACUM.”

Click. Transfer. Pierdere.

Scenariul 2: FOMO combinat cu validare socială

Ești în grupul de WhatsApp „exclusivist” de investitori. Vezi zilnic mesaje de la „alți membri” care postează capturi de ecran cu profituri uriașe. „Am făcut 3.000€ săptămâna asta!”, „Am reușit să-mi iau mașina pe care mi-o doream!”.

Creierul tău primește o doză de FOMO mai mare decât doza de scepticism. Gândești: „Dacă toți ăștia câștigă și eu stau deoparte… sunt prost?”

Nu ești prost. Doar ești uman. Și escrocii știu exact pe ce butoane să apese.

Scenariul 3: Lăcomia combinată cu validare aparent legitimă

Ai investit 500€ pe o platformă. După o săptămână, vezi 650€ în cont. Retragi 150€ – și banii chiar ajung în contul tău bancar.

„Aha! Deci funcționează! Dacă ar fi fost fraudă, nu mi-ar fi dat banii înapoi, nu?”

Absolut logic gândind. Complet greșit în practică. Escrocii știu că trebuie să-ți dea o „victorie mică” pentru a te convinge să investești sume mult mai mari. E ca la cazino – te lasă să câștigi la început, ca să rămâi la masă până pierzi totul.

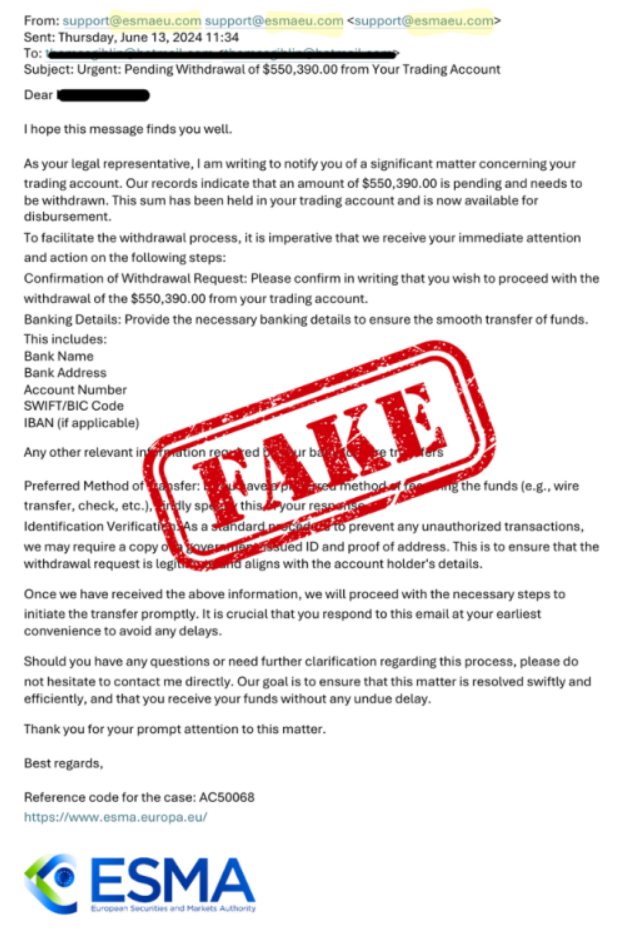

Când frauda vine de la „autorități” – cazul ESMA

Acum, dacă tot am stabilit că poți cădea victimă chiar și când ești vigilent, ce faci când escrocii se dau drept autoritățile care ar trebui să te protejeze?

Intră în scenă ESMA – European Securities and Markets Authority (Autoritatea Europeană pentru Valori Mobiliare și Piețe). O instituție reală, legitimă, cu rol de supraveghere financiară la nivel european.

Și ghici ce? Escrocii folosesc numele, logo-ul și identitatea ESMA pentru a orchestra meta-escrocherii – adică escrocherii care pretind că te ajută să-ți recuperezi banii pierduți în alte escrocherii.

Lasă-mă să reformulez asta pentru că merită: există escrocherii specializate în victimizarea din nou a oamenilor care tocmai au fost fraudați.

E ca și cum medicul care trebuia să-ți trateze rana de cuțit chiar el te-ar înjunghia din nou. Doar că medicul ăsta poartă halat fals.

Iată cum funcționează schema:

Faza 1: Ai pierdut bani într-o escrocherie de investiții

Să zicem că ai investit 5.000€ pe o platformă falsă. Realizezi într-un final că ai fost păcălit. Ești devastat, furios, disperat.

Faza 2: Primești un email/apel de la „ESMA”

„Bună ziua, sunt funcționar al ESMA. Am identificat că ați fost victima unei fraude de investiții. Putem să vă ajutăm să recuperați fondurile, dar avem nevoie de câteva informații personale pentru verificare.”

Sau, și mai viclean:

„Pentru a procesa restituirea fondurilor dvs., trebuie să plătiți o taxă administrativă de 500€. După ce primim confirmarea plății, fondurile vor fi returnate în contul dvs. în 5-7 zile lucrătoare.”

Faza 3: Te gândești logic (sau cel puțin crezi că o faci)

„Păi ESMA e o instituție oficială europeană. Dacă ei mă contactează, înseamnă că cineva chiar investighează cazul meu. Și 500€ e o sumă mică comparativ cu cei 5.000€ pe care sper să-i recuperez…”

Plătești „taxa administrativă”. Bineînțeles, nu mai recuperezi nimic. Nici cei 5.000€ inițiali, nici cei 500€ plătiți pentru „recuperare”.

Red flags-urile pe care le ignorăm

ESMA a publicat linii clare despre cum să identifici aceste tentative de fraudă:

✅ ESMA nu va contacta niciodată cetățeni individuali pentru a solicita date personale sub pretextul recuperării fondurilor

✅ ESMA nu cere niciodată plata unor „taxe administrative” pentru returnarea banilor

✅ Emailurile ESMA se termină DOAR cu @esma.europa.eu (nu @esma-eu.com, nu @esma.official.eu, nu alte variante creative)

✅ ESMA are sediul DOAR în Paris, Franța – orice altă adresă e falsă

✅ Numerele de telefon ESMA încep DOAR cu +33 (prefixul Franței)

Dar iată problema: când ești în stare de panică sau disperare, nu mai citești cu atenție aceste detalii.

Profilul real al victimei moderne

Deci cine sunt, de fapt, victimele acestor escrocherii?

- Profesioniști educați care pur și simplu au fost prinși într-un moment de vulnerabilitate

- Antreprenori care caută oportunități de investiție și sunt obișnuiți să ia riscuri calculate

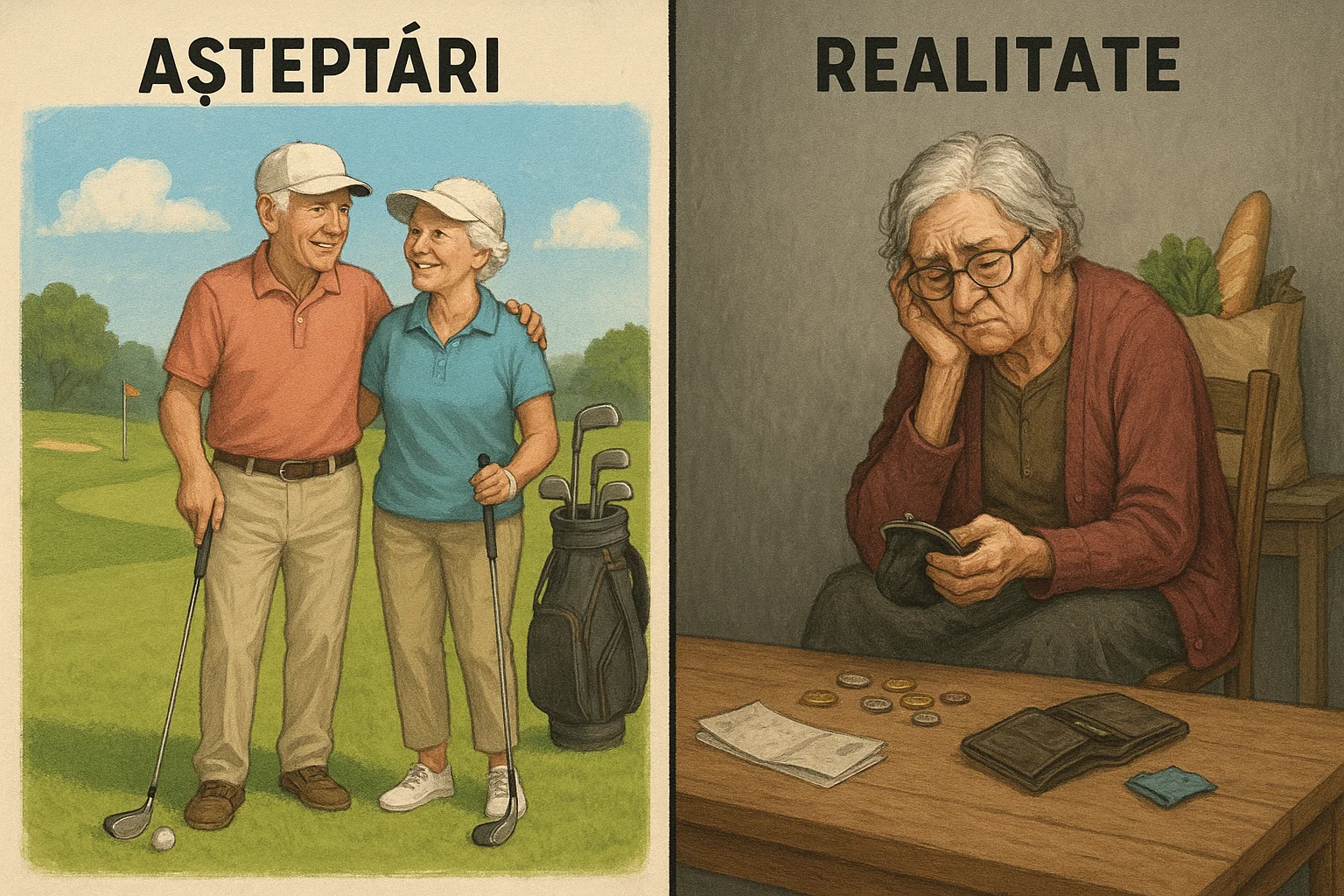

- Pensionari care încearcă să-și maximizeze economiile într-o lume cu dobânzi aproape zero

- Tineri care vor să intre pe piața investițiilor dar nu au experiență să detecteze red flags

- Investitori experimentați care devin supraîncrezători și lasă garda jos

Cu alte cuvinte: oricine.

Nu există profil „tipic” al victimei pentru că escrocii moderni au diversificat tehnicile atât de mult încât există o capcană customizată pentru fiecare tip de personalitate.

Ești conservator și prudent? Au o platformă care promite „investiții sigure, garantate de stat” (fals, evident).

Ești agresiv și vrei randamente mari? Au o platformă cu „AI revolutionary trading” și promisiuni de 15% lunar.

Ești eco-conscious? Au o platformă de „investiții verzi în energie regenerabilă”.

Pentru fiecare vulnerabilitate psihologică, există o escrocherie optimizată.

Și sincer? Asta mă sperie mai mult decât deepfake-urile în sine. Tehnologia e doar instrumentul. Adevărata armă e înțelegerea profundă a psihologiei umane.

Acum că am stabilit că nimeni nu e imun (inclusiv tu, care probabil încă crezi că ești), hai să vorbim despre partea care chiar contează: cum te protejezi în mod concret? Pentru că una e să înțelegi problema, alta e să ai un plan de acțiune.

Gata de capitolul despre apărare?

Ghidul de supravețuire – sau cum să nu devii următoarea statistică

Bun. Acum că te-am speriat cum trebuie (și îmi cer scuze, dar era necesar), hai să vorbim despre partea care chiar contează: ce faci concret ca să nu fii următoarea victimă?

Pentru că una e să citești povești de groază despre escrocherii, alta e să ai un plan de acțiune clar, verificabil, pe care îl poți implementa chiar azi. Și nu, nu o să-ți cer să te muți într-o cabană în pădure fără internet. Dar o să trebuie să-ți schimbi câteva obiceiuri.

Regula de aur: Dacă sună prea bine ca să fie adevărat, probabil NU e adevărat

Știu, sună banal. „Da’ Alexandru, asta o știe toată lumea.”

O știe? Atunci de ce 20 de milioane de oameni au încercat să acceseze platforme despre care tocmai se anunțase public că sunt frauduloase?

Problema nu e că nu știm regula. Problema e că alegem să o ignorăm când ni se activează lăcomia.

Checklist-ul obligatoriu înainte de orice investiție

Am pregătit pentru tine un set de întrebări pe care trebuie – și subliniez TREBUIE – să ți le pui înainte să bagi bani în orice platformă, fond sau „oportunitate de investiții”:

- Compania/platforma e autorizată și reglementată?

Verifică pe site-ul oficial al autorității de supraveghere financiară din țara ta:

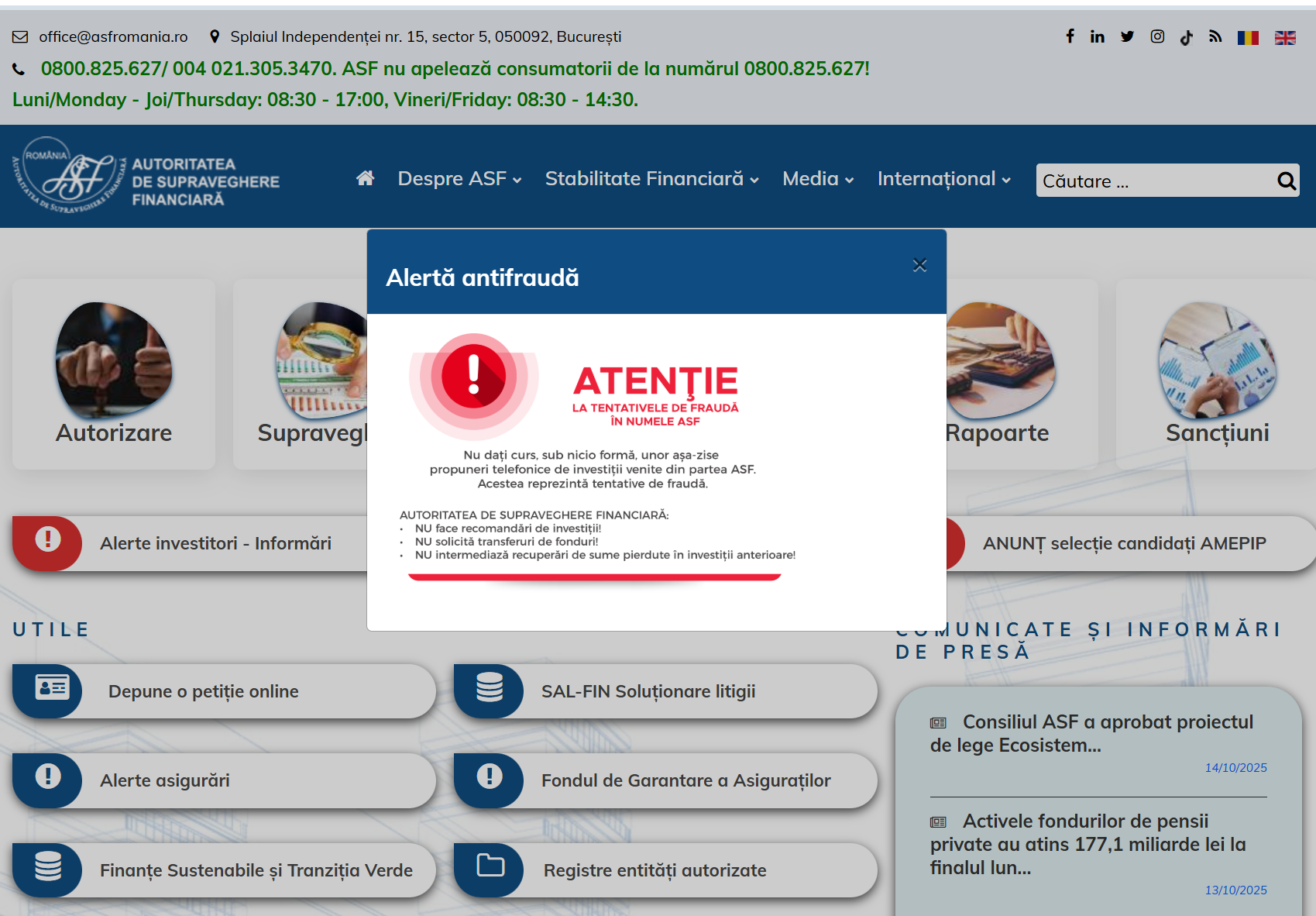

- România: ASF (Autoritatea de Supraveghere Financiară) – asfromania.ro

- Germania: BaFin – bafin.de

- La nivel european: ESMA – esma.europa.eu

Dacă nu găsești compania în registrele oficiale, stop. Nu merge mai departe.

- Există informații verificabile despre conducere și echipă?

Caută pe LinkedIn, Google. Verifică istoricul profesional. Dacă găsești doar un site web strălucitor dar zero informații despre cine conduce efectiv afacerea, red flag uriaș.

- Unde sunt banii tăi ținuți fizic?

O platformă serioasă de investiții va avea banii clienților în conturi segregate la bănci recunoscute, nu „undeva în cloud-ul nostru securizat”. Întreabă clar: „În ce bancă sunt custodiați banii mei și pot verifica asta independent?”

Dacă răspunsul e vag sau evaziv, next.

- Care sunt exact taxele și comisioanele?

Orice platformă legitimă are o structură clară de costuri. Dacă îți spun „nu sunt taxe ascunse” dar nu îți arată o listă detaliată cu toate comisioanele, suspectează imediat.

- Există recenzii independente?

Nu pe site-ul lor. Nu în grupul lor de Telegram. Caută pe Trustpilot, pe forumuri de investitori, în grupuri Facebook independente. Și nu te uita doar la review-uri pozitive – caută specific recenziile negative și vezi cum răspunde compania.

- Te presează să iei o decizie rapidă?

„Oferta expiră în 24 de ore”, „Mai sunt doar 3 locuri disponibile”, „Dacă nu investești acum, ratezi…”

Orice platformă sau broker care folosește tactici de presiune temporală e, în 99% din cazuri, dubios. Investițiile legitime nu au „oferte limitate în timp” ca la teleshoping.

Cum recunoști un deepfake (și când să nu încerci)

Hai să fim realiști: nu o să poți recunoscut deepfake-urile de ultimă generație cu ochiul liber. Pur și simplu tehnologia a evoluat prea mult.

Dar există indicii care pot ridica nivelul de alertă:

În cazul video:

- Clipirea neregulată (algoritm de inteligență artificială încă au probleme cu sincronizarea clipirii naturale)

- Mișcări rigide ale gurii când vorbește

- Iluminare inconsistentă pe față (umbre ciudate)

- Margini blurate în jurul părului sau liniei maxilarului

- Sincronizare imperfectă între mișcarea buzelor și sunet

În cazul audio:

- Respirații „robotice” sau absente

- Intonație monotonă în momente care ar trebui să fie emoționale

- Pronunție perfectă (ironic, da – oamenii reali fac greșeli, AI-ul nu)

- Zgomot de fundal inconsistent sau absent

Dar regula de aur pentru deepfake? Nu te bizui pe detectarea vizuală/audio. Verifică prin alt canal.

Șeful tău te sună pe WhatsApp și îți cere un transfer urgent? Sună-l înapoi pe numărul lui oficial de la firmă. Nu pe numărul de pe WhatsApp. Pe cel din interiorul companiei.

Primești un videocall de la un partener de afaceri cu o cerere neobișnuită? Închizi și îl suni tu pe el. Pe numerele pe care le cunoști deja.

E o soluție simplă, low-tech, dar incredibil de eficientă.

Dacă ai orice dubiu, contactează tu instituția respectivă pe canalele oficiale de pe site-ul lor (nu pe cele din emailul suspect) și întreabă: „Tocmai am primit acest mesaj care pretinde că vine de la voi. Puteți confirma?”

Educația financiară – cea mai bună investiție

Și aici ajungem la partea care, recunosc, sună a pitch de vânzare, dar jur că nu e: cea mai bună apărare împotriva fraudelor e să știi despre ce vorbești când vine vorba de bani.

Nu trebuie să devii expert. Nu trebuie să faci MBA în finanțe. Dar trebuie să înțelegi câteva principii fundamentale:

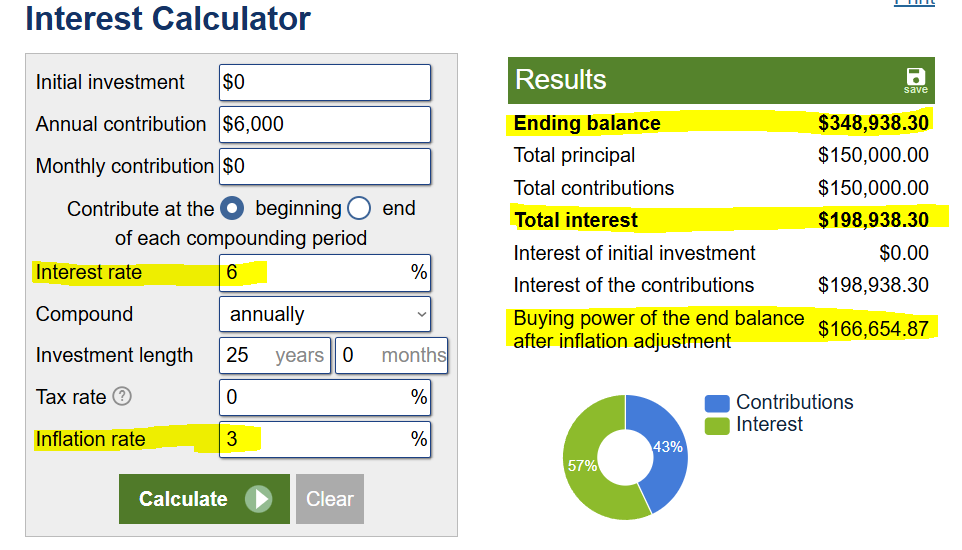

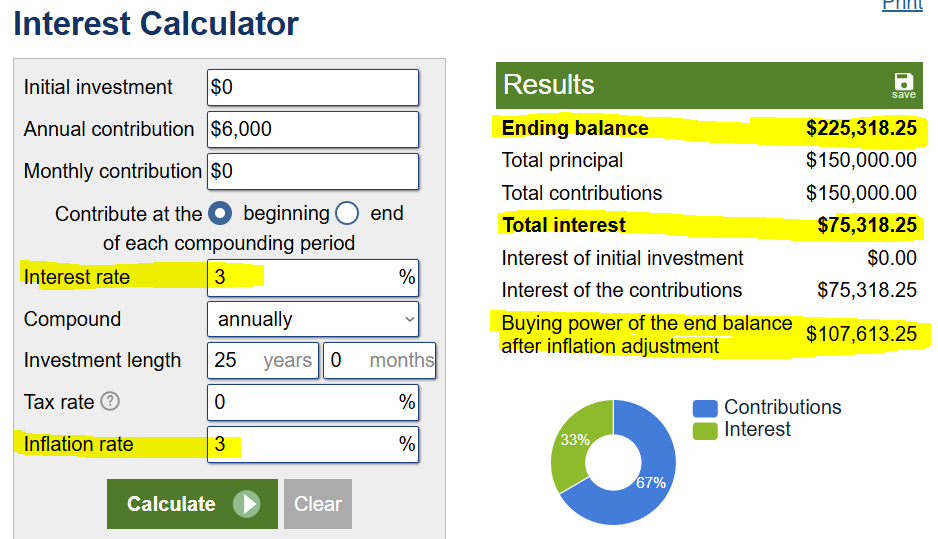

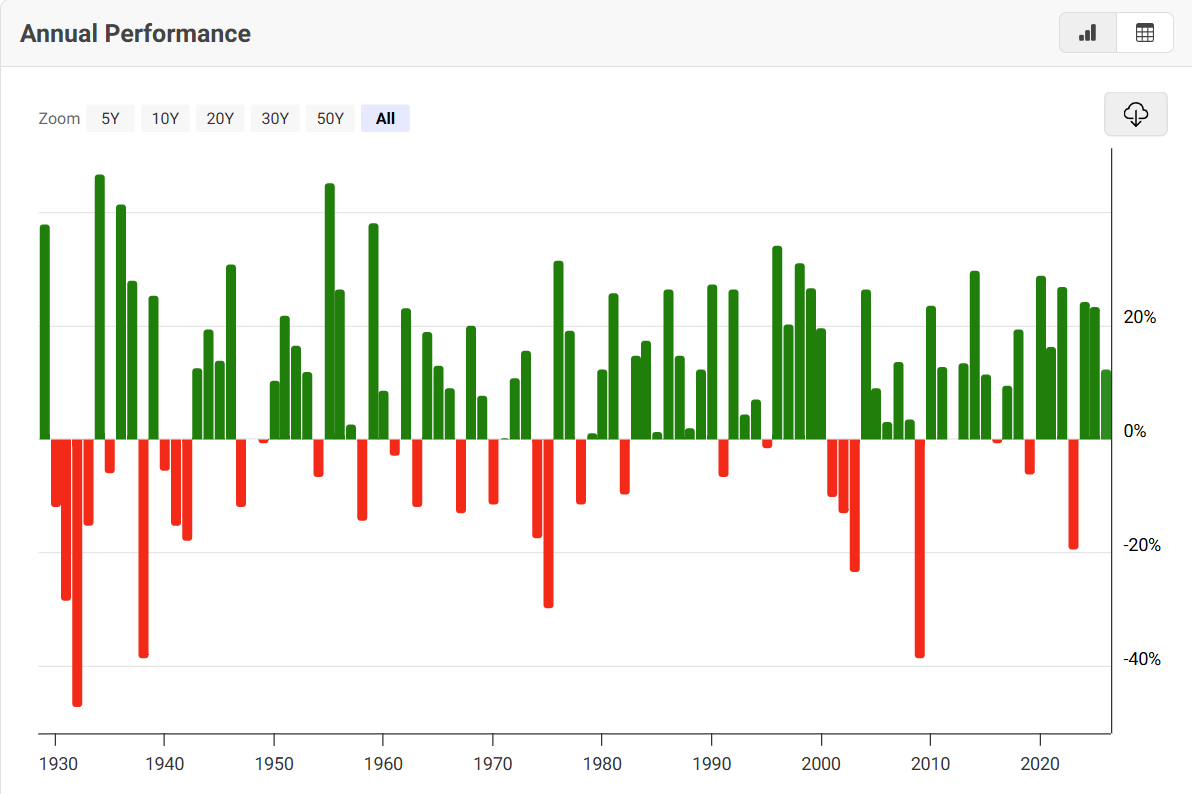

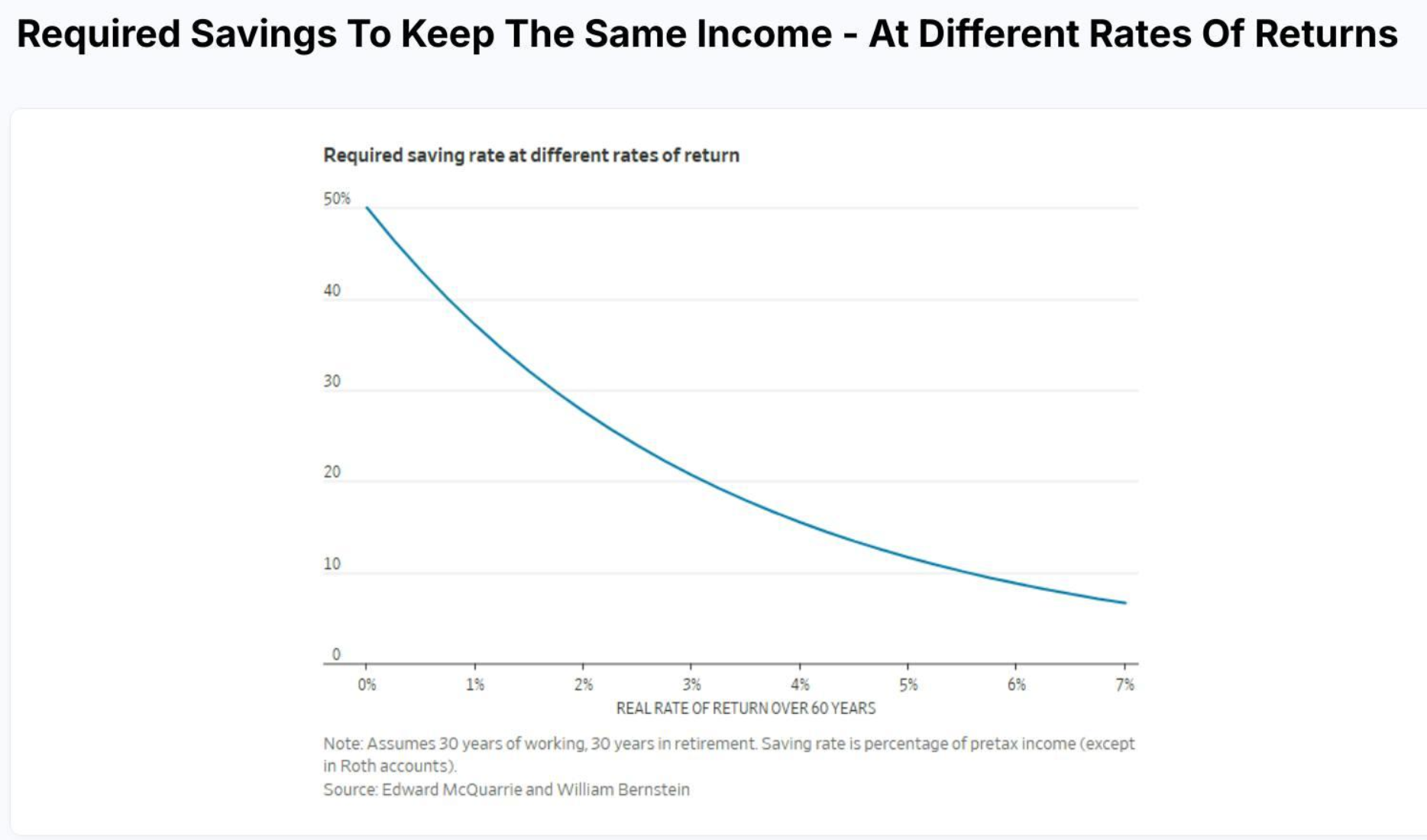

- Cum funcționează compounding-ul și de ce promisiunile de „15% lunar garantat” sunt matematic imposibil

- Care e corelația între risc și speculație

- Cum se evaluează o oportunitate de investiție legitimă

- De ce diversificarea chiar contează

Și da, există resurse pentru asta. Resurse gratuite, accesibile, în limba română.

De exemplu… (și îmi bag mâna în foc pentru calitate):

Profit Point a creat un curs GRATUIT de educație investițională care acoperă exact aceste fundamente – fără jargon complicat, fără formule matematice de te ia cu amețeală, doar informații practice pe care le poți aplica imediat. Nu e un curs de „cum să devii milionar în 30 de zile” . E un curs despre cum să gândești corect despre bani și investiții, astfel încât să recunoști o oportunitate legitimă de o escrocherie sofisticată.

Dacă după tot ce ai citit până acum simți că ar trebui să înveți mai mult despre cum funcționează cu adevărat investițiile, te poți înscrie AICI.

Construiește-ți propriul sistem de alarmă

Iată un exercițiu practic pe care vreau să-l faci ACUM (sau imediat după ce termini de citit):

Creează o listă de „reguli de nenegociat” – chestii pe care, indiferent de cât de tentantă pare oportunitatea, nu le vei face niciodată:

Exemplu de listă (adaptează la situația ta):

- ❌ Nu investesc în ceva ce nu înțeleg complet

- ❌ Nu dau bani fără să verific compania în registre oficiale

- ❌ Nu iau decizii de investiții sub presiune temporală

- ❌ Nu dau niciodată date de cont bancar pe WhatsApp/Telegram

- ❌ Nu investesc sume pe care nu mi le permit să le pierd

- ❌ Nu ignor red flags-urile doar pentru că „sunt prieten cu brokerul”

- ❌ Nu investesc pe baza recomandărilor din grupuri online de „investitori de succes”

Printează lista asta. Pune-o lângă computer. Și când apare următoarea „oportunitate fenomenală”, citește-o înainte să faci orice.

Ce faci dacă ai căzut deja victimă?

Ok, să presupunem că ai investit într-o platformă falsă și abia acum realizezi. Ce faci?

Pasul 1: STOP imediat orice interacțiune cu escrocii Nu mai transfera bani. Nu mai răspunde la telefoane. Nu plăti „taxe de recuperare”. Blochează numerele, emailurile, conturile.

Pasul 2: Documentează totul Screenshot-uri la toate conversațiile, transferurile, emailurile, site-ul platformei (înainte să dispară). O să ai nevoie de ele.

Pasul 3: Raportează la autorități

- Poliția (pentru plângere penală)

- ASF în România / autoritatea financiară din țara ta

- Banca ta (poate încă pot opri transferuri sau recupera fonduri)

Pasul 4: Raportează platforma la autoritățile europene ESMA și Europol au formulare online pentru raportarea platformelor frauduloase. Cu cât mai multe persoane raportează, cu atât mai repede pot fi închise.

Pasul 5: Nu te învinovăți la infinit Ai căzut victimă pentru că escrocii sunt profesioniști. Nu ești prost. Ești uman. Învață lecția, treci peste, și ajută alții să nu treacă prin același lucru.

Concluzie – vigilența nu e paranoia, e supravețuire

Deci… am ajuns la final. Și dacă te simți puțin copleșit sau ușor paranoic acum, îmi cer scuze. Dar nu prea mult, pentru că mai bine paranoic și cu banii în cont, decât relaxat și fraudat.

Hai să recapitulăm rapid ce am învățat astăzi (pentru că știu că ai memoria scurtă, te-am prins):

✅ Deepfake-urile nu mai sunt science fiction – sunt real, sunt accesibile, și sunt folosite chiar acum pentru fraude financiare de milioane de euro

✅ Escrocheriile moderne sunt operațiuni industriale – nu mai vorbim de amatori, ci de centre de apeluri organizate, campanii de marketing sofisticate, și infrastructură tehnică de nivel corporatist

✅ Oricine poate cădea victimă – indiferent de educație, vârstă sau experiență. Escrocii nu mai atacă doar ignoranța, ci atacă emoțiile, contextul și biasurile cognitive

✅ Autoritățile se luptă să țină pasul – 1.400 de platforme închise sună impresionant, dar 20 de milioane de încercări de acces după închidere arată amploarea reală a problemei

✅ Verificarea e cheia – un apel de telefon de 30 de secunde sau o verificare de 2 minute pe site-ul ASF/BaFin/ESMA poate să-ți salveze economiile de o viață

Trăim într-o lume în care suntem bombardați constant cu oferte, oportunități, „deal-uri exclusive” și „ultima șansă”. Algoritmii platformelor sociale au învățat că emoțiile extreme (FOMO, lacomie, frica de a pierde) generează cel mai mult engagement.

Iar escrocii? Ei doar au preluat playbook-ul și l-au dus la extremă.

Deci când vine vorba de bani – de investiții, de oportunități financiare, de „sisteme garantate” – scepticismul nu e o slăbiciune, e o supraputere.

Nu ești „prea precaut”. Nu ești „prea sceptic”. Nu „pierzi oportunități”.

Ești inteligent. Ești protejat. Ești în siguranță.

Și sincer? Prefer să fiu acuzat că sunt prea sceptic și să am banii intacți, decât să fiu „deschis la oportunități” și să rămân cu contul gol.

De unde continuăm?

Editorialul ăsta se termină aici, dar educația ta financiară – sper – abia începe.

Pentru că, și o spun fără nicio ironie, cea mai bună investiție pe care o poți face nu e în acțiuni, crypto, imobiliare sau fonduri mutuale. E în propria ta educație financiară.

Cu cât înțelegi mai bine cum funcționează cu adevărat banii, investițiile, piețele și – da – și escrocheriile, cu atât ești mai protejat și mai capabil să-ți construiești o viață financiară solidă.

Dacă tot ce ai citit astăzi te-a făcut să realizezi că ai încă multe de învățat despre cum să-ți gestionezi banii inteligent (și nu e nicio rușine în asta, toți am fost acolo), am pregătit resurse care chiar te pot ajuta:

Cursul GRATUIT de educație investițională pe care l-am menționat mai devreme acoperă nu doar protecția împotriva fraudelor, ci și fundamentele investițiilor inteligente – cum să construiești un portofoliu, cum să evaluezi riscul, cum să gândești pe termen lung fără să te lași prins în capcana „quick wins”.

Dar educația financiară nu se oprește la un singur curs. E un proces continuu, pentru că lumea financiară – și mai ales lumea fraudelor – evoluează constant.

De aceea eu și echipa mea am construit ecosistemul Profit Point pentru că am realizat că românii merită educație financiară de calitate, accesibilă și fără aere de superioritate.

Găsești sprijin și răspunsuri în comunitatea noastră – canal Telegram

👥 Vrei să vezi cum gândesc și alții ca tine? Intră aici – pagina facebook Bani în +

📱 TikTok 📸 Instagram 📘 Facebook

📥 Contactează-ne oricând la: comunicare@profit-point.eu

Un ultim gând înainte să pleci

Știu că articolul ăsta a fost lung. Știu că probabil te-a și speriat puțin. Dar dacă un singur cititor – doar unul – evită să cadă într-o escrocherie pentru că a citit asta și și-a amintit să verifice compania pe site-ul ASF înainte să investească, atunci efortul a meritat.

Frauda financiară nu e un subiect plăcut. Dar e reală, e omniprezentă, și costă milioane de euro în fiecare an.

Tu nu trebuie să fii următoarea statistică.

Rămâi vigilent. Rămâi informat. Rămâi sceptic în mod sănătos. Și mai ales – rămâi în siguranță.

Ne auzim în următorul editorial. Până atunci, verifică tot, crede jumătate, și nu da bani pe promisiuni de 15% lunar garantat.

Alexandru Chirila

P.S. – Dacă articolul ăsta ți s-a părut util, share-uieștil cu cineva care crezi că ar avea nevoie să-l citească. Nu pentru mine, ci pentru că fiecare persoană informată înseamnă cu o victimă potențială mai puțin. Și asta chiar contează.