Sau cum să-ți gestionezi banii când statul nu știe să-și gestioneze pe ai lui

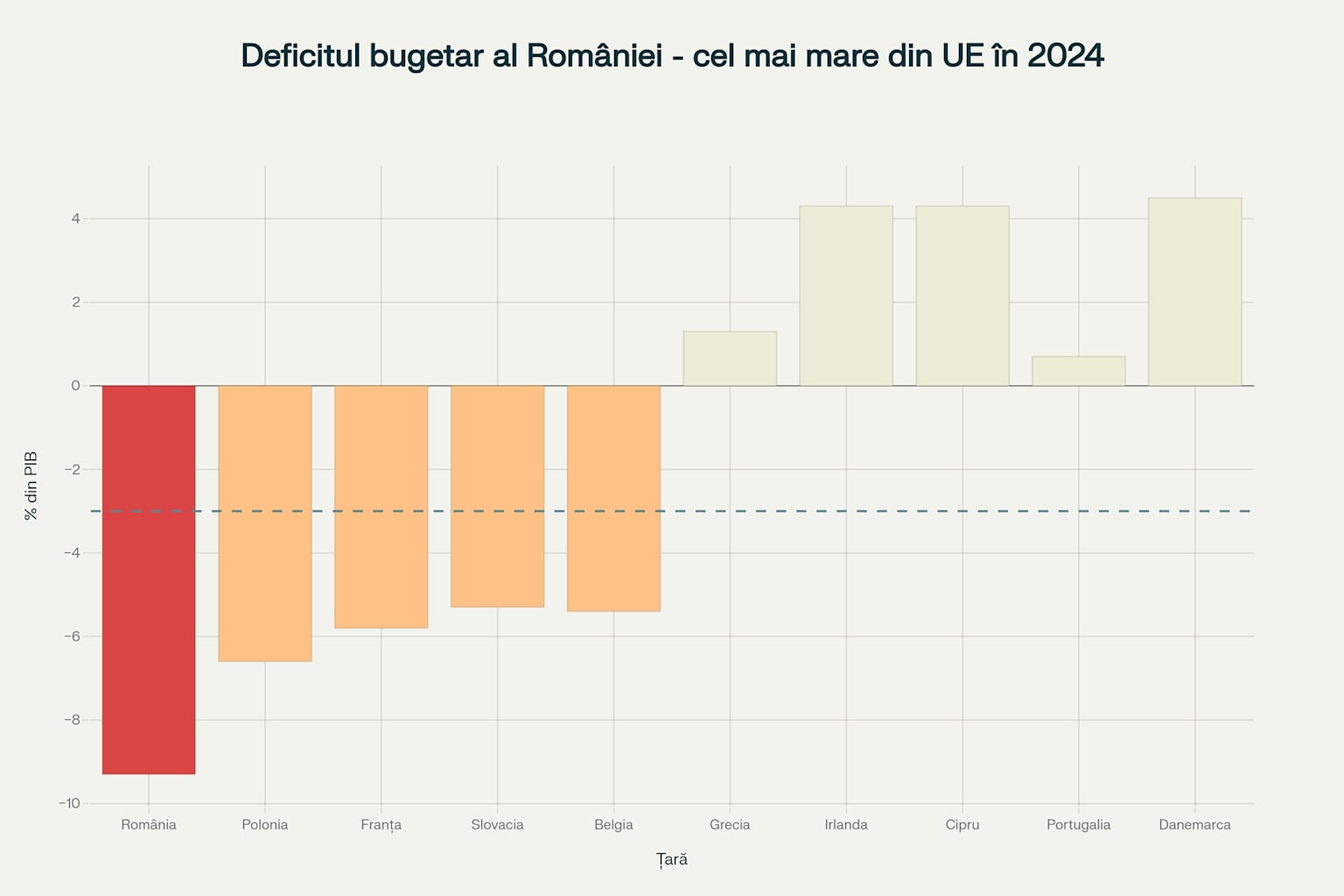

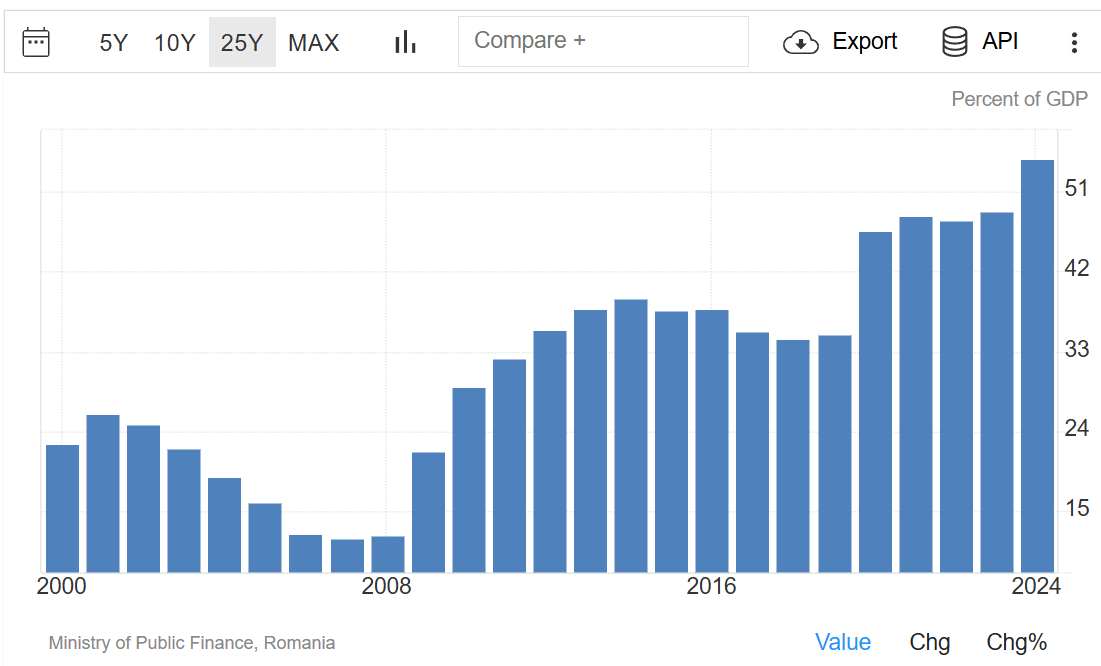

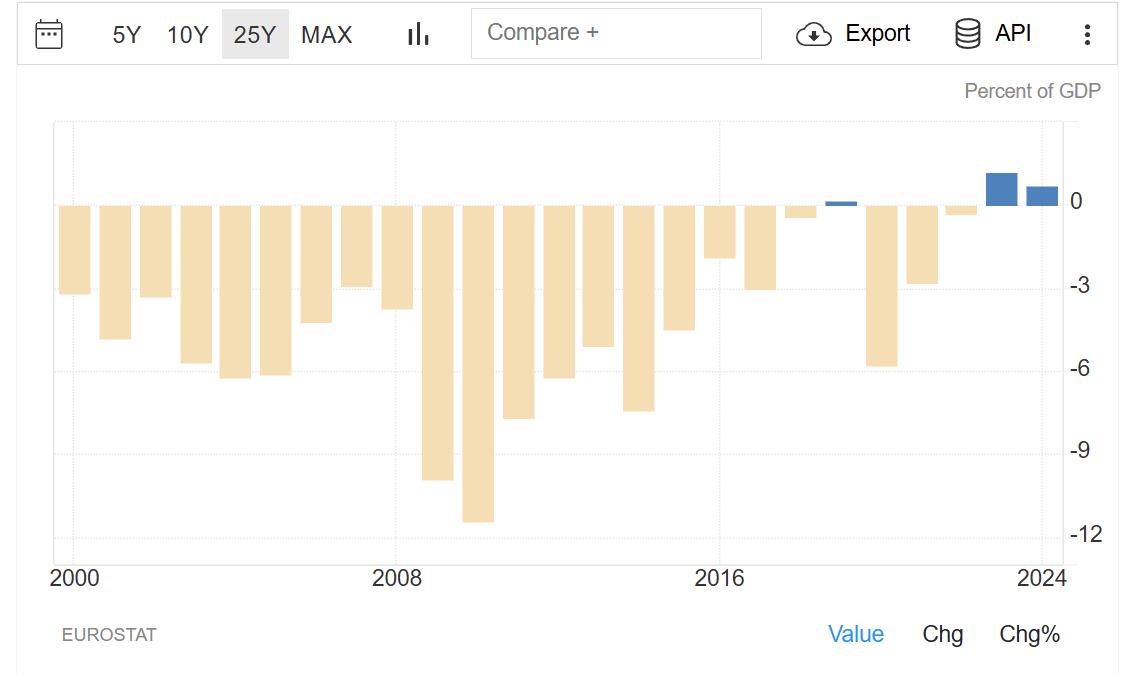

Să ne imaginăm pentru o clipă că România este acel prieten care împrumută constant bani pentru că „și-a uitat portofelul acasă”, promite că îi returnează vineri, iar vinerea devine luni, luni devine „săptămâna viitoare”, iar „săptămâna viitoare” devine o poveste pe care o spune copiilor săi. Ei bine, prietenul nostru a ajuns la un deficit bugetar de 9,3% din PIB – o cifră care sună ca o temperatură de febră la care îți iei adio de la viață.

Pentru a pune lucrurile în perspectivă: România cheltuiește 110 lei pentru fiecare 100 lei pe care îi încasează. E ca și cum ai avea un salariu de 5.000 lei și ai cheltui 5.500, în fiecare lună, ani de zile. Orice consultant în investiții inteligente ți-ar spune că ești pe drumul spre faliment, dar aparent, când ești stat, matematica funcționează diferit.

În timp ce alte țări din UE, precum Grecia, Irlanda și Portugalia – țări care au trecut prin propriile lor „momente de iluminare fiscală” – au reușit să înregistreze surplus bugetar, România continuă să joace poker cu banii contribuabililor. Diferența este că la poker, cel puțin știi când să te oprești.

Anatomia unui dezastru: cum să transformi o țară într-un ATM stricat

Să facem puțină arheologie financiară. România nu s-a trezit peste noapte cu un deficit de 9,3%. Această „performanță” e rezultatul unor ani de politici fiscale care ar face chiar și un adolescent cu primul card de credit să pară responsabil din punct de vedere financiar.

Operațiunea „să dăm la toată lumea” (2015-2024)

Îmaginează-ți următorul scenariu: ești șeful unei companii, iar în ultimii ani ai:

- Mărit salariile cu 50% fără să crească productivitatea

- Indexat pensiile cu 13,8% și le-a recalculat cu încă 20%

- Angajat masiv în perioada pre-electorală

- Ignorat complet veniturile care scădeau

Ei bine, felicitări – tocmai ai înțeles strategia financiară românească din ultimul deceniu. În timp ce experții în gestiunea banilor învață să cheltuiască mai puțin decât câștigă, guvernele noastre au descoperit rețeta magică: să cheltuiască mai mult și să spere că cineva altcineva va plăti nota de plată.

Salariile bugetarilor au crescut cu 12,4% în primele patru luni din 2025. În timp ce sectorul privat se întreabă dacă mai poate să-și permită să cumpere apă la birou, sectorul public pare să fi descoperit mașina de tipărit bani. Cheltuielile rigide – pensii, salarii și dobânzi la datoria publică – consumă deja peste 35% din totalul cheltuielilor pentru asistența socială și aproape un sfert pentru salarii și dobânzi.

Problemă de colectare sau problemă de educație financiară?

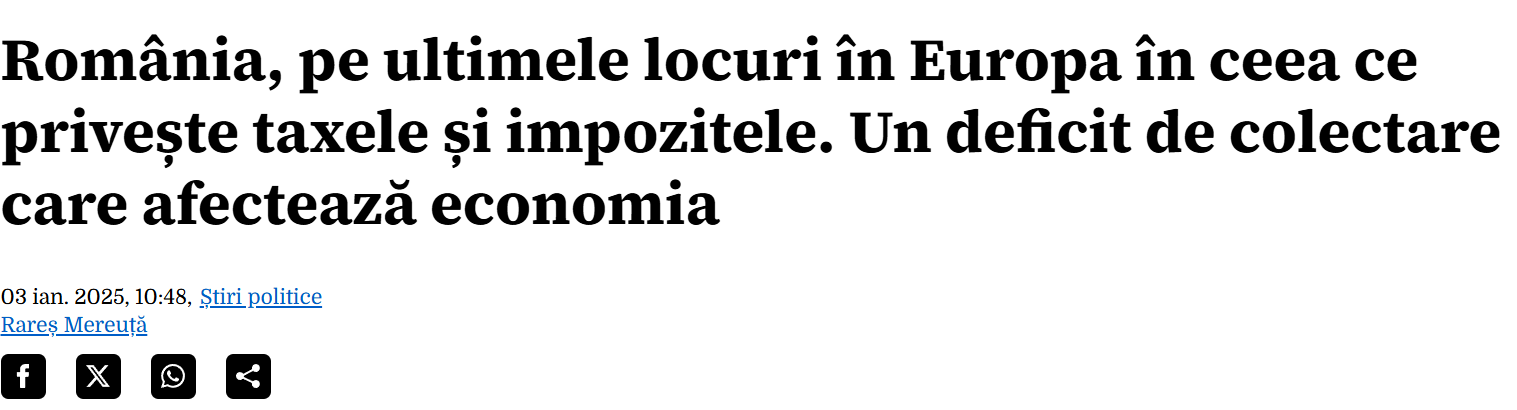

Dar hai să nu fim naivi – problema nu e doar că dăm prea mult, ci și că încasăm prea puțin. România are una dintre cele mai mici rate de colectare a TVA din UE. Practic, suntem ca acel magazin care vinde produse, dar uită să încaseze banii de la jumătate din clienți.

ANAF-ul nostru drag colectează cu 15-20% mai puțin decât ar putea, în timp ce evaziunea fiscală face ravagii. E ca și cum ai avea o găleată spartă și în loc să repari găurile, ai continua să torni apă sperând că se va umple.

Arhitectura fiscală actuală este regresivă – adică pune o povară disproporționată pe cei cu venituri mici și medii. E sistemul perfect dacă vrei să demonstrezi că justiția fiscală este un concept abstract, ca filosofia sau dieta de luni.

Motivul „crimei”: ciclurile electorale și amnezia fiscală

Și acum vine partea cu adevărat ironică: există o corelație perfectă între ciclurile electorale și exploziile de cheltuieli. Cu un an înainte de alegeri, toată lumea devine brusc generoasă cu banii publici. După alegeri, vine momentul „Oops, se pare că nu avem bani”.

E ca strategia de investiții a începătorilor: cumpăr când e scump (pre-alegeri), vând când e ieftin (post-alegeri). Rezultatul? Un portofoliu fiscal distrus și o credibilitate în cădere liberă.

Premierul Ciolacu a atribuit deficitul inclusiv investițiilor, dar analiștii sunt clari: problema principală o reprezintă cheltuielile de personal și pensiile.

Moment de reflecție pentru investitorii inteligenți: Dacă ați avea o companie care pierde 30% din încasări din cauza unei administrări defectuoase, ați păstra același management? România pare să creadă că da.

Vrei să înțelegi mai bine cum să-ți gestionezi propriile investiții când mediul economic e instabil? Newsletter-ul „Pastila Financiară„ îți oferă analize în timp real ale știrilor financiare, transformate într-un limbaj pe înțelesul tuturor. Dacă statul nu știe să-și administreze banii, măcar tu să știi.

Măsurile de austeritate – când doctorul prescrie aspirina pentru cancer

Acum că am stabilit cum am ajuns în groapa asta fiscală, să vedem ce „soluții” geniale au găsit autoritățile. E ca și cum ai avea o țeavă spartă în casă și în loc să chemi un instalator, ai pune o găleată sub ea și ai spera că problema se va rezolva singură.

Pachetul „să înghețăm tot ce mișcă”

Guvernul anterior a adoptat ceea ce eu numesc strategia „ursului polar” – înghețarea totală:

Operațiunea îngheț (sau trenuleț):

- Salariile bugetarilor blocate la nivelul noiembrie 2024 (1,3 milioane de oameni afectați)

- Pensiile înghețate fără indexare cu inflația (5 milioane de pensionari)

- Alocațiile pentru copii pe pauză (3,5 milioane de copii)

- Angajările în sectorul public suspendate

- Voucherele de vacanță eliminate

E ca și cum ai avea o afacere în criză și strategia ta ar fi să oprești toate investițiile, să îți concediezi jumătate din angajați și să speri că totul va merge mai bine.

Aceste măsuri urmăresc să genereze economii de aproximativ 29,7 miliarde lei. Sună impresionant, nu? Până realizezi că gaura bugetară e de peste 152 miliarde lei. E ca și cum ai avea o datorie de 152.000 lei și ai fi mândru că ai economisit 30.000.

Dar să nu fim complet negativi – există și o latură comică.

Guvernul și-a redus propriile privilegii cu 25% la subvențiile pentru partide. E ca și cum Jeff Bezos ar renunța la cafeaua de dimineață pentru a economisi la bugetul familiei.

Zvonurile și speculațiile: ce ar mai putea urma

Să trecem peste aperitivul servit prin OUG 156/2024 – ăla e deja consumat și digerat cu greutate. Acum să vorbim despre masa principală care urmează să fie servită din a 2a jumatate a anului 2025. Pentru că dacă ai crezut că înghețarea salariilor și eliminarea voucherelor de vacanță erau „măsuri dure”, ei bine, te înșelai amarnic.

Revoluția TVA: când 19% devine „nostalgic”

Majorarea TVA general:

- De la 19% la 21% – confirmată pentru a 2a jumatate a 2025

- Varianta extremă în discuție: 25% (dacă 21% nu aduce suficiente venituri)

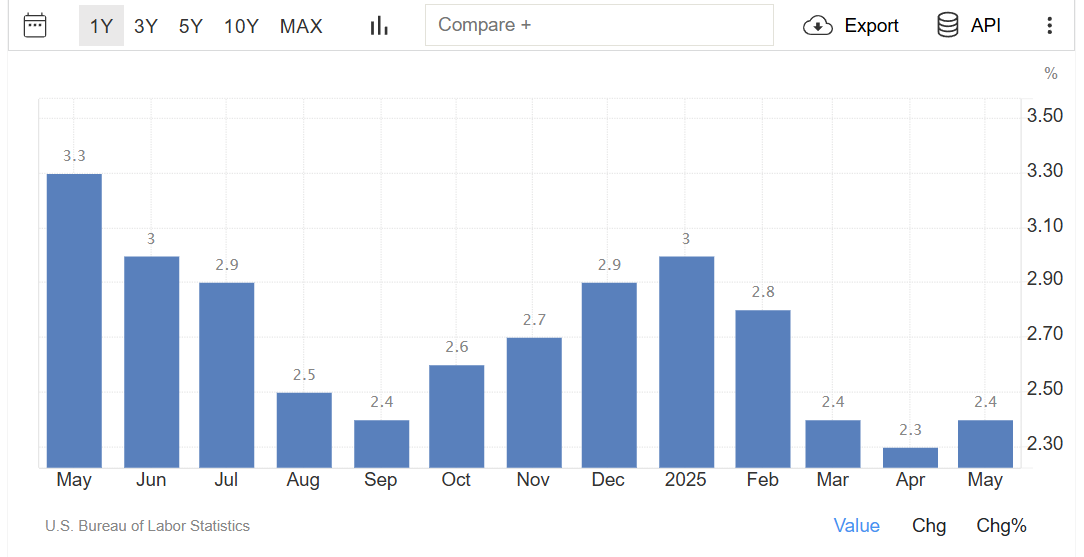

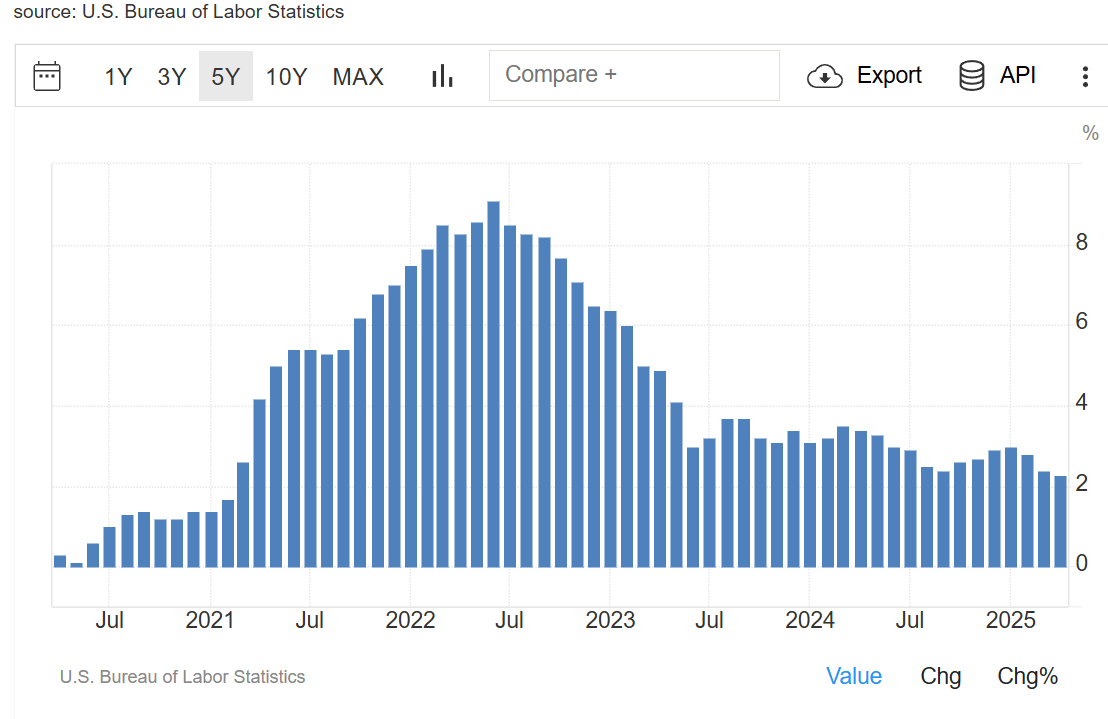

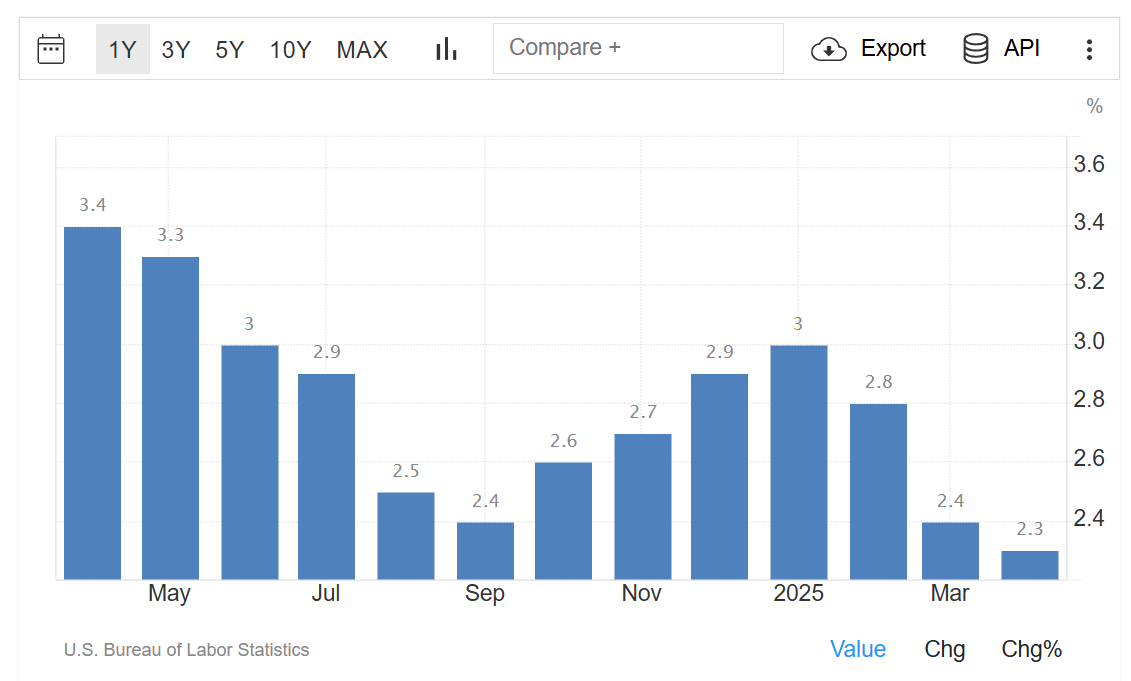

Pentru a pune în perspectivă: o familie cu cheltuieli lunare de 10.000 lei va plăti cu 200 lei mai mult pe lună doar din majorarea la 21%. Asta, desigur, dacă presupunem că măsurile nu vor conduce la o creștere a inflației, ceea ce absurd. Dar, cel puțin, asta se dorește să credem, că o majorare de TVA cu 2% nu va fi resimțită de nimeni.

Măsuri TVA sectoriale:

- Horeca: creștere de la 9% la 11%

- Panouri fotovoltaice și solare: la 11%

- Lemne de foc și energie termică: la 11%

Restaurantele estimează o creștere de 8-12% a prețurilor (scenariul optimist), ceea ce va lovi direct în industria ospitalității care nu și-a revenit încă după pandemie. E fascinant cum politicienii reușesc să transforme o necesitate – finanțarea serviciilor publice – într-o artă a creativității punitive. Pentru că în loc să-și eficientizeze cheltuielile, preferă să inventeze modalități noi de a scoate bani de la contribuabili.

Impozitul pe profit ar putea crește de la 16% la 19%, iar impozitul pe dividende de la 10% la 16%. Astfel, pentru a-mi retrage banii din firmă, va trebui să lăsăm la stat aproximativ 30% sau chiar mai mult. Genial, am muncit un an, doar ca să nu am acces la proprii bani până nu plătesc dările boierilor.

„Taxa de Solidaritate” – eufemismul anului în economia românească

Termenul „taxa de solidaritate” e o capodoperă de newspeak orwellian. Pentru că nu e o taxă de solidaritate cu cei săraci, ci o taxă de „solidaritate” cu incompetența guvernamentală. E ca și cum ți-ar cere să plătești o „taxă de prietenie” pentru privilegiul de a fi tâlhărit.

Varianta actuală în discuție:

- 16-20% aplicată pentru veniturile peste 15.000 lei net (revizuită în sus față de propunerea inițială de 10.000 lei)

Calculul Practic: Un manager cu salariul de 20.000 lei net va plăti:

- (20.000 – 15.000) × 18% = 900 lei în plus pe lună

- 10.800 lei pe an – echivalentul cu două salarii medii nete

Să ne gândim puțin la asta: dacă ești destul de „norocos” să câștigi 20.000 lei – probabil pentru că ai investit în educație, ai muncit ani de zile să ajungi specialist în domeniul tău – statul consideră că ai devenit prea „bogat” și merită să-ți ia o bucată zdravănă din efort. E o filosofie economică fascinantă: în loc să creezi condiții pentru ca mai mulți oameni să câștige bine, îi pedepsești pe cei care au reușit deja. Ca și cum ai tăia crengile frumoase de pe un pom pentru că celelalte nu înfloresc.

Companiile multinaționale nu stau la discuții filozofice. Ele calculează simplu: cât costă să relochez echipa în Bulgaria vs. cât costă să plătesc taxele astea noi? Și ghici care opțiune câștigă de obicei?

Revoluția accizelor: când viciile devin și mai scumpe

Majorări programate:

- Alcool și tutun: creștere cu 10%

- Combustibili: majorare graduală cu 5-10%

Impact estimat: 2-3 miliarde lei venituri suplimentare

Majorarea accizelor la alcool și tutun urmează logica clasică: „Dacă nu poți să oprești viciile, măcar să le faci profitabile pentru buget.” E o strategie dublu-măsură – guvernul se preface că luptă pentru sănătatea publică, dar de fapt speră că oamenii vor continua să consume pentru a-i umple vistieria.

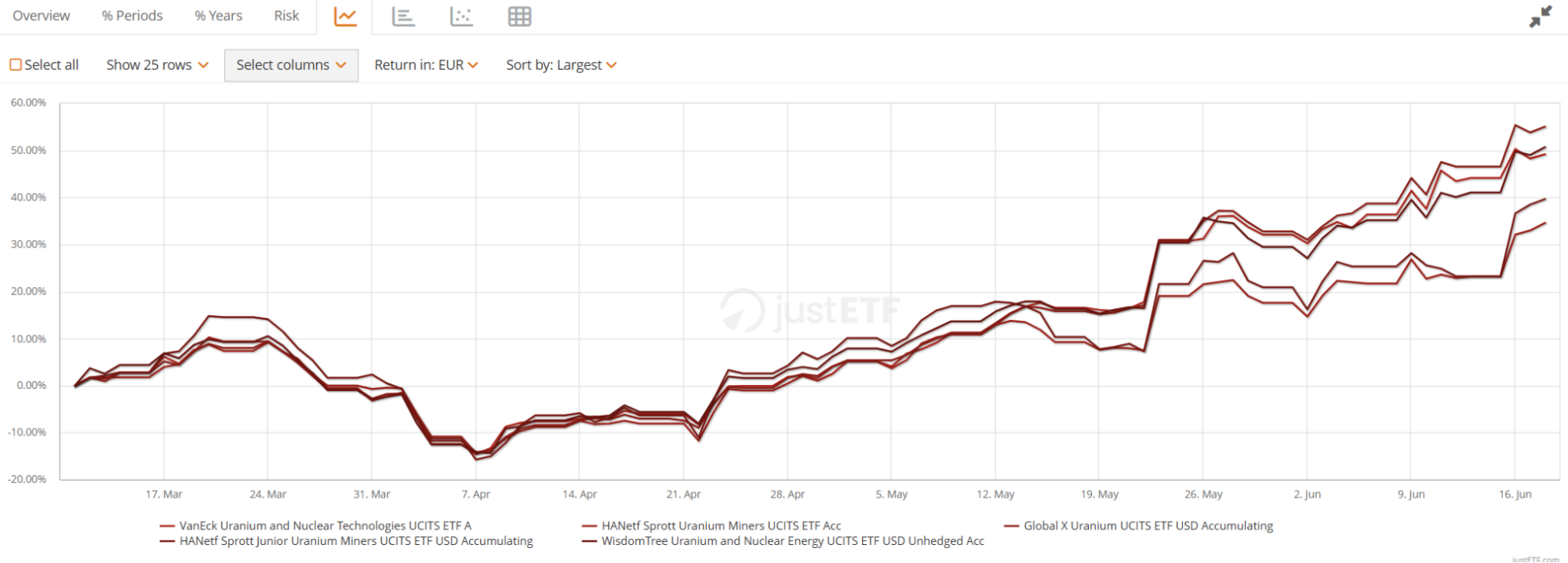

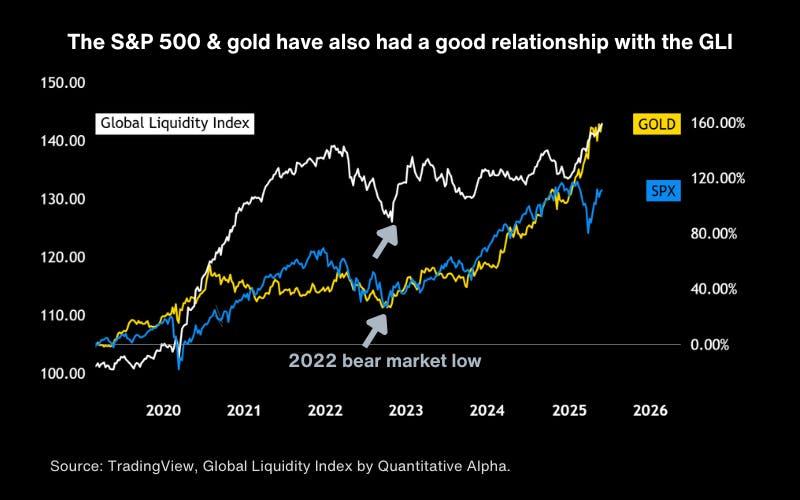

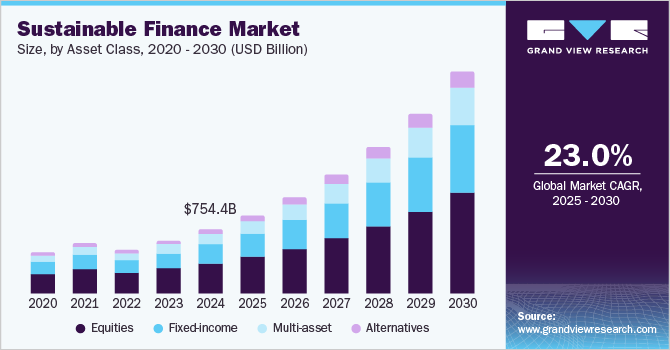

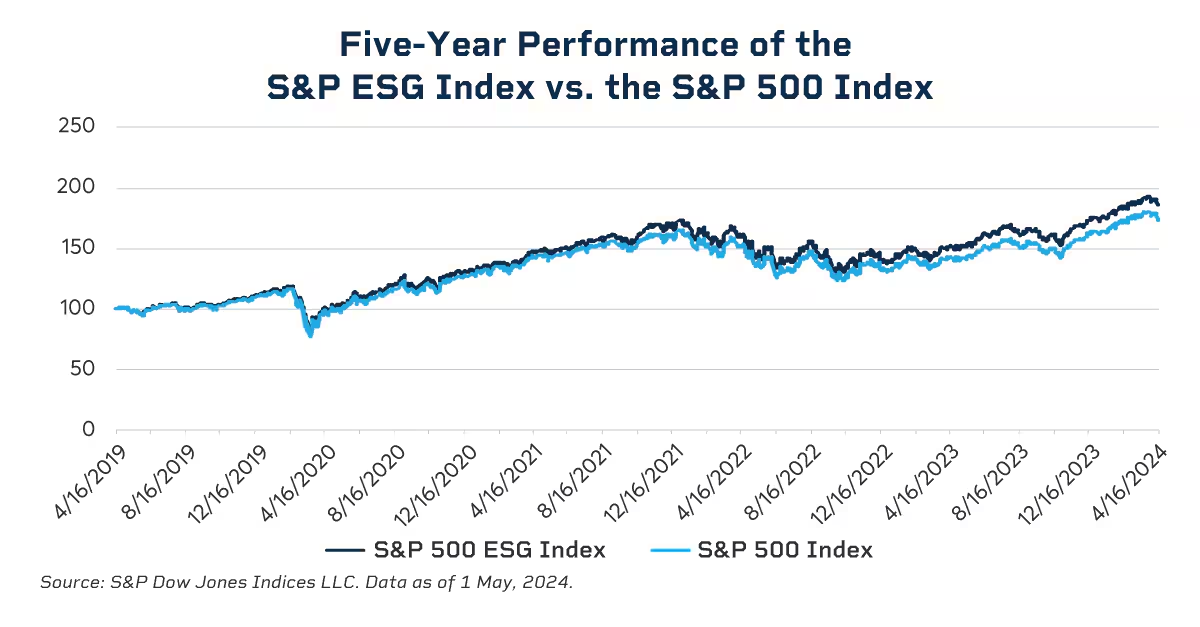

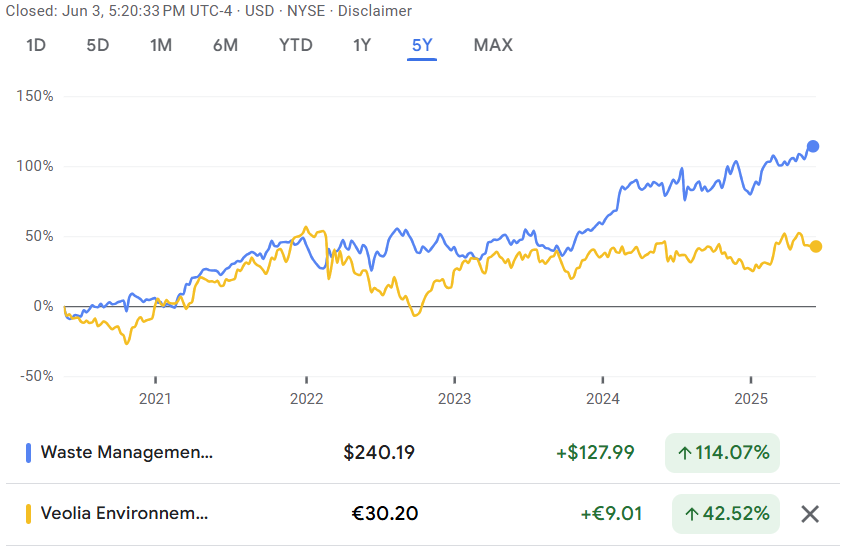

Taxarea investițiilor: lovitura finală pentru piața de capital

Dar taxa pe tranzacțiile bancare și impozitarea câștigurilor bursiere la 10% e altceva. E o declarație de război împotriva investițiilor și a economiei moderne. Pentru că în timp ce alte țări încearcă să-și transforme cetățenii în investitori educați, România preferă să-i pedepsească pentru că îndrăznesc să-și gestioneze banii inteligent.

Un investitor care și-a educat financiar, a studiat piața, a asumat riscuri și a reușit să obțină un profit, e privit de stat ca pe o „sursă de venit” care trebuie exploatată.

De exemplu: un investitor care realizează 50.000 lei profit dintr-o investiție va plăti 5.000 lei taxe în loc de 500-1.500 lei. Iar o o companie cu tranzacții de 1 milion lei lunar, asta înseamnă 1.000-2.000 lei taxe suplimentare.

Pensiile: pe lângă înghețarea clasică, vine și „contribuția CASS” de 10% din pensiile care depășesc 3.000 lei. Pentru că dacă ai avut inspirația să cotizezi o viață întreagă și să îți iei o pensie “decentă”, merigi să „ajuți” și la redresarea fiscală.

Iar investițiile în proiecte naționale și locale ar putea fi reduse cu 10 miliarde lei în 2025 și 20 miliarde în 2026.

Reformarea posturilor publice: matematica brutală

- 167.000 de posturi tăiate (20% din total)

- Plafonarea sporurilor la 300 lei

- Limitarea sporurilor cumulate la 20-30% din salariul de bază

Aici e interesant: statul recunoaște implicit că are cu 167.000 de oameni mai mult decât are nevoie. Întrebarea e: ce au făcut ăștia până acum? Și de ce am plătit salariile lor dacă nu erau necesari?

- impozitarea suplimentară a băncilor

- suprataxarea câștigurilor din jocurile de noroc

- posibile creșteri ale impozitelor pe imobile

- majorarea taxei de drumuri sau a rovinietei.

Filosofia din spatele măsurilor: pedagogia prin sărăcie

Toate aceste măsuri urmează o logică perversă: statul încearcă să își rezolve problemele de management transformând cetățenii în soluții.

Fiecare nouă taxă vine cu o justificare morală: „solidaritatea”, „echitatea”, „responsabilitatea socială”. Dar realitatea e că statul român a ajuns în situația de a cere cetățenilor să plătească pentru propriile sale greșeli de management. E ca și cum medicul care ți-a greșit diagnosticul ți-ar cere să plătești și pentru tratamentul incorect.

Între timp, măsurile de eficiență reală – digitalizarea ANAF-ului, combaterea evaziunii, atragerea fondurilor europene – rămân în sertarele birocraților, pentru că sunt mai greu de implementat decât să inventezi o taxă nouă.

Efectul fluture fiscal – când austeritatea devine virală

Dacă măsurile de austeritate ar fi un virus, România tocmai a intrat în faza „transmitere comunitară”. Infectează bugetarii, se răspândește la sectorul privat și, în final, ajunge să afecteze toată economia. Doar că, spre deosebire de virusuri, acesta nu vine cu vaccin gratuit.

Să vorbim despre reducerea puterii de cumpărare – un termen economic pentru „oamenii au mai puțini bani să cheltuie”. Toate aceste măsuri fiscale, creează o categorie nouă de oameni: cei care câștigă la fel, dar trăiesc mai prost.

Anxietatea se răspândește mai repede decât știrile false pe WhatsApp. Oamenii se tem de majorarea TVA, de creșterea prețurilor la alimente, de următoarea măsură care va fi adoptată. Incertitudinea devine ea însăși o forță economică – oamenii amână cumpărăturile mari, investițiile, planurile de viitor.

Economiștii avertizează asupra unor consecințe pe care mulți nu le văd: creșterea evaziunii fiscale, falimente în sectorul privat, creșterea șomajului. E ca un domino financiar care odată pornit, e greu de oprit.

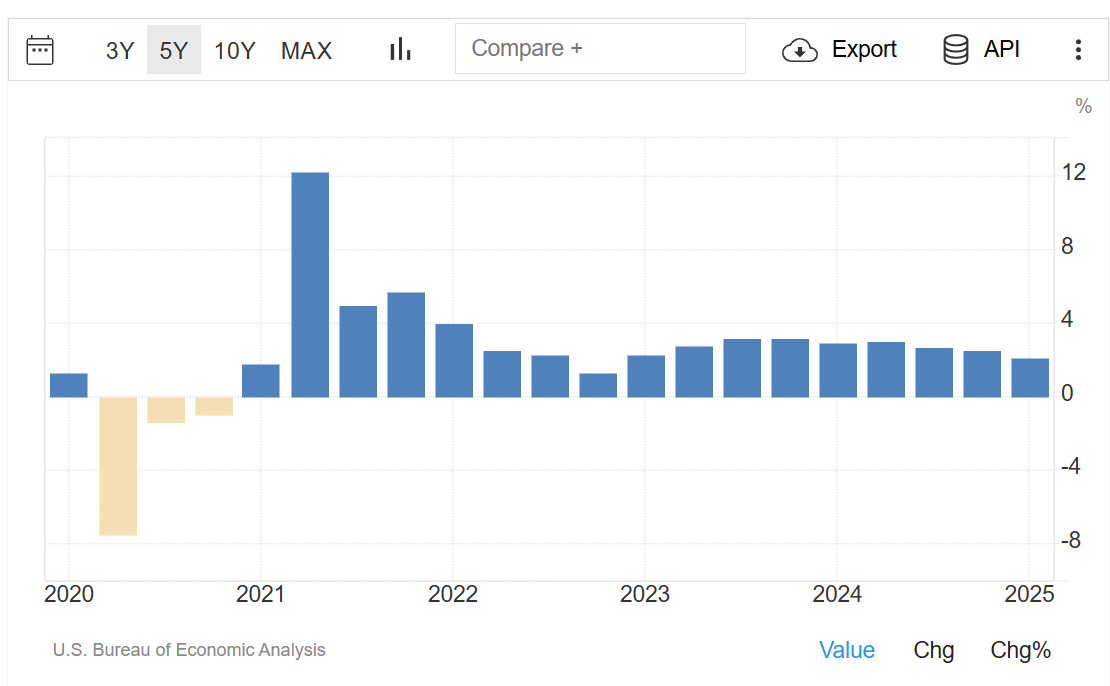

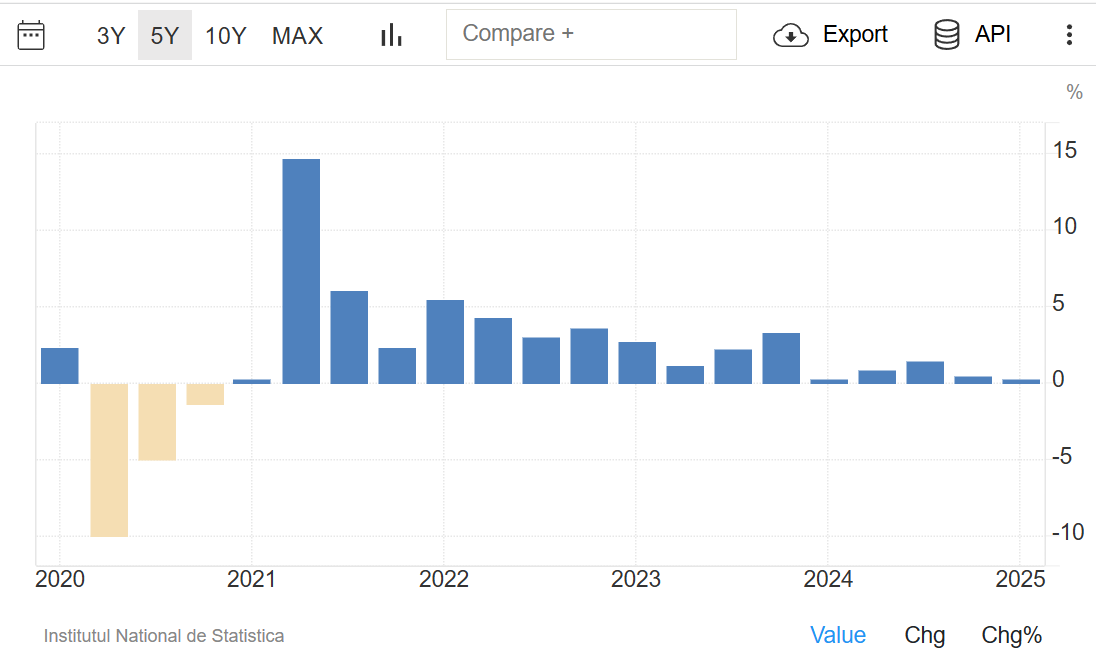

Economia, pe pilot automat: PIB în relanti

Comisia Europeană estimează o creștere de doar 1,4% pentru 2025. România, țara care obișnuia să aibă ritm de creștere de 4-6% anual, acum se mulțumește cu un PIB care avansează în pas de melc. Consumul privat – motorul principal de creștere din ultimii ani – acum stagnează sub presiunea veniturilor reduse și a incertitudinii.

Companiile private trăiesc un paradox fascinant: guvernul vorbește despre prioritizarea investițiilor, dar în același timp creează exact climatul care descurajează investițiile. Majorarea impozitului pe dividende, reducerea plafonului pentru micro-întreprinderi, eliminarea facilităților fiscale – toate acestea transmit un singur mesaj: „investiți, dar plătiți mai mult pentru privilegiu.”

Mediul de afaceri se adaptează cum poate. Unele companii își mută operațiunile în țări cu fiscalitate mai favorabilă, altele reduc planurile de expansiune, majoritatea adoptă o strategie de „wait and see”. Nimeni nu face mișcări mari când regulile jocului se schimbă la fiecare lună.

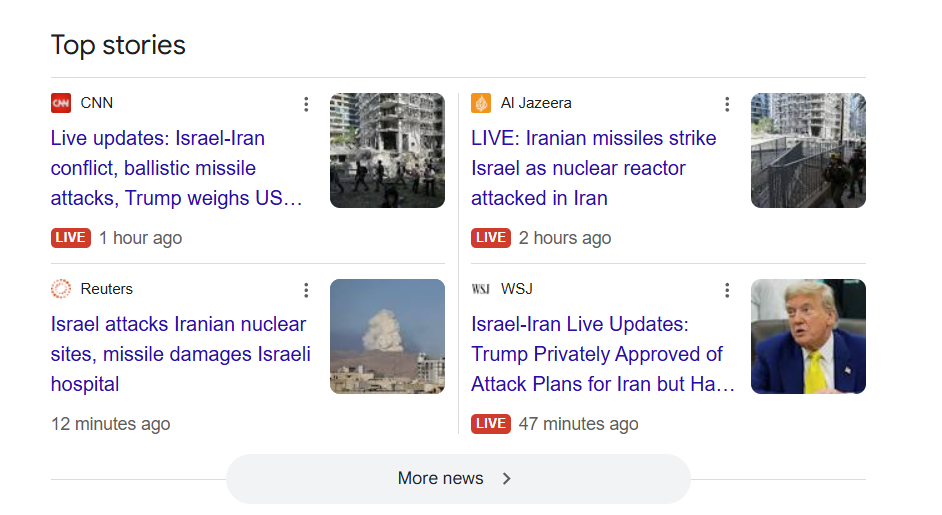

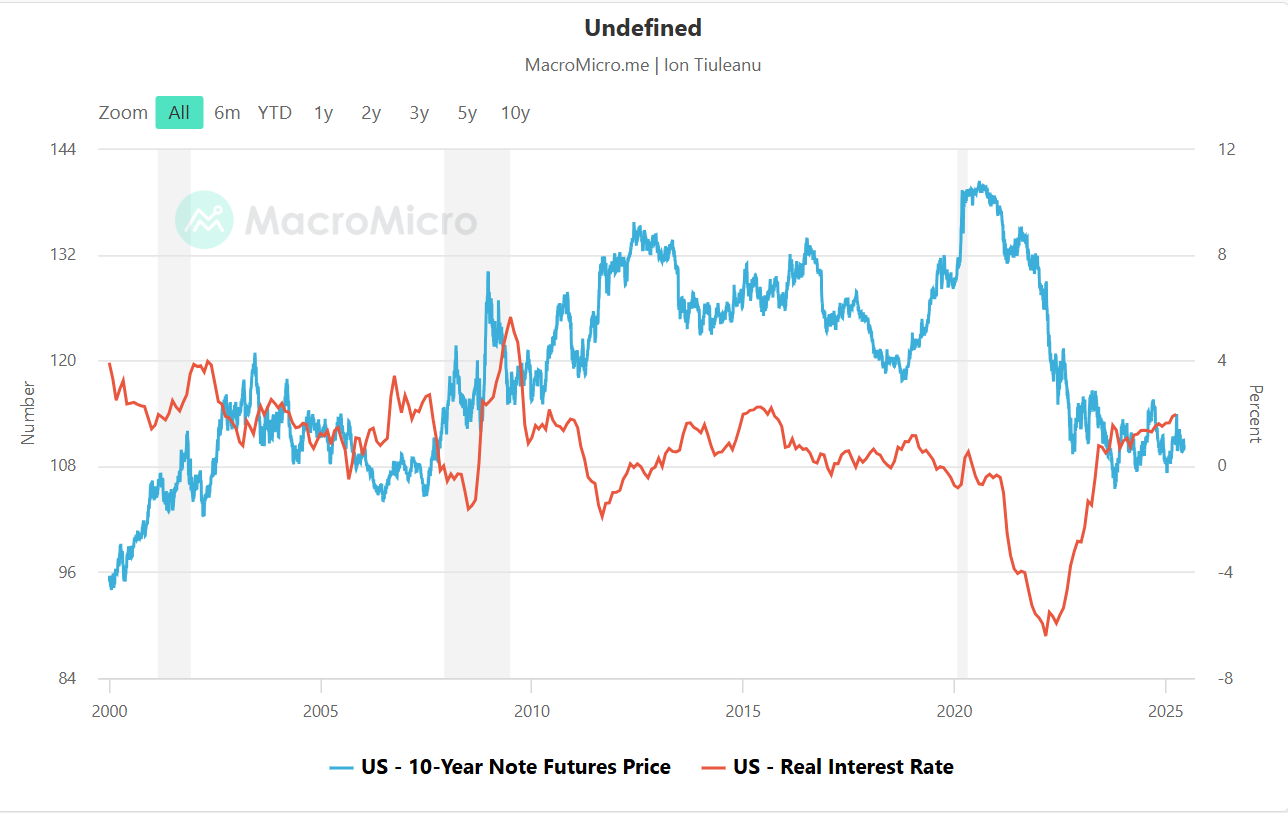

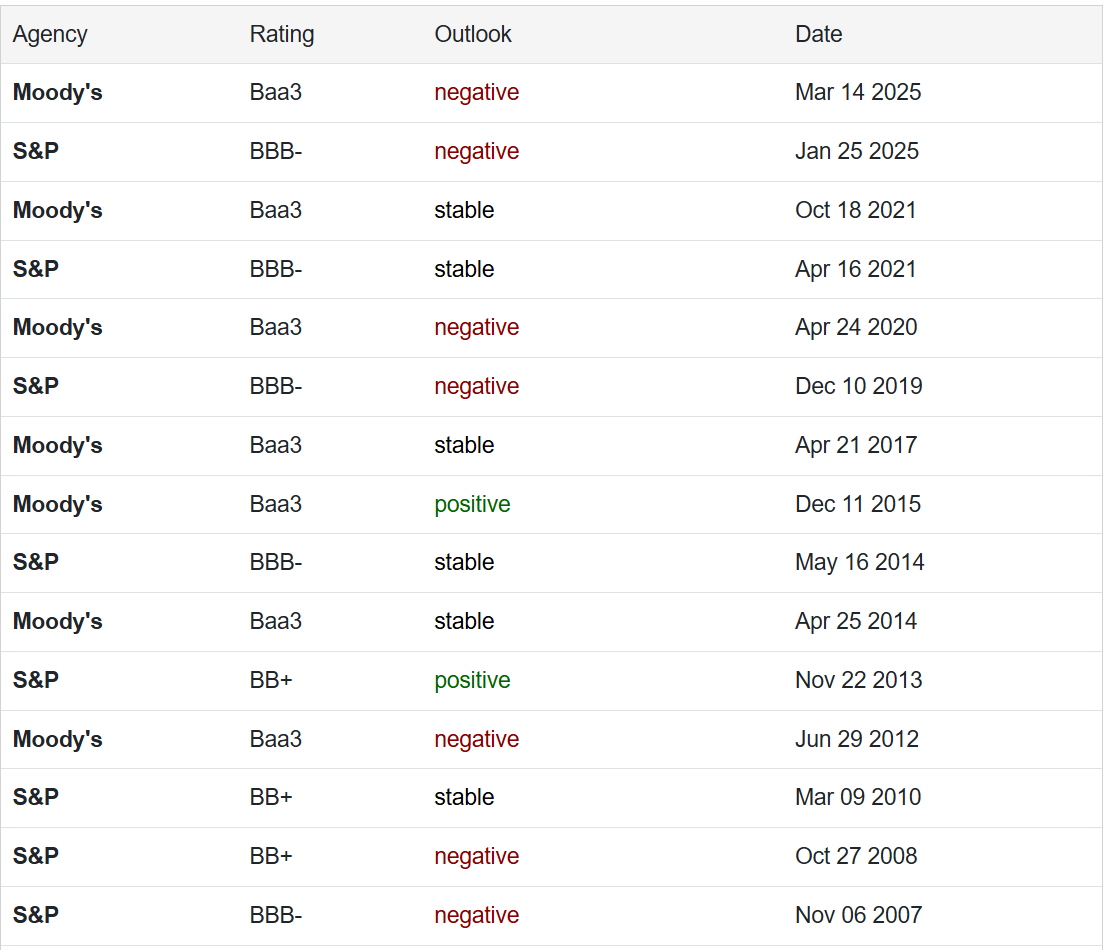

Bursele și rating-urile: când investitorii votează cu portofoliul

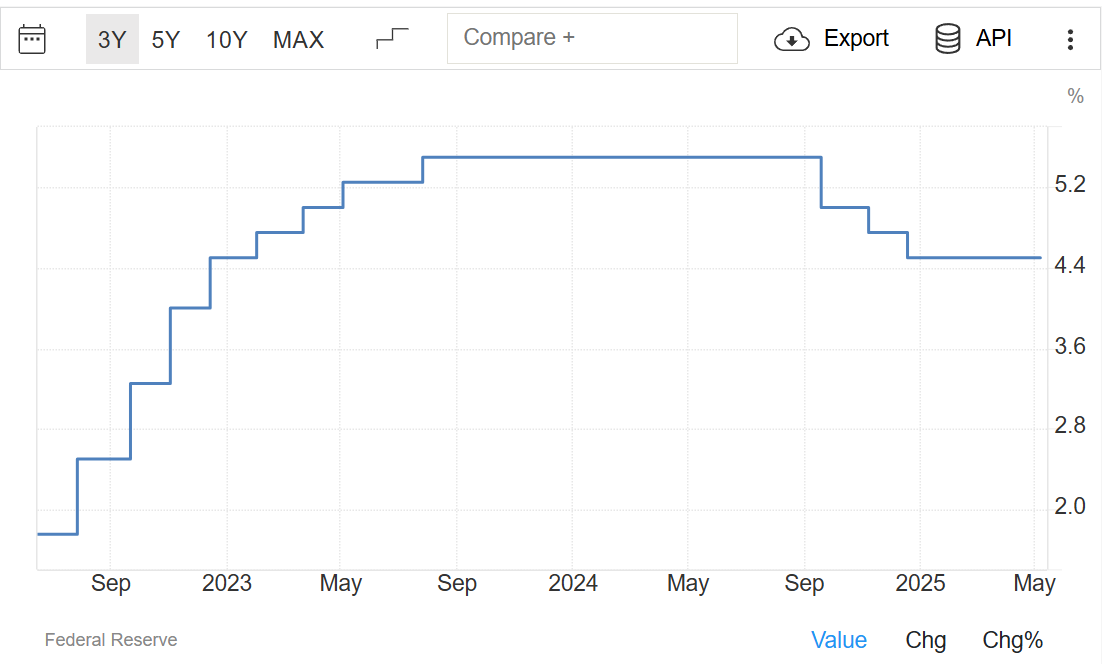

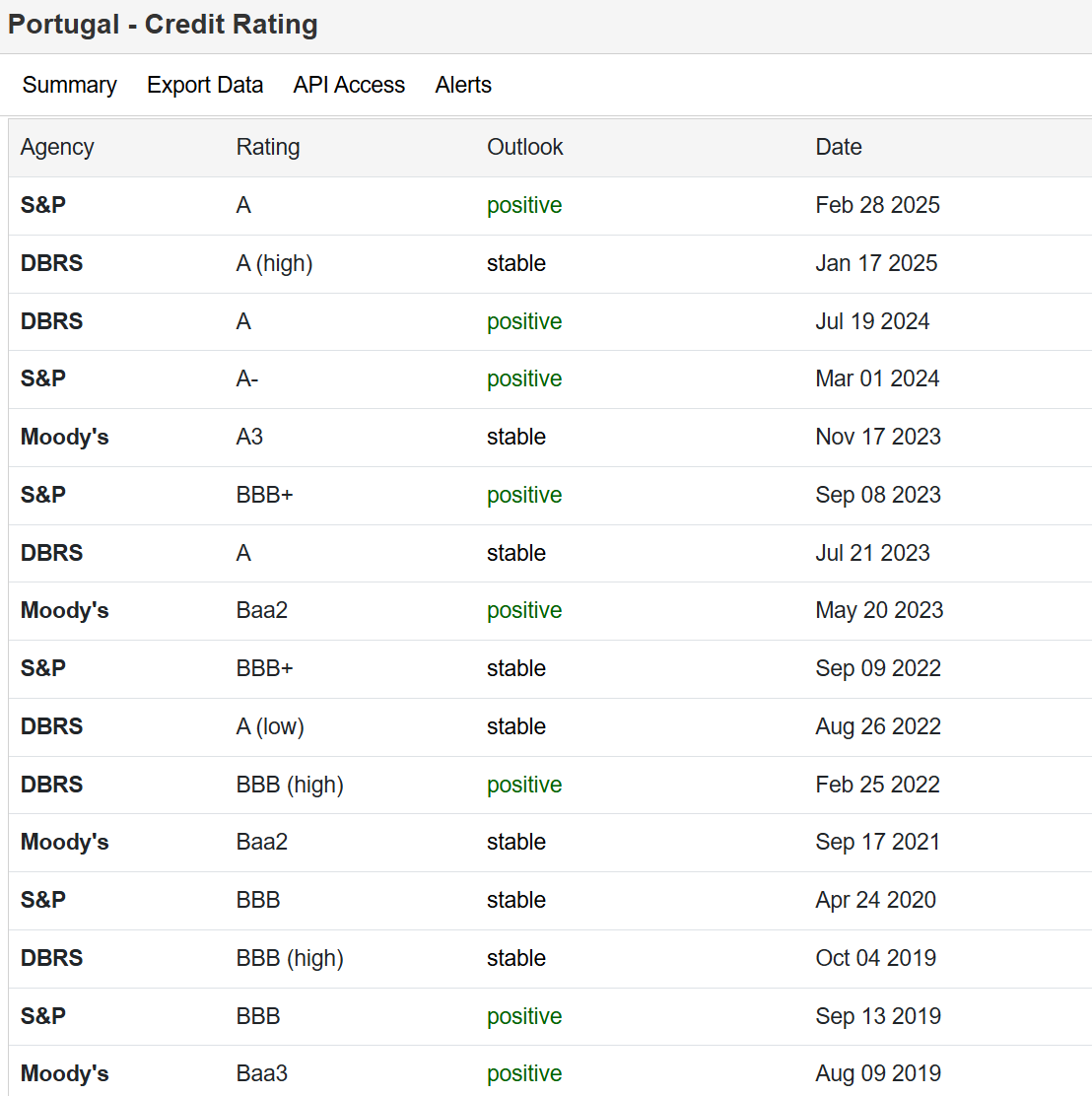

România balansează la un pas de categoria „junk” – BBB- cu perspectivă negativă la toate agențiile de rating. S&P a revizuit perspectiva în ianuarie 2025, Fitch în decembrie 2024. Trei medici independenți ajung la același diagnostic: pacientul e în stare gravă.

O retrogradare la „junk” ar declanșa o reacție în lanț:

- Randamentele obligațiunilor ar sări la 9% (de la 6-7% actual)

- Cursul leului s-ar deprecia semnificativ

- Investițiile străine directe s-ar prăbuși

- Companiile româneşti ar avea costuri de finanțare mult mai mari

România din 2009 a trăit această experiență – randamente de 9% înseamnă că statul plătește aproape dublu pentru fiecare leu împrumutat.

Investitorii străini fug din activele denominate în lei, iar deprecierea monedei naționale amplifică inflația și face importurile mult mai scumpe. Benzina, gazele, tehnologia – totul devine instant mai scump.

Iată paradoxul criminal: măsurile de austeritate adoptate pentru a evita categoria „junk” riscă să ne împingă direct în ea. Când reduci veniturile populației și investițiile publice simultan, economia intră în contracție. PIB-ul scade, iar rația datorie/PIB se înrăutățește, nu se îmbunătățește.

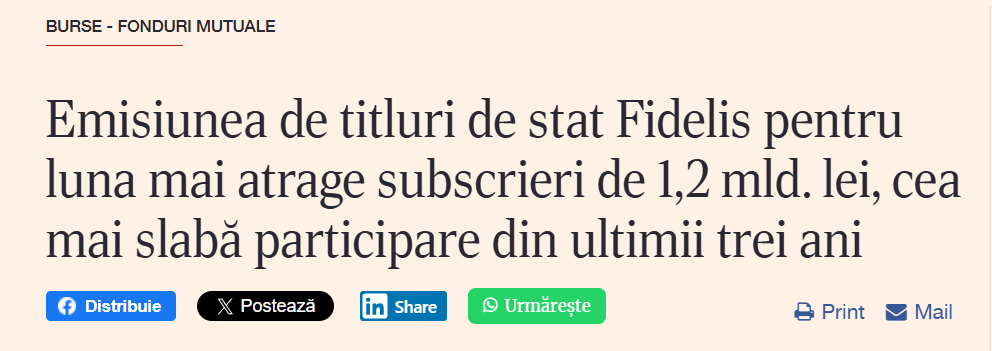

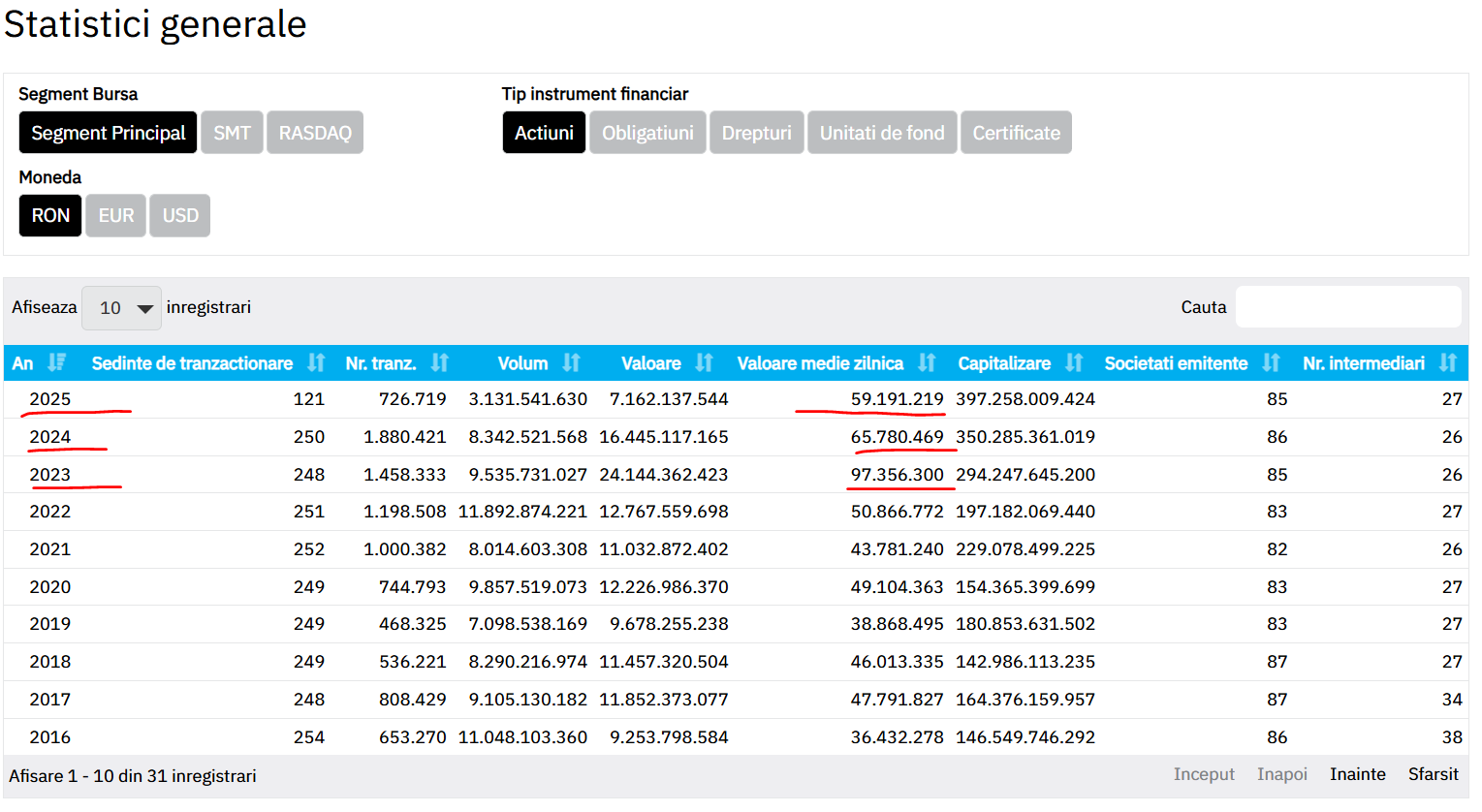

Bursa de Valori București deja simte presiunea. Lichiditatea scade, investitorii străini devin reticenți, companiile locale amână listările sau emisiunile de obligațiuni.

Piața de capital românească se transformă dintr-o piață emergentă dinamică într-o piață emergentă îngrijorată.

Efectele de ordinul trei: când criza devine sistematică

Sectorul bancar românesc deja trece prin ceea ce economiștii numesc elegant „o perioadă de recalibrare”, iar traducerea din limbajul diplomatic sună cam așa: băncile încep să simtă că tot mai puțini oameni mai vor banii lor. Costurile de finanțare cresc, cererea de credite scade.

Când oamenii au portofelele mai subțiri și viitorul pare mai puțin prietenos, brusc dispare și entuziasmul pentru creditele ipotecare sau pentru acea mașină nouă care „oricum se depreciază imediat ce ieși din showroom”.

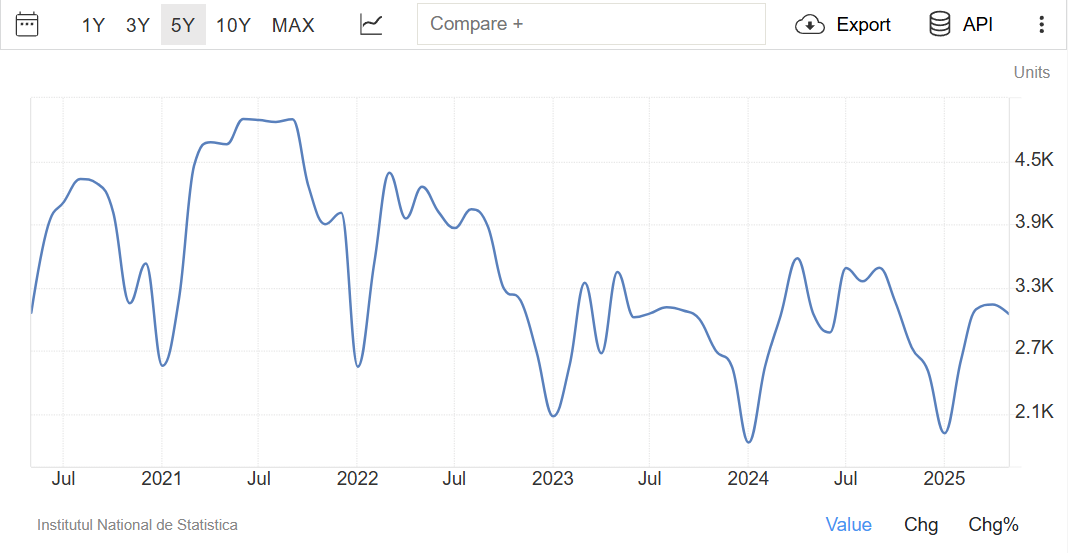

Autorizațiile de construire din mai ne oferă o imagine plastică a acestei realități: 3.050 de unități, cu 90 mai puține decât în aprilie. Cifre care par neînsemnate până când le pui în perspectivă – media ultimilor 20 de ani a fost de 3.607 unități. Să ne amintim și de momentele de glorie: mai 2008, cu 6.291 de autorizații, când toată lumea construia ca și cum mâine nu mai există. Ironia acestor cicluri este că ele ne învață mereu aceeași lecție, pe care o uităm prompt la următoarea euforie: ceea ce urcă spectaculos, coboară la fel de spectaculos. Diferența e că, de data aceasta, măcar știm că știm.

Sectorul imobiliar românesc a intrat în ceea ce specialiștii numesc „stagnare”. Mai exact, nimeni nu mai cumpără, dar toată lumea încă speră că va cumpăra cineva.

Cererea scade pentru că oamenii au buzunarele mai goale, oferta rămâne la cote înalte pentru că nimeni nu oprește șantierele bugetate la jumătate. Unele zone (nu și orașele mari) înregistrează deja scăderi ușoare, ceea ce în limbajul imobiliar înseamnă că „piața se maturizează”, nu că se prăbușește.

Producția din construcții ne spune povestea cu cifre crude: -0,40% în aprilie față de aceeași lună din 2024. Pare neînsemnat până când realizezi că media ultimilor 24 de ani a fost de +6,05%. Pentru perspectivă, să ne întoarcem la momentele istorice: mai 2008, cu o creștere de 53,90% – când toată lumea construia cu febra aurului și cu aceeași înțelepciune financiară.

Cum să faci economie la economie

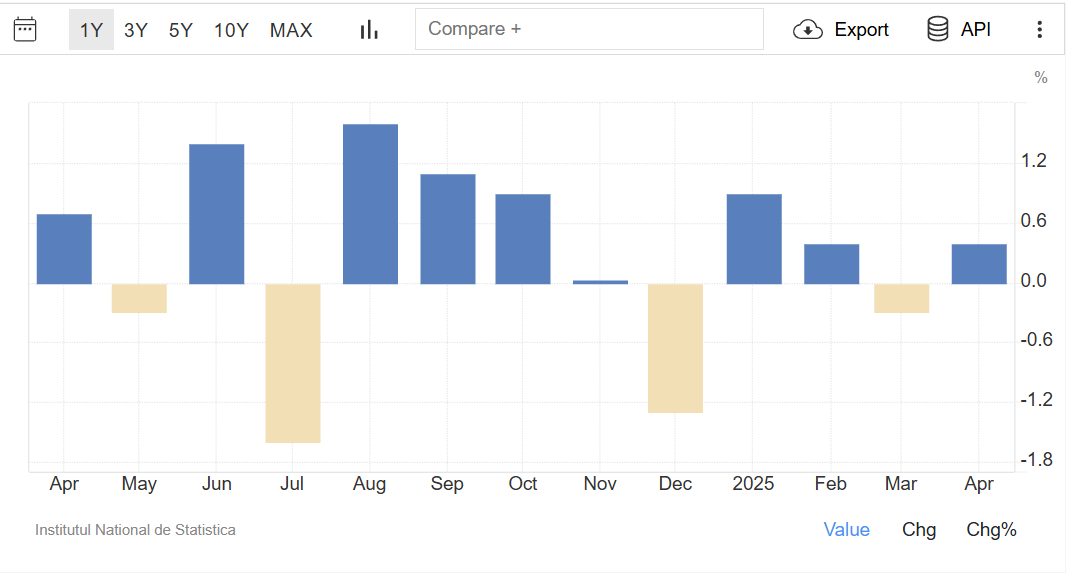

Comerțul cu amănuntul trece prin cea mai spectaculoasă demonstrație de prudență colectivă de la criza din 2008. Consumatorii au descoperit brusc că produsele premium nu sunt chiar atât de esențiale pentru supraviețuire, că ofertele și promovațiile merită studiate cu atenție, iar achizițiile mari pot fi amânate cu aceeași ușurință cu care amâni o vizită la dentist.

Vânzările cu amănuntul ne oferă o imagine mai clară: +0,4% în ultimul raport, după o scădere de 0,3% anterior. Media istorică de 0,57%, dar care capătă savoare când ne amintim de momentele extreme: mai 2020, cu +17,20% (când toată lumea cumpăra hârtie igienică ca și cum ar fi aur), urmat imediat de aprilie 2020, cu -21,90% (când am descoperit că, de fapt, nu aveam voie să ieșim din casă să cumpărăm). Per ansamblu, din august 2024, vânzările cu amănuntul în România au scăzut constant, iar acest lucru este evident mai ales în noiembrie, în perioada Black Friday-ului românesc, și în decembrie, când, în mod normal, toată lumea cheltuie nelimitat pentru Crăciun. Totuși, se pare că cei care economisesc de Crăciun, chiar o fac.

HoReCa sau cum să bei cafeaua acasă

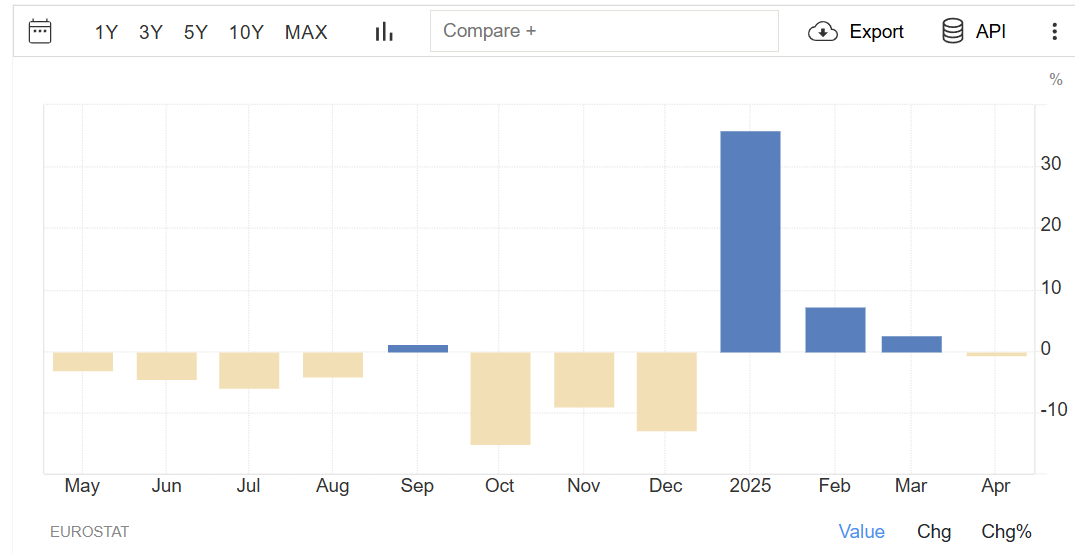

Românii au făcut primul pas logic în fața colapsului economic programat: au tăiat ieșirile în oraș. Sectorul HoReCa, cu -8% la activ de la începutul anului, descoperă acum ce înseamnă să-ți umpli restaurantul cu scaune în loc de clienți. Unii proprietari raportează scăderi de 50% – adică exact pe jumătate față de vremurile când lumea avea încă iluzia că poate să-și permită o cină în oraș.

Și ca să nu fie prea ușor, vine și creșterea TVA la 11%. Pentru că, evident, când oamenii nu mai vin să mănânce, soluția e să le faci mâncarea și mai scumpă. Logică guvernamentală de înaltă clasă.

Rabla: cum să distrugi în 24 de ore, ce ai construit în 20 de ani

Programul Rabla – perla stimulentelor românești care a funcționat timp de două decenii și a ajutat 700.000 de oameni să-și schimbe mașinile – a devenit victima propriei eficiențe. Prea multe rezultate, prea multă satisfacție, prea mulți bani cheltuiți pe ceva ce chiar funcționa.

Corelația dintre stimulente și vânzări e brutală în simplitatea ei: prima pentru electrice s-a înjumătățit în 2024, piața a scăzut cu 40%. Matematică elementară pe care doar un birocrat poate să o ignore. Acum, cu suspendarea programului cu o zi înainte de lansare, dealerii auto se trezesc în postura de a explica clienților de ce guvernul și-a schimbat brusc părerea.

Consecințele sunt previzibile ca un răsărit de soare: achizițiile noi se evaporă, piața secundară explodează, iar prețurile mașinilor vechi vor urca în stratosferă. Pentru că, logic, când interzici oamenilor să cumpere mașini noi cu ajutor de stat, ei se înghesuie să cumpere mașini vechi la prețuri de mașini noi.

Măsurile de austeritate: trailerul pentru filmul de groază

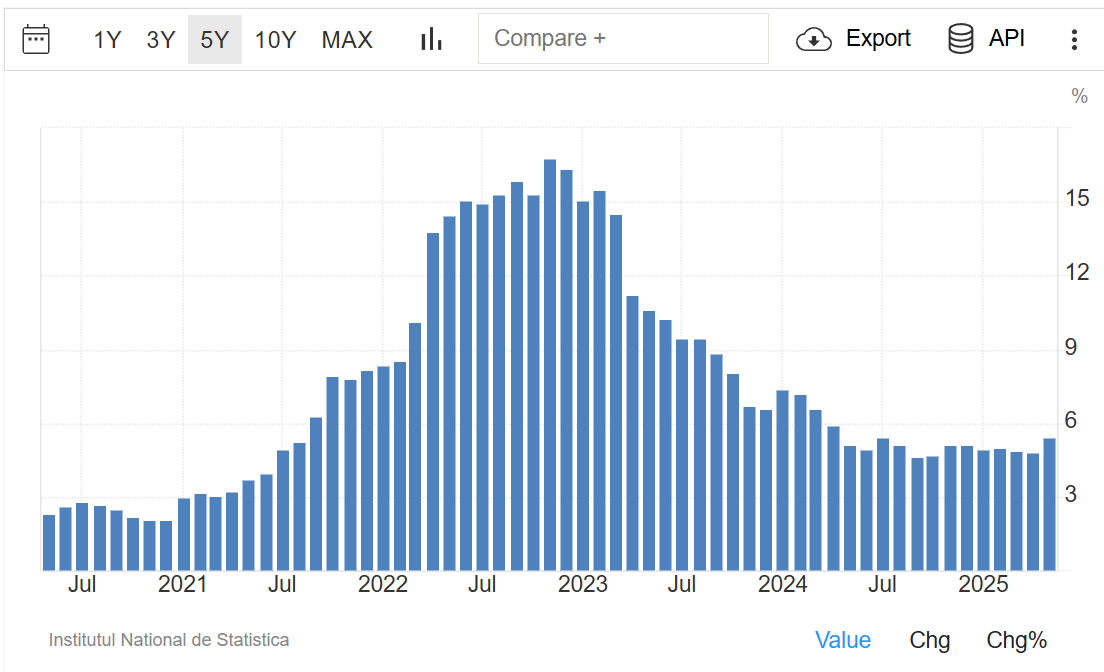

Inflația crește din cauza austerității. Eliminarea facilităților fiscale crește costurile pentru companii, care le transferă consumatorilor. Deprecierea leului face importurile mai scumpe. TVA majorată lovește direct în prețurile finale. Rezultat: inflația se accelerează exact când oamenii au venituri mai mici.

Spirala deflaționistă a consumului se declanșează rapid. Oamenii cu venituri reduse consumă mai puțin, cererea scade, companiile reduc producția și concediază angajați, care la rândul lor consumă și mai puțin. E un cerc vicios perfect.

Sectorul privat intră în criză de lichiditate. Când statul colectează mai agresiv și plătește mai greu facturile către furnizori, cash-flow-ul companiilor se deteriorează. Multe PMM-uri riscă falimentul nu din cauza lipsei de comenzi, ci din cauza problemelor de numerar.

Consecințele sociale: când nemulțumirea devine instabilitate

Migrația accelerată a forței de muncă calificate devine realitate. IT-iștii, medicii, inginerii – exact oamenii de care România are nevoie pentru dezvoltare – pleacă în țări cu fiscalitate predictibilă și servicii publice funcționale. Brain drain-ul se transformă din picurare în torent.

Tensiunile sociale escaladează rapid. Protestele din educație sunt doar începutul. Când măsurile ajung să afecteze pensiile și sănătatea, strada se va umple. România nu are tradiția protestelor violente, dar austeritatea extremă poate schimba asta.

Sistemul de sănătate se prăbușește sub presiune. Reducerea investițiilor în spitale, combinată cu plecarea medicilor și scăderea puterii de cumpărare a pacienților, creează o criză sanitară. Și asta înainte să vorbim de următoarea pandemie.

Tot ce vedem acum e doar deschiderea de cortină. Măsurile de austeritate care urmează vor transforma această „recalibrare” într-o lecție de supraviețuire economică pe care generația actuală n-o va uita prea curând.

Sectorul privat românesc se pregătește pentru ceea ce tehnociații numesc pudic „eficientizarea resurselor” și ceea ce realitatea va numi „perioada în care am învățat că luxul de a mânca în oraș era, de fapt, lux”. Diferența dintre aceste două formulări? Prima se citește frumos în rapoartele oficiale, a doua o simți în portofel în fiecare zi.

Bravo, România. Am reușit să transformăm o economie funcțională într-un experiment de laborator pentru testarea limitelor răbdării colective.

Întrebarea cheie pentru tine ca investitor: vezi aceste evoluții ca pe o criză care trebuie evitată sau ca pe o oportunitate de a cumpăra active româneşti la prețuri reduse? Și mai important – ai instrumentele necesare pentru a lua această decizie în cunoștință de cauză?

Drumul înainte – sau cum să ieși din groapa pe care ai săpat-o singur

Să discutăm despre alternative la austeritate. Nu pentru că guvernul ar fi interesat să le exploreze – doamne ferește – ci pentru că tu, ca investitor, ca cetățean al acestei țări, ar trebui să înțelegi ce opțiuni ignoră politicienii atunci când aleg cea mai dureroasă cale posibilă.

Să începem cu versiunea oficială, cea pe care o servesc cu aplomb și convingere politicienii noștri.

Presiunea externă este reală – Comisia Europeană nu glumește când stabilește termene limită. 15 octombrie nu e o sugestie, e un ultimatum diplomatic îmbrăcat în termeni tehnici.

Blocarea fondurilor europene ar fi un dezastru. România riscă să piardă miliarde de euro din PNRR și din alte programe, bani care – în mod teoretic – ar trebui să modernizeze țara. Să pierzi banii europeni pentru că nu te poți abține să nu cheltuiești ca la nuntă e ca să mori de foame lângă un frigider plin, dar cu ușa blocată.

Sustenabilitatea fiscală pe termen lung chiar e în pericol. Datoria publică va ajunge la 62,3% din PIB în 2028 dacă nu se iau măsuri. Costurile de împrumut cresc constant, iar riscul unei crize de încredere devine din ce în ce mai concret. Precedentul Greciei nu e doar o poveste de adormit copiii – e un avertisment real.

Acum să vorbim despre ce nu vrea să recunoască nimeni oficial. Austeritatea în timpul unei încetiniri economice e ca să-ți tai mâna pentru că te doare degetul. Reduce consumul, strangulează investițiile și transformă o problemă fiscală într-o criză economică generalizată.

Impactul social e devastator și, mai grav, cumulativ. Când reduci veniturile oamenilor și calitatea serviciilor publice simultan, nu obții disciplină fiscală – obții revoltă socială. Protestele din educație și sectorul public, sunt doar începutul. Așteaptă să vezi ce se întâmplă când criza ajunge în spitale și la pensionari.

Arhitectura fiscală regresivă pe care o aplică România pune povara pe cei care oricum au cel mai puțin. TVA majorată lovește uniform – de la femeia de serviciu care cumpără pâine la directorul de bancă care își cumpără al treilea SUV. Să pretinzi că asta e echitate fiscală e ca să spui că ploaia e democratică pentru că udă pe toți la fel.

Alternativele pe care le ignoră sistemul: colectarea inteligentă

Digitalizarea ANAF-ului ar putea aduce venituri suplimentare de peste 1,7% din PIB anual. Să pui asta în perspectivă: e echivalentul a mare parte din deficitul actual, rezolvat prin simpla eficientizare a colectării. Dar, evident, e mai ușor să le iei banii oamenilor decât să-i forțezi pe evazioniști să-și plătească datoriile.

România are unul dintre cele mai mici grade de colectare a TVA din UE. Nu pentru că românii sunt mai smecheri la evaziune decât nemții – ci pentru că sistemul nostru fiscal e un haos birocratic în care evaziunea e mai ușoară decât plata corectă a taxelor.

Combaterea evaziunii fiscale ar putea fi mult mai profitabilă decât tăierea salariilor. Dar asta ar însemna să lupți cu interese puternice, să modernizezi aparatul fiscal și să faci treabă serioasă. Mai ușor îi faci pe bugetari și sectorul privat țapi ispășitori.

Fondurile europene: banii pe care-i ignorăm

Maximizarea absorbției fondurilor UE poate susține investițiile fără să pui presiune pe bugetul național. PNRR oferă miliarde de euro, dar România riscă să-i piardă din cauza incapacității administrative. E ca să ai un cont bancar cu sute de mii de euro, dar să nu-ți amintești PIN-ul.

Problema nu e lipsa banilor europeni – problema e că aparatul administrativ românesc e atât de ineficient încât nu reușește să-i acceseze și să-i cheltuie corect. În loc să repare sistemul, preferă să-i ia banii de la cetățeni.

Reforma structurală: soluția pe care nimeni nu o vrea

Reorganizarea administrației publice nu mai poate fi amânată. Câte ministere fac același lucru? Câte agenții guvernamentale au atribuții suprapuse? Câte companii de stat sunt deficitare an de an fără consecințe? Câți funcționari publici chiar produc valoare măsurabilă?

Analiza brutală a cheltuielilor publice trebuie să identifice risipa, ineficiența și privilegiile nejustificate. Nu tăieri oarbe, ci chirurgie de precizie care elimină tumoarea fără să ucidă pacientul.

Reforma sistemului de salarizare în sectorul public pentru a lega remunerația de performanță, nu de vechime sau conexiuni politice. Da, va durea. Da, va genera nemulțumiri. Dar alternativa e prăbușirea întregului sistem.

O reformă fiscală cuprinzătoare ar putea face sistemul mai echitabil și mai eficient simultan. Dar asta ar însemna să te uiți serios la facilități fiscale nejustificate, la suprapunerile din administrație, la companiile de stat care funcționează ca aspiratoare de bani publici.

Dar să faci reformă structurală înseamnă să te lupți cu sistem, să deranjezi sinecuri, să elimini privilegii. Mai ușor îi spui poporului că „trebuie să ne strângem cureaua” și gata.

Câteva cifre interesante:

- Îmbunătățirea colectării ANAF cu 30% = 18,5 miliarde lei (fără să crești taxele!)

- Combaterea evaziunii fiscale = 25,2 miliarde lei

- Digitalizarea completă a ANAF = 8,3 miliarde lei economii

- Valorificarea fondurilor UE = 42 miliarde lei disponibili

- Reforma administrației publice = 12,8 miliarde lei

Total: 121,3 miliarde lei – de patru ori mai mult decât măsurile actuale de austeritate!

Lecții din laboratorul european: ce funcționează când vrei cu adevărat

Portugalia a demonstrat că se poate trece de la deficit la excedent fără să transformi țara într-un cimitir economic.

Secretul portughez: combinația între consolidare fiscală inteligentă și protecția categoriilor vulnerabile. Au prioritizat eficiența colectării în locul creșterii simple a taxelor, au investit în domenii productive și au menținut coeziunea socială. În 2015 avea deficit de 4,4% din PIB, în 2019 înregistra primul excedent bugetar în 50 de ani. Între 2015 și 2022 a obținut a doua cea mai mare reducere a deficitului din UE și a treia cea mai mare reducere a datoriei publice.

Dar Portugalia avea și leadership politic competent – un detaliu minor, aparent.

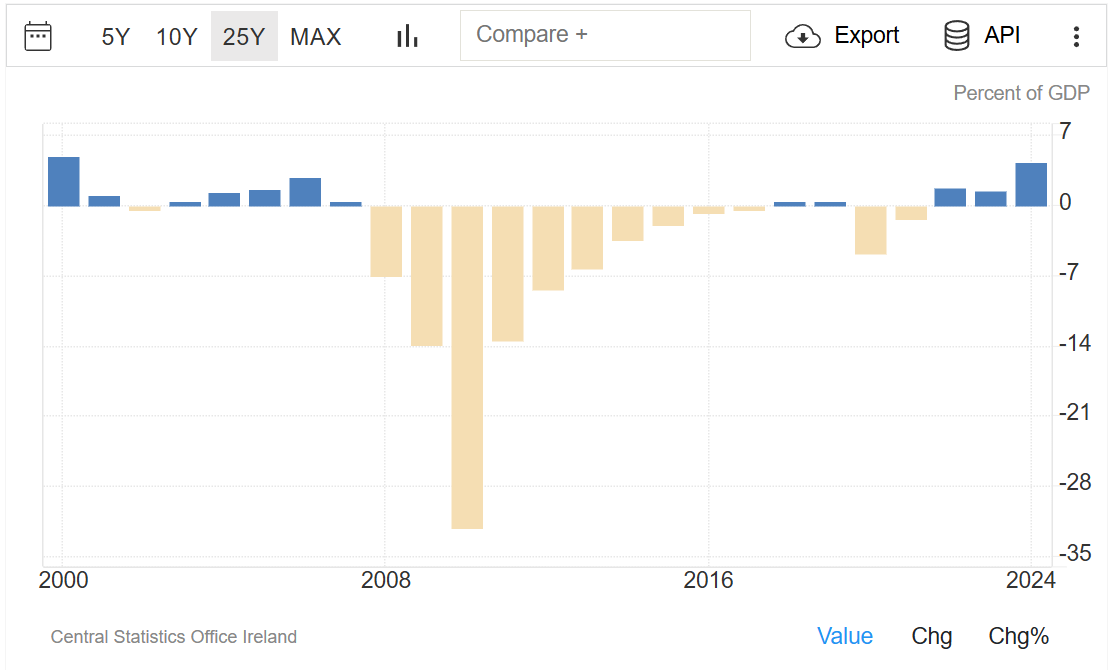

Irlanda s-a confruntat cu o criză bancară majoră între 2007-2010, dar ritmul consolidării fiscale a fost de două ori mai lent decât în Portugalia. Rezultatele au fost diferite – nu mai slabe, ci pur și simplu diferite. Demonstrează că nu există o rețetă universală pentru criza fiscală.

Consolidarea sectorului bancar a fost prioritatea, iar măsurile fiscale au fost implementate gradual. Irlanda a ales stabilitatea sistemului financiar în locul vitezei de ajustare bugetară. A funcționat, dar cu alt timing și alte priorități.

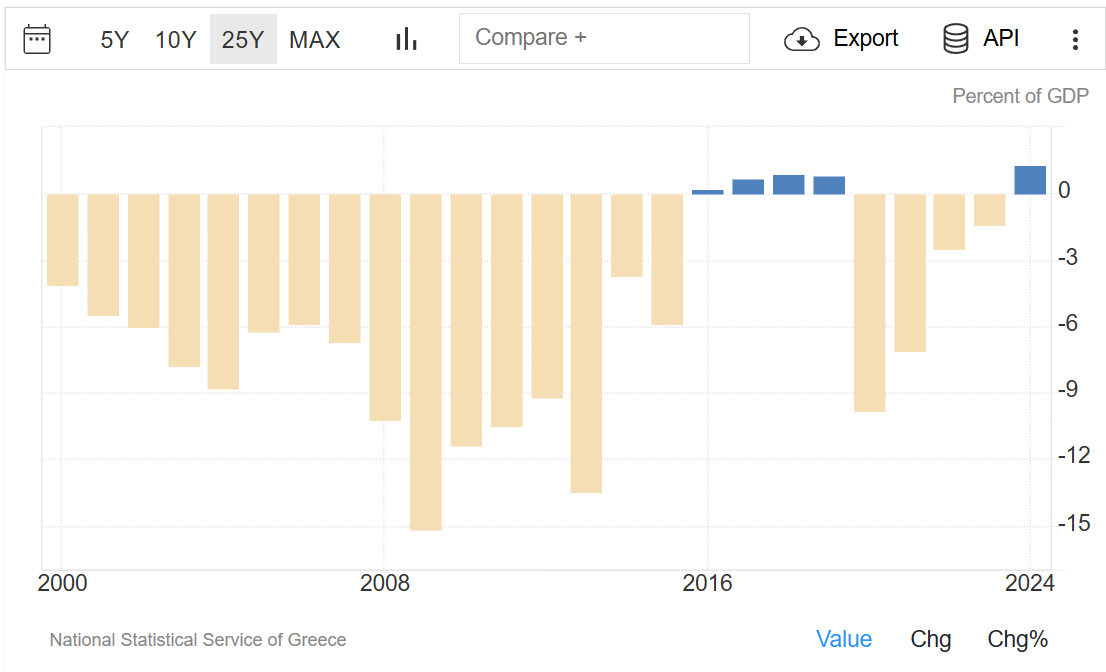

Grecia e exemplul perfect de austeritate extremă care a funcționat… după ce a distrus țara. Atena a ajuns la restructurarea datoriilor cu o reducere de 53,5% din valoarea nominală – echivalentul financiar al amputației. Măsurile de austeritate impuse de „Troika” (FMI, Comisia Europeană, BCE) au fost atât de severe încât au transformat o criză fiscală într-o tragedie socială.

Pensiile au fost tăiate brutal, șomajul a ajuns la 25%, iar PIB-ul s-a contractat cu peste 25% în șase ani. Curtea Europeană a Drepturilor Omului a considerat măsurile drept „obiectiv legitim de interes public”, dar costul social a fost devastator. Grecia s-a stabilizat fiscal, dar a rămas cu cicatrici sociale profunde.

România pare să combine dezavantajele tuturor fără să beneficieze de avantajele niciuneia. Nu avem criza extremă a Greciei care să justifice măsurile extreme, nu avem competența Portugaliei pentru strategii inteligente, nu avem o strategie și prioritizare clară și implementare graduală ca Irlanda.

În schimb, avem: populism fiscal urmat de panică fiscală, promisiuni electorale urmate de măsuri dureroase, și o incapacitate cronică de a învăța din propriile greșeli sau din experiența altora.

Modelul pe care-l ignorăm: Estonia și disciplina preventivă

Estonia nu apare în lista țărilor cu crize fiscale pentru că nu a ajuns să aibă una. Au implementat regulile fiscale preventive, au menținut disciplina bugetară chiar și în vremuri bune și au construit rezerve pentru vremuri grele.

Lecția pe care o ignorăm: Prevenția e mai ieftină decât tratamentul. Dar prevenția cere disciplină când totul merge bine – exact momentul când politicienii românești preferă să împartă cadouri electorale.

Lecția pentru România

Austeritatea extremă funcționează, dar prețul e atât de mare încât victoria seamănă cu înfrângerea. Când ajungi să-ți restructurezi datoriile, ai pierdut deja războiul economic.

Pierderea încrederii externe e deja în curs. Investitorii străini devin reticenți, fondurile de investiții exclud România din portofolii, companiile multinaționale reconsideră planurile de expansiune. O retrogradare la „junk” ar accelera dramatic acest proces.

Criza bancară colaterală devine posibilă. Băncile românești dețin obligațiuni de stat care își pierd valoarea odată cu retrogradarea ratingului. Costurile lor de finanțare cresc, iar capacitatea de creditare se reduce. Economia reală rămâne fără oxigen financiar.

Întrebarea pe care și-o pune orice investitor cu minte: dacă politicienii români cunosc aceste alternative și totuși aleg austeritatea, înseamnă că sunt incompetenți sau că au alte interese? Și care dintre variante e mai îngrijorătoare pentru portofoliul tău?

Comunicarea și consensul social: cum să vinzi austeritatea

Transparența completă asupra situației fiscale reale. Să spui adevărul despre deficit, despre costuri, despre alternative. Oamenii nu sunt proști – pot înțelege necesitatea sacrificiilor dacă li se explică onest.

Echitatea în distribuirea costurilor – cei care au mai mult trebuie să contribuie proporțional mai mult. Nu poți cere de la femeia de serviciu să se sacrifice pentru a proteja privilegiile directorilor de companii de stat.

Demonstrarea progresului prin indicatori clari și raportare regulată. Oamenii acceptă durerea dacă văd că duce undeva, nu dacă pare infinită și fără sens.

Calendarul realistic: etapele ieșirii din criză

2025 – Anul Stabilizării: Implementarea măsurilor imediate, digitalizarea ANAF, începerea reformelor structurale. Obiectiv: reducerea deficitului la 6% din PIB.

2026 – Anul Reformelor: Reorganizarea administrației, maximizarea fondurilor europene, investiții în infrastructură critică. Obiectiv: deficit sub 4% din PIB.

2027 – Anul Consolidării: Finalizarea reformelor, stabilizarea sistemului fiscal, îmbunătățirea ratingului de credit. Obiectiv: deficit sub 3% din PIB.

Alternativa: scenariul dezastrului

Dacă România nu adoptă reformele necesare rapid și eficient, alternativa e clară: retrogradarea la „junk”, creșterea dramatică a costurilor de împrumut, depreciere masivă a leului, criză economică generalizată și, în final, apelul la asistența financiară externă cu condiționalități mult mai dure.

Grecia din 2010 va părea o experiență plăcută comparativ cu ce va urma dacă alegem calea inacțiunii sau a măsurilor cosmetice.

Învățămintele pentru investitorul inteligent

Criza fiscală prin care trece România nu e doar spectacol politic – e un master class în timp real despre cum deciziile macroeconomice proaste se transformă în riscuri concrete pentru portofoliile și buzunarele personale. Când statul nu știe să-și gestioneze propriile finanțe, devine și mai crucial ca tu să-ți stăpânești perfect pe ale tale.

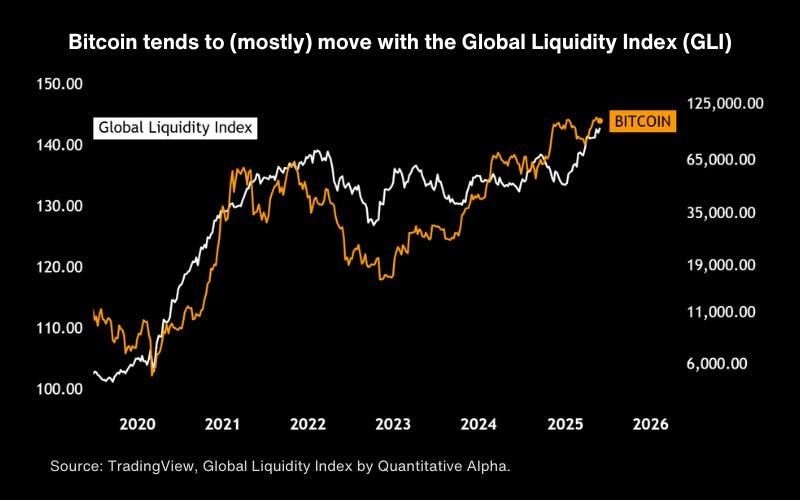

Incertitudinea fiscală, riscul retrogradării la „junk”, volatilitatea leului și perspectivele economice sumbre creează un mediu de investiții complex care cere mai mult decât intuiție și noroc. Cere educație financiară solidă și strategii adaptate la realitățile economice româneşti.

Tocmai de aceea, Profit Point organizează un workshop de educație investițională – 3 zile, câte 2 ore pe zi, complet GRATUIT – dedicat investitorilor care vor să înțeleagă cum să se descurce prin astfel de contexte economice volatile. Nu teorii abstracte, ci instrumente practice pentru a-ți proteja și dezvolta patrimoniul când întreaga țară trece prin turbulențe fiscale.

Pentru cei care vor să aprofundeze și alte aspecte ale educației financiare, gama completă de proiecte Profit Point oferă resurse adaptate diferitelor nivele de experiență și obiective de investiții.

📩 Primești zilnic, pe mail, știrile și analizele esențiale – Pastila Financiara

🧩 Asculți pastila financiară în timp ce mergi spre job sau sală – Pastila Financiara Spotify

Găsești sprijin și răspunsuri în comunitatea noastră – canal Telegram

👥 Vrei să vezi cum gândesc și alții ca tine? Intră aici – pagina facebook Bani în +

📱 TikTok 📸 Instagram 📘 Facebook

📥 Contactează-ne oricând la: comunicare@profit-point.eu

De final…

România se află la o răscruce fiscală care va defini următorii ani ai economiei naționale. Alegerea între reformele inteligente și dezastrul controlat nu aparține doar politicienilor – aparține și fiecărei persoane care decide cum să-și protejeze patrimoniul în aceste vremuri incerte.

Întrebarea care rămâne deschisă nu e doar dacă România va evita categoria „junk”, ci dacă tu ai instrumentele necesare pentru a prospera indiferent de incompetența guvernamentală.

Pentru că, în final, criza fiscală va trece – dar alegerile pe care le faci acum în privința educației și strategiilor tale financiare îți vor modela portofoliul pentru următorul deceniu.

Avertisment de risc: Investițiile în active financiare implică riscuri, inclusiv posibilitatea pierderii integrale a capitalului investit. Informațiile din acest editorial au caracter educațional și nu constituie recomandări de investiții. Consultați întotdeauna un consilier financiar autorizat înainte de a lua decizii de investiții și evaluați-vă cu atenție toleranța la risc și obiectivele financiare personale.