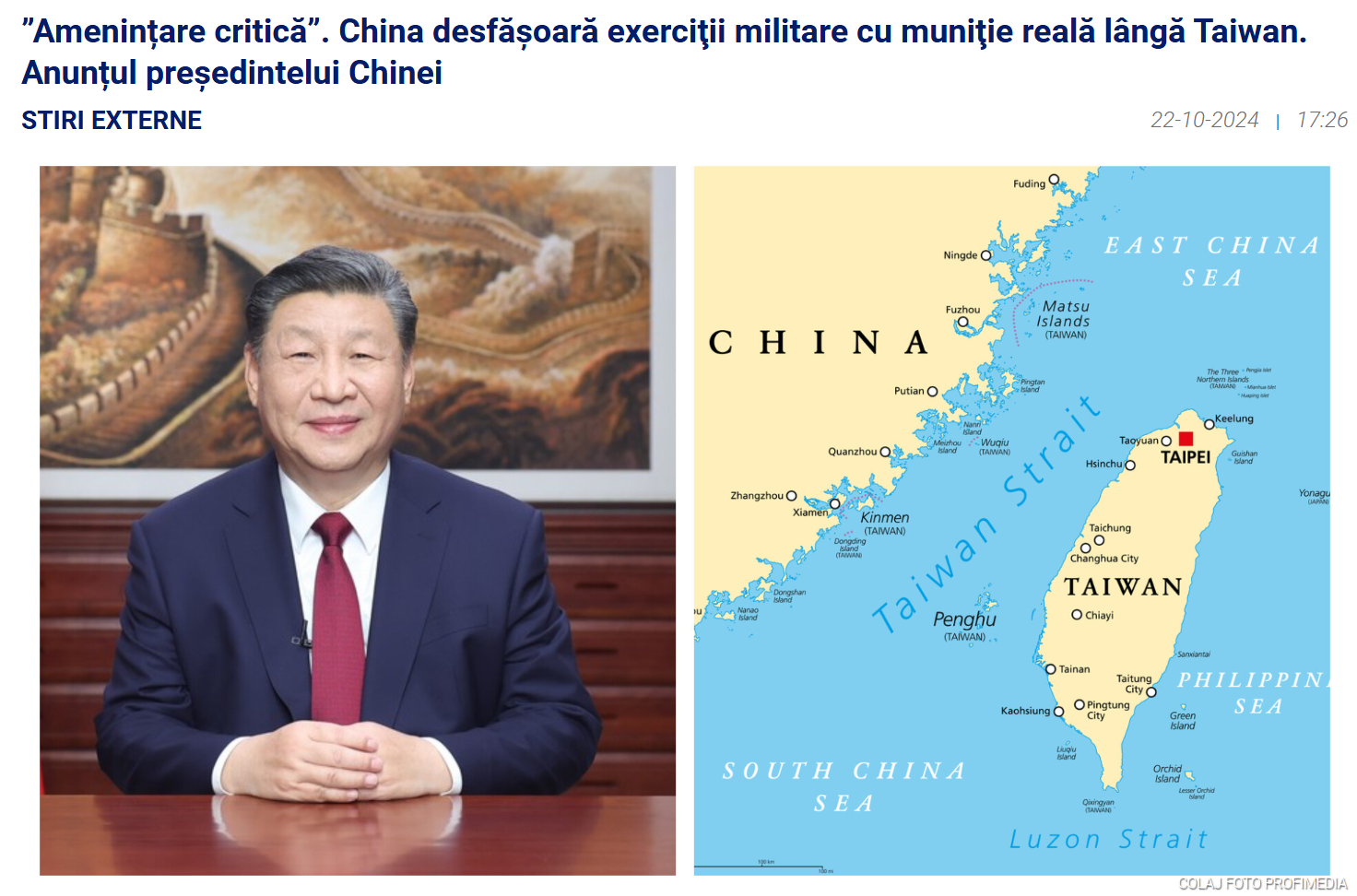

Când te gândești la riscurile care îți pot dinamita portofoliul, probabil îți vin în minte crash-urile bursiere, inflația galopantă sau poate o recesiune binecunoscută. Dar ce-ar fi să-ți spun că una dintre cele mai mari amenințări la adresa investițiilor tale se află pe o insulă de 36.000 de kilometri pătrați, undeva în Strâmtoarea Taiwanului?

Nu, nu e science fiction. E realitatea din 2026.

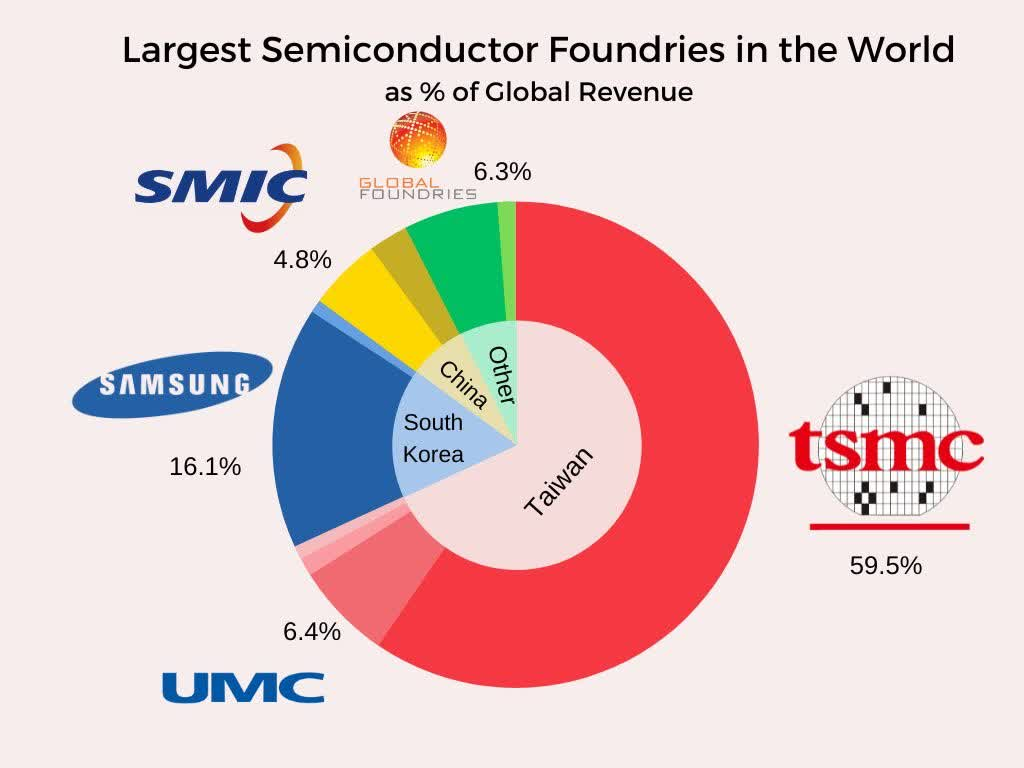

Taiwan – o bucată de pământ pe care mulți abia o pot poziționa pe hartă – deține ceva ce face ca gigantii tech din portofoliul tău (Apple, Nvidia, Tesla) să transpire noaptea: 90% din cei mai avansați semiconductori din lume. Toate produse într-o zonă pe care China o consideră „teritoriu rebel” și pe care Statele Unite s-au angajat (oarecum, cam în stil „poate da, poate nu”) să o apere.

Simpatic, nu?

Conflictul din Strâmtoarea Taiwanului nu e doar o dispută teritorială aruncată la știri între breaking news-uri despre celebrități. E un punct fierbinte geopolitic care poate reseta complet lanțurile de aprovizionare globale, poate trimite indicii bursieri în picaj liber și poate transforma strategia ta de investiții într-un exercițiu de supraviețuire. Deci hai să dezbrăcăm această problemă de straturile ei de diplomație politicoasă și ambiguitate strategică și să înțelegem de ce Taiwanul ar trebui să fie pe radarul tău ca investitor, indiferent dacă ești la început de drum sau ai deja un portofoliu diversificat care arată impecabil pe hârtie.

Scurtă istorie a unei separații complicate (sau cum te trezești că o insulă devine subiect de conflict global)

Să facem un pic de istorie. Aici e esențial să înțelegi de ce ajungem în 2025 cu două superputeri care se holbează una la alta peste o strâmtoare de 180 de kilometri.

Totul începe în anul 1949, când China era prinsă într-un război civil sângeros. Pe de o parte, comuniștii conduși de Mao Zedong, sprijiniți de Uniunea Sovietică. Pe cealaltă parte, naționaliștii Republicii Chineze (ROC), care aveau tot ce-și dorea un guvern… mai puțin victoria. Când praful s-a lăsat, Mao controla continentul, iar naționaliștii învinși s-au retras în Taiwan – o insulă care tocmai fusese eliberată de ocupația japoneză după al Doilea Război Mondial.

Taiwan nu era doar un loc unde să-și plângă înfrângerea. Era strategic: terenuri agricole bogate, poziție pivotală în rutele maritime ale Asiei, un atu pe care imperiile îl râvneau încă din secolul al XVI-lea. Naționaliștii și-au instalat guvernul militar, au reprimat brutal orice formă de opoziție (comuniști, susținători ai independenței – toată lumea era suspectă) și au declarat că ei sunt adevăratul guvern al Chinei.

Beijingul, evident, avea o altă părere. Pentru comuniștii continentali, Taiwanul era (și rămâne) o „provincie rebelă” care trebuie readusă la patria-mamă, prin forță dacă este necesar.

Iar aici intră americanii, cu stilul lor diplomatic atât de… nuanțat.

Inițial, SUA nu erau prea entuziasmate să se bage în această ciorbă asiatică. Aveau destule pe cap: reconstrucția Europei, Războiul Rece cu URSS, probleme mai presante decât o dispută civilă chineză. Președintele Truman a exclus chiar Taiwanul din „perimetrul defensiv” american, un semnal clar că insula nu era prioritate.

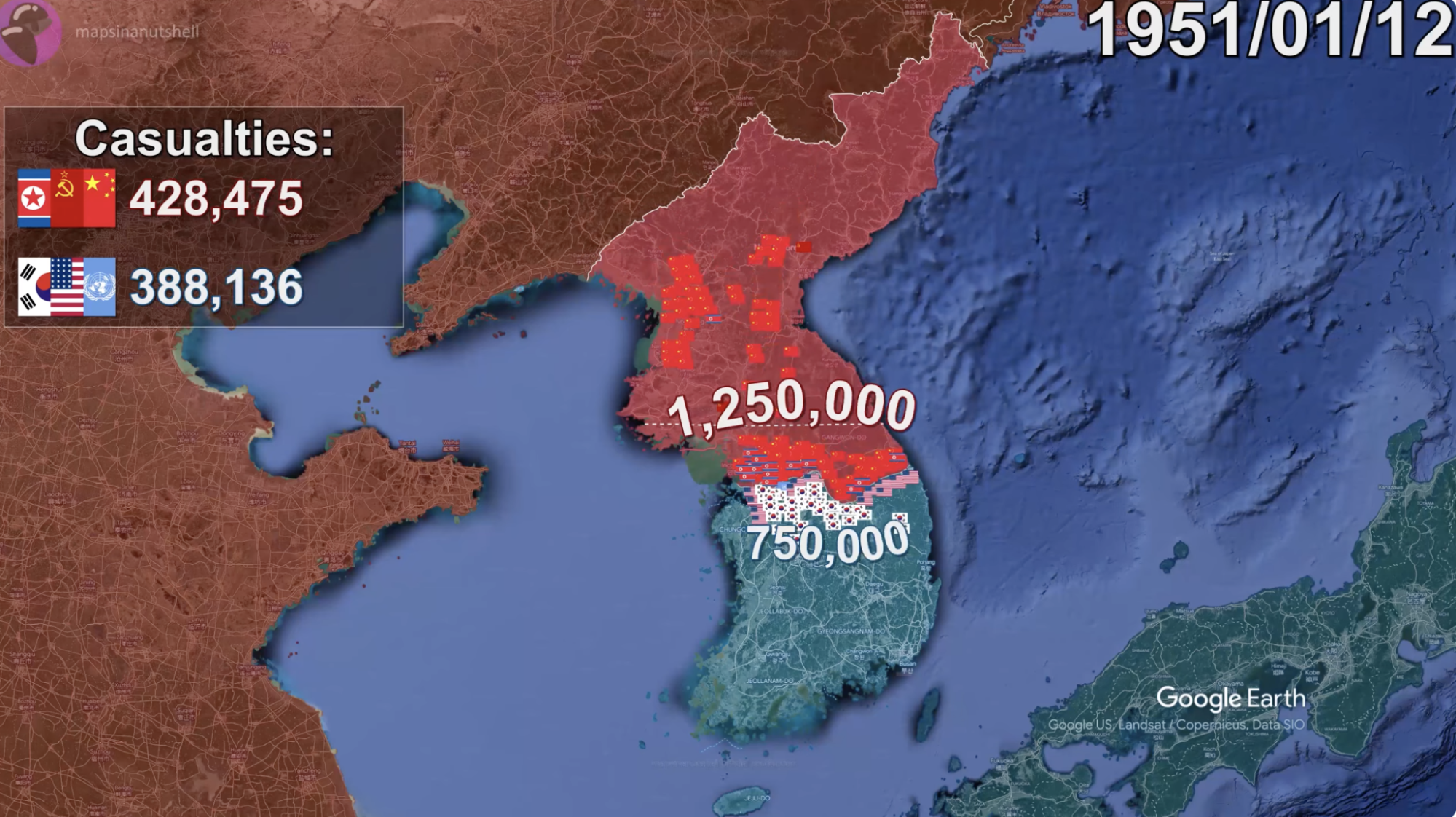

Dar apoi, în 1950, izbucnește Războiul Coreean. Coreea de Nord, susținută de Stalin și Mao, invadează Sudul. Panica se instalează în Washington: comunismul se extinde agresiv în Asia, și dacă e ocupată Korea, poate pică și Taiwanul, și apoi… efectul de domino pe care îl cunoaștem din manualele de istorie.

Inversare totală de politică: SUA trimite trupe în Coreea și, simultan, decide că Taiwanul merită apărat. Ba chiar instalează arme nucleare pe insulă până în 1960. Timp de peste două decenii, schimburi de artilerie zilnice peste Strâmtoare devin rutină. Echilibrul puterii se menține printr-un concept care sună impresionant dar e, în realitate, o artă a improvizației: ambiguitatea strategică.

Traducere simplă? SUA spune oficial că statutul Taiwanului e „nedeterminat”, dar îi vinde arme și promite (vag, fără să se angajeze 100%) că o să intervină dacă este atacat de China. În același timp, descurajează Taiwanul să declare independență oficială, ca să nu provoace Beijing-ul. E genul acela de echilibristică diplomatică unde toată lumea știe exact ce se întâmplă, dar nimeni nu recunoaște deschis.

Și surpriză: dansul ăsta continuă și astăzi.

Dar iată unde devine cu adevărat interesant: în anii ’60, un alt jucător intră în scenă, și tabloul geopolitic se complică și mai tare…

Jocul de șah sino-american: când inamicul inamicului devine… complicat

Anul 1969 aduce o fisură neașteptată în blocul comunist: China și Uniunea Sovietică, foste aliate, ajung să se urască cordial. Diferențele ideologice escaladează rapid – politicile radicale ale lui Mao contrastează violent cu pragmatismul sovietic. Rezultatul? Ciocniri armate la frontieră și o neîncredere reciprocă care transformă aliații, în potențiali adversari.

Pentru Washington, asta e o oportunitate de aur.

Administrația Nixon, cu Henry Kissinger în rol de arhitect diplomatic, vede șansa de a exploata ruptura sino-sovietică. Logica e simplă: dacă reușești să normalizezi relațiile cu China, câștigi un avantaj masiv asupra URSS. Problema? Taiwanul stă exact în mijlocul negocierilor.

Beijingul pune carțile pe masă fără echivoc: principiul „o singură China” e non-negociabil. Taiwanul trebuie recunoscut ca parte a Chinei. Kissinger, în discuțiile sale secrete din 1971, recunoaște tacit că reunificarea e posibilă. Nixon merge și mai departe în conversațiile private, acceptând că Taiwanul face parte din China.

Public, SUA mențin ambiguitatea strategică și continuă să susțină Taiwanul. Privat, liderii americani fac compromisuri care contrazic complet retorica oficială.

E genul acela de ipocrizie diplomatică rafinată unde toată lumea știe adevărul, dar protocolul cere să se prefacă altfel. Washingtonul vrea relații normale cu Beijing (și accesul la piața chineză), dar nu poate abandona Taiwanul fără să pară că trădează un aliat. Soluția? Dublul limbaj instituționalizat.

Și cumva, aranjamentul ăsta fragil funcționează decenii la rând.

Între timp, Taiwanul se transformă radical.

Din anii ’70 până în ’90, insula trece de la o dictatură militară sub legea marțială la o democrație funcțională, cu alegeri libere și o societate civilă vibrantă. Mai mult, devine un gigant tehnologic – semiconductorii taiwanezi încep să alimenteze revoluția digitală globală.

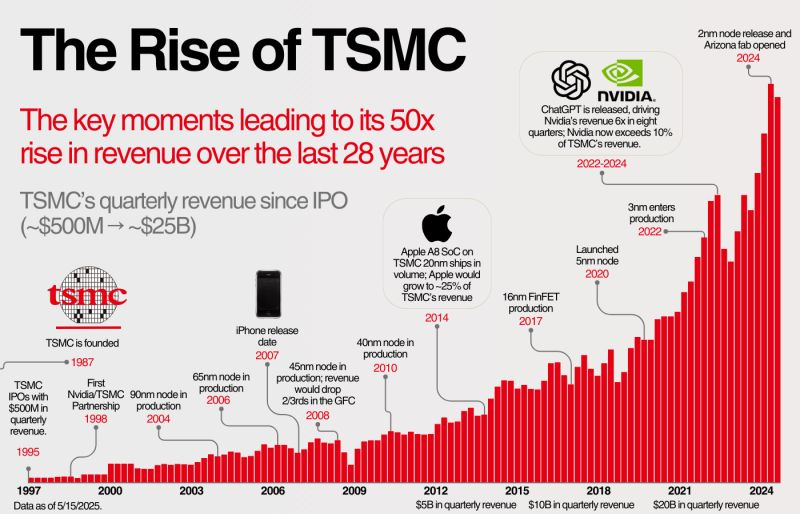

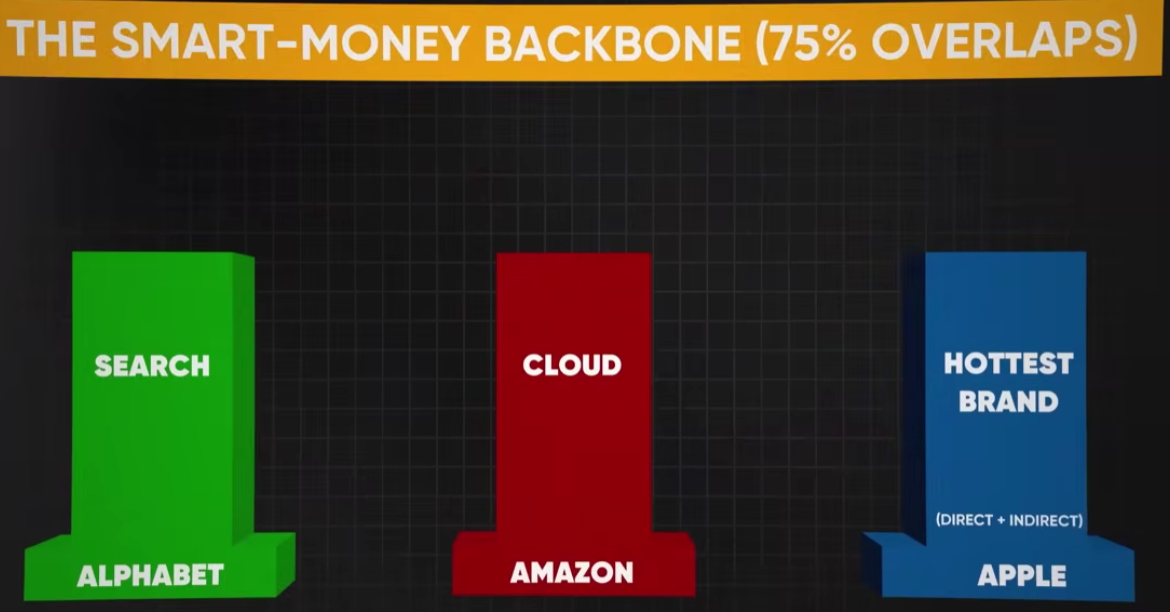

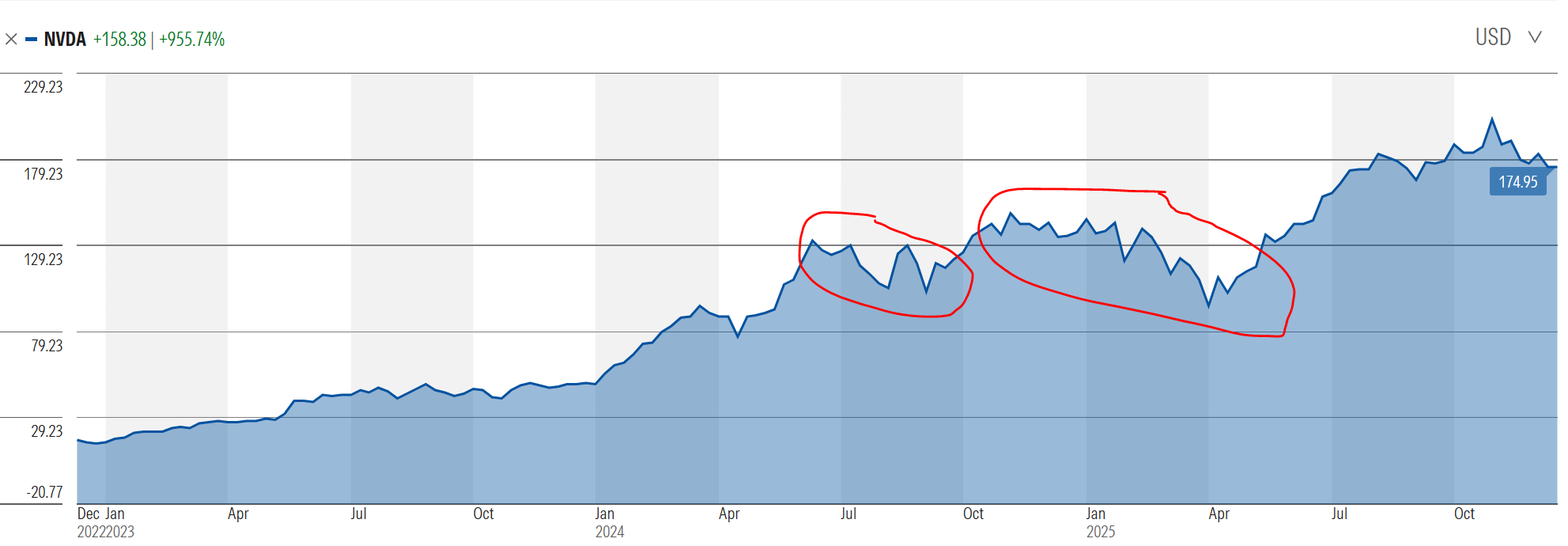

TSMC (Taiwan Semiconductor Manufacturing Company) apare în 1987 și devine, treptat, producătorul de cipuri cel mai avansat din lume. Azi, când Apple lansează un iPhone, când Nvidia produce procesoare pentru AI, când industria auto încearcă să electrifice totul – toți depind de fabricile din Taiwan.

Această evoluție economică și democratică complică și mai mult ecuația. Pentru taiwanezi, identitatea națională se îndepărtează din ce în ce mai mult de China continentală. Pentru Beijing, succesul democratic al insulei e o provocare ideologică directă – o dovadă vie că un sistem non-autoritar poate funcționa în spațiul chinezesc.

Tensiunile cresc proporțional. În 1996, primele alegeri prezidențiale democratice din Taiwan declanșează o criză majoră: China testează rachete în Strâmtoare, simulând un blocaj naval. SUA răspund trimițând două grupuri de portavioane – cea mai mare demonstrație de forță navală americană din Asia după Războiul din Vietnam.

Mesajul e clar: descurajarea funcționează în ambele sensuri, dar costul menținerii status quo-ului crește constant.

Iar asta ne aduce la întrebarea esențială pentru tine, ca investitor: de ce contează astea toate pentru portofoliul tău? Pentru că tehnologia pe care o dețin taiwanezii a devenit prea critică pentru a mai fi ignorată.

Dacă vrei să înțelegi cum astfel de mișcări geopolitice afectează piețele în timp real – nu peste săptămâni, ci atunci când se întâmplă – abonează-te la Pastila Financiară, newsletter-ul nostru care transformă știrile financiare complexe în analize clare, pe înțelesul tuturor. Fără jargon inutil, fără panica artificială. Doar informația de care ai nevoie pentru a lua decizii informate.

Și vorbind de tehnologie critică, hai să dezgropăm exact ce înseamnă dependența globală de semiconductorii taiwanezi – și de ce ar trebui să-ți pese enorm…

Semiconductorii: noul petrol (și de ce ar trebui să-ți pese)

Hai să vorbim despre dependență. Nu cea psihologică, ci cea economică – mult mai periculoasă și mult mai greu de rezolvat.

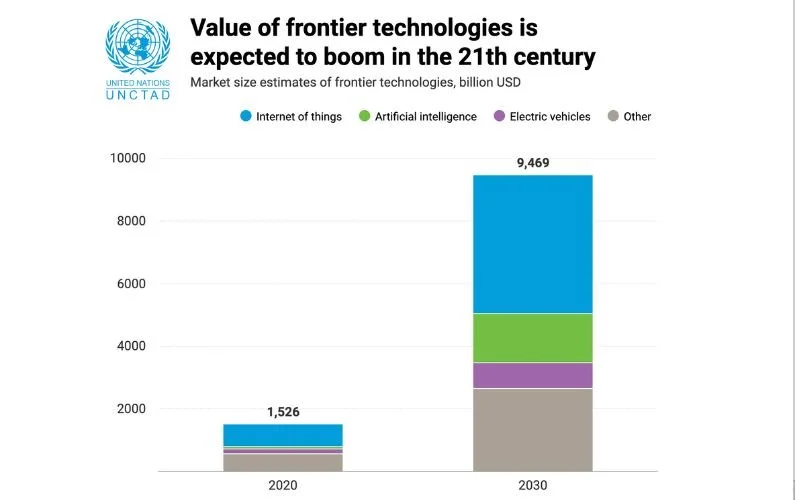

Taiwan produce 90% din cei mai avansați semiconductori din lume (și peste 60% din producția generala globală de semiconductori). Nu cipuri generice pe care le găsești în telecomanda TV-ului, ci procesoare de 3-5 nanometri, vârful tehnologiei actuale, indispensabile pentru tot ce înseamnă AI, cloud computing, vehicule electrice, telefoane flagship, data centers și infrastructura 5G.

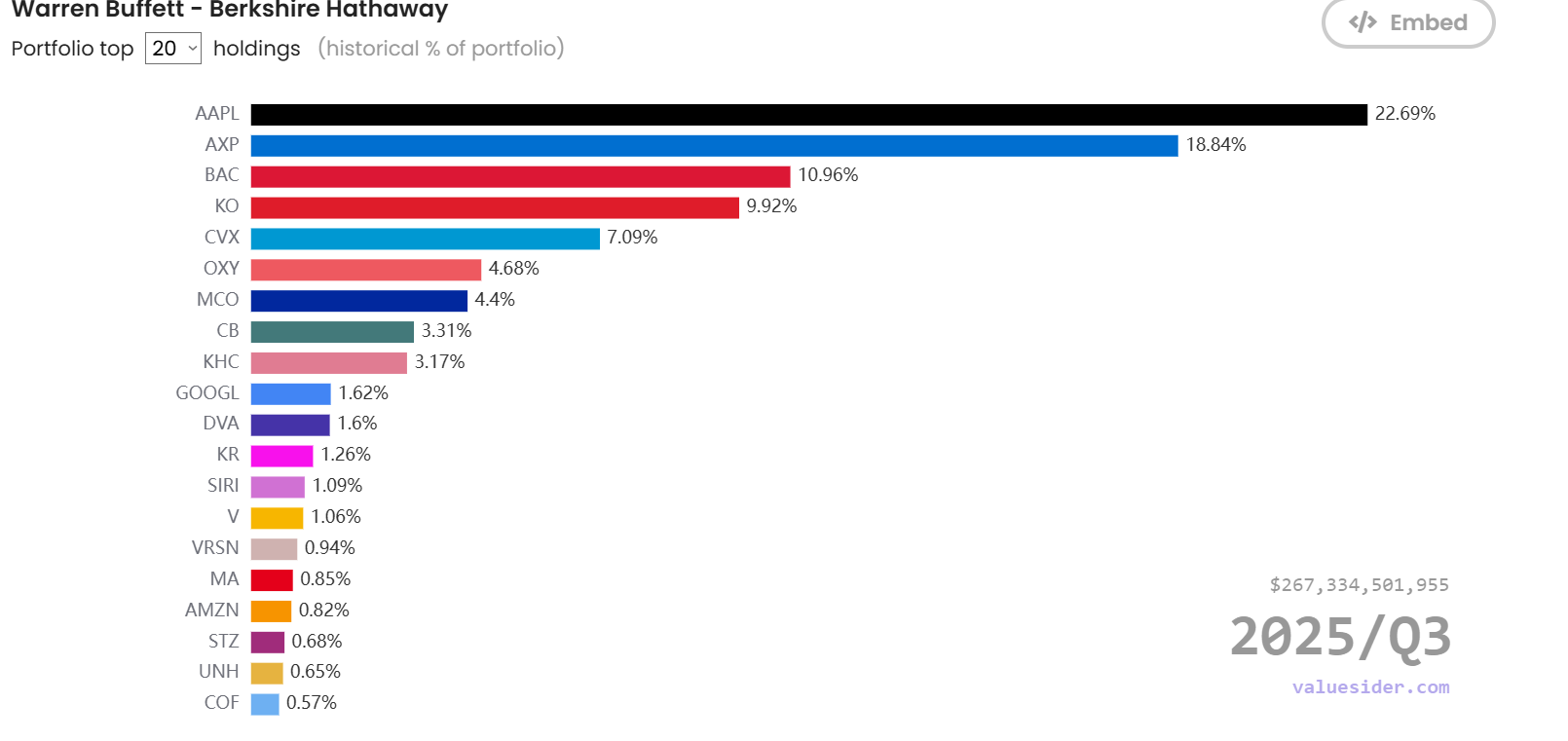

TSMC singură controlează peste 60% din producția globală de semiconductori și are monopol virtual pe segmentul ultra-avansat. Apple, Nvidia, AMD, Qualcomm – toți stau la coadă la ușa TSMC. Chiar și Intel, gigantul american care ar trebui teoretic să-și facă propriile cipuri, produce la taiwanezi.

Ce s-ar întâmpla dacă Strâmtoarea Taiwanului se blochează? Dacă un conflict militar întrerupe producția? Dacă lanțurile de aprovizionare se opresc brusc?

Nu trebuie să speculăm prea mult. Avem deja un preview: criza semiconductorilor din 2021. O penurie relativă – provocată de pandemie, creșterea cererii și câteva fabrici oprite temporar – a blocat industria auto globală timp de luni întregi. Ford, General Motors, Volkswagen au oprit liniile de producție. Listele de așteptare pentru mașini noi au explodat. Prețurile vehiculelor second-hand au crescut cu 30-40%.

Și asta a fost doar o criză de aprovizionare limitată, fără conflict militar, fără blocade, fără tensiuni geopolitice majore.

Acum imaginează-ți varianta apocaliptică: un conflict real în jurul Taiwanului ar însemna oprirea completă a producției de cipuri avansate. Nu întârzieri – oprire totală. Industria tech globală ar intra în colaps. Smartphone-urile, laptopurile, serverele AI – toate ar deveni rare și extrem de scumpe, ca în zilele bune ale socialismului, doar că de data asta la nivel global.

Acțiunile Nvidia, Apple, AMD, Tesla – prezente în portofoliile majorității investitorilor care se cred „diversificați” – ar vedea prăbușiri spectaculoase. ETF-urile tech (QQQ, XLK, VGT) ar pierde valoare mai repede decât poți spune „de ce naiba am pus tot în tech?”. Chiar și sectoarele aparent neafectate – automotive, sănătate, telecom – ar simți șocul.

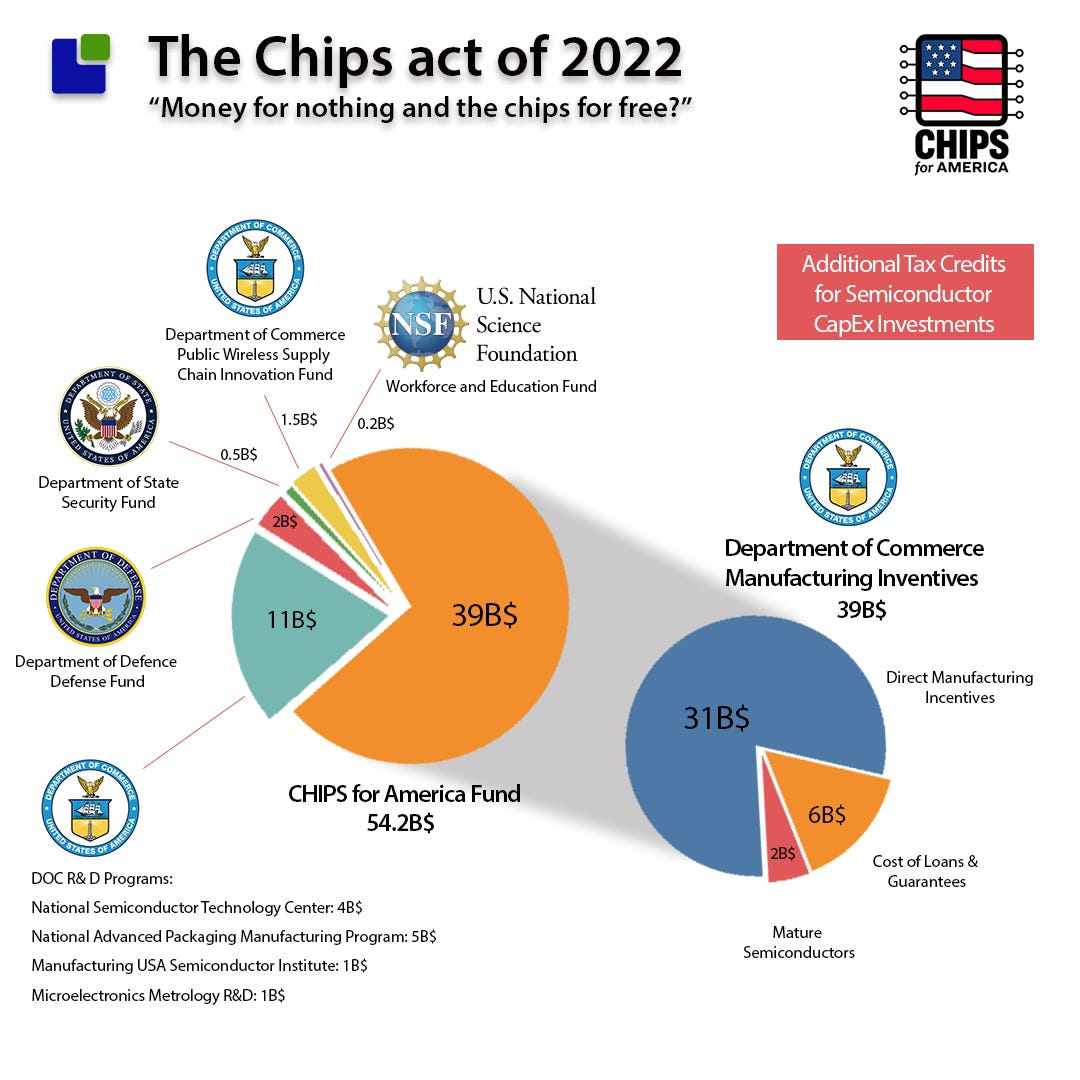

Acum, desigur, toată lumea e în panică retroactivă. Europa și SUA au înțeles problema – cu vreo 15 ani întârziere, dar au înțeles. CHIPS Act din SUA (54 miliarde dolari pentru producția locală) sună impresionant pe hârtie. Intel construiește fabrici noi în Arizona și Ohio. Samsung investește masiv în Texas. Toată lumea vrea brusc să fie „independentă tehnologic”.

Problema? Fabricarea semiconductorilor avansați e extraordinar de complexă. TSMC a avut nevoie de 30 de ani pentru a perfecționa procesul. Nu poți să copiezi asta în 3-5 ani, oricâte miliarde arunci în proiect. Noile fabrici americane și europene nu vor deveni complet operaționale și competitive înainte de 2027-2030. Până atunci, dependența rămâne critică, iar riscul geopolitic crește.

Și vorbind de a rămâne informat în timp real despre astfel de riscuri – dacă preferi să asculți analiza decât să citești, avem versiunea audio a Pastilei Financiare proiect în format podcast. Perfect pentru cei care nu au timp să stea pe articole lungi, dar vor să înțeleagă rapid ce se întâmplă și ce impact are asupra investițiilor.

Acum să vedem ce se întâmplă concret azi, în 2025, și ce scenarii ar trebui să avem pe radar.

Ce urmează și de ce ar trebui să rămâi vigilent (nu paranoic)

Tensiunile actuale nu sunt doar retorică goală. China a intensificat semnificativ intimidarea militară în ultimii ani: incursiuni zilnice în spațiul aerian al Taiwanului, exerciții navale care simulează blocade, teste cu rachete care „întâmplător” cad în apele din jurul insulei. Beijing nu mai ascunde intențiile – Xi Jinping a declarat în repetate rânduri că reunificarea e „inevitabilă” și că forța militară rămâne o opțiune pe masă.

Taiwan, la rândul său, nu stă cu mâinile în sân. Își modernizează armata, cumpără arme americane (Patriot, F-16, sistemele de apărare coastieră) și pregătește populația civilă pentru scenarii de invazie. Taiwanezii au văzut ce s-a întâmplat în Ucraina și știu că „comunitatea internațională” reacționează mai mult cu sancțiuni decât cu trupe pe teren.

SUA? Păi, administrația Biden a abandonat parțial „ambiguitatea strategică” – oficiali americani au declarat de mai multe ori că vor apăra, militar, Taiwanul. Apoi Casa Albă corectează declarațiile, reiterând că politica oficială nu s-a schimbat. E genul acela de claritate care nu clarifică absolut nimic și ține pe toată lumea în tensiune constantă.

Scenariile posibile? Hai să le trecem în revistă, fără a intra în science-fiction:

Scenariul 1: Status quo fragil (cel mai probabil pe termen scurt). China continuă intimidarea, Taiwan rezistă, SUA vând arme și fac declarații ambigue. Toată lumea are de câștigat din menținerea statu-quo-ului – China nu riscă un război devastator, Taiwanul rămâne independent de facto, SUA păstrează influența în Pacific fără să sacrifice soldați. Piețele financiare respiră ușurate, semiconductorii continuă să curgă, portofoliile tale rămân intacte.

Scenariul 2: Escaladare graduală – blocada economică. China implementează o blocadă navală „soft” – inspecții forțate ale navelor comerciale, restricții asupra rutelor maritime, presiune economică crescândă fără invazie militară directă. E varianta „cucerire fără să tragi un glonț”. Impactul economic ar fi sever: întreruperi ale lanțurilor de aprovizionare, creșterea prețurilor semiconductorilor, volatilitate extremă pe piețele tech. Dar nu ar declanșa automat un război direct SUA-China.

Scenariul 3: Conflict militar limitat. Incidente armate localizate – o navă scufundată, un avion doborât, ciocniri la scară mică care escaladează necontrolat. Riscul de eroare de calcul e uriaș când ai atâtea forțe militare concentrate într-o zonă mică. Piețele globale ar intra în panică, sell-off masiv pe acțiuni, refugiu către obligațiuni și aur. Semiconductorii? Producția s-ar opri instant.

Scenariul 4: Invazia full-scale (cel mai puțin probabil, dar cel mai catastrofal). China invadează Taiwan militar. SUA intervin sau nu – oricum, consecințele economice sunt apocaliptice. Industria tech globală intră în colaps, economie mondială în recesiune severă, portofoliile tale… mai bine nici nu vrei să știi.

Realist vorbind, China nu are un interes economic să invadeze Taiwan în viitorul apropiat. Costurile ar fi imense: sancțiuni occidentale devastatoare (mult mai severe decât cele împotriva Rusiei), izolare economică, distrugerea propriei economii care depinde masiv de exporturi. Xi Jinping e autoritar, dar nu e suicidal economic.

Problema? Logica economică nu guvernează întotdeauna deciziile geopolitice. Naționalism exacerbat, presiuni interne, calcule greșite – toate pot duce la decizii iraționale. Putin a invadat Ucraina în ciuda costurilor economice evidente. Să presupui că liderii acționează întotdeauna rațional este o greșeală de începător.

Câteva măsuri pragmatice:

Diversifică geografic și sectorial. Dacă tot portofoliul tău e concentrat în tech american care depinde de Taiwan, ai o problemă. Adaugă expunere către Europa, piețe emergente (dar nu China), sectoare defensive (utilități, consumabile de bază, sănătate).

Hedging inteligent. Metale prețioase (aur, argint), obligațiuni guvernamentale de calitate (Treasuries americane, Bunds germane), poate chiar câteva poziții în energie sau materii prime. Nu pentru profit spectaculos, ci pentru protecție când totul se prăbușește simultan.

Rămâi informat, dar fără obsesie. Urmărește evoluțiile geopolitice, dar nu lua decizii impulsive la fiecare titlu senzațional. Piețele reacționează la știri, dar se recuperează adesea rapid după panici neraționale.

Taiwanul nu dispare mâine de pe hartă. China nu invadează săptămâna viitoare. Dar riscul există, crește treptat și ignorarea lui nu-l face mai mic. Investițiile inteligente nu înseamnă să prezici viitorul perfect – ci să te pregătești pentru mai multe scenarii posibile și să nu fii complet luat prin surprindere când unul din ele se materializează.

Concluzie: Geopolitica nu e o poveste de adormit copiii – e banii tăi

Deci, ce am învățat din această incursiune în Strâmtoarea Taiwanului? Că o insulă de 36.000 km pătrați, prinsă între două superputeri cu ego-uri gigantice și agende contradictorii, deține cheile economiei digitale globale. Că dependența lumii de semiconductorii taiwanezi e mai mare decât orice dependență de petrol din trecut. Și că „ambiguitatea strategică” e de fapt un paravan pentru faptul că nimeni nu știe exact ce va face când tensiunile vor escalada pentru bună.

Taiwanul nu e doar o curiozitate geopolitică pentru documentare de pe History Channel. E un risc real, cuantificabil, care afectează direct portofoliul tău, indiferent dacă înțelegi asta sau nu. Ignorarea lui nu te protejează. Te face vulnerabil.

Investițiile inteligente nu înseamnă să prezici perfect viitorul (dacă puteai asta, erai deja miliardar). Înseamnă să înțelegi riscurile, să le recunoști când apar și să te pregătești pentru mai multe scenarii posibile. Înseamnă să nu fii complet luat prin surprindere când lumea se schimbă brusc – pentru că se schimbă mereu, doar că uneori o face violent și rapid.

Și aici intervenim noi.

Dacă lectura asta ți-a arătat cât de interconectată e geopolitica cu finanțele personale, înseamnă că ești pe drumul cel bun. Dar asta e doar vârful icebergului. Există sute de alte mecanisme, riscuri, oportunități pe care trebuie să le înțelegi pentru a construi un portofoliu solid, rezistent la șocuri și profitabil pe termen lung.

De aceea te invităm să te înscrii la cursul GRATUIT de educație investițională oferit de Profit Point. Nu e un curs de „devino milionar peste noapte” sau alte promisiuni goale. E educație financiară solidă, pragmatică, aplicabilă, exact ce ai nevoie pentru a lua decizii informate, nu impulsive.

La final de zi, Strâmtoarea Taiwanului e doar unul dintre sutele de factori care influențează piețele globale. Inflația, ratele dobânzilor, politicile monetare, inovațiile tehnologice, schimbările demografice, toate contează. Dar dacă începi să înțelegi cum funcționează măcar unul dintre acestea în profunzime, deja ești cu un pas înaintea majorității investitorilor care reacționează panic la fiecare titlu senzațional.

Rămâi vigilent, rămâi informat și, mai presus de orice, rămâi pregătit.

Vrei să vezi cum gândesc și alții ca tine? Intră aici –

Vrei să vezi cum gândesc și alții ca tine? Intră aici –

Contactează-ne oricând la: comunicare@profit-point.eu

Contactează-ne oricând la: comunicare@profit-point.eu